Программное обеспечение (ПО) и базы данных являются результатами интеллектуальной деятельности (РИД), которым предоставляется правовая охрана (пп.2 п.1 ст.1225, ст.1261 ГК РФ). Исключительное право на РИД, в том числе на программы для ЭВМ, принадлежат их правообладателю, без согласия которого другие лица не могут их использовать (п.1 ст.1229 ГК РФ). Правообладатель (лицензиар) может предоставить право пользования результатом интеллектуальной деятельности другому лицу (лицензиату) на основании лицензионного договора (п.1 ст.1233, п.1 ст.1235 ГК РФ).

Учет прав на использование ПО для ЭВМ в бухгалтерском учете

Начиная с бухгалтерской (финансовой) отчетности за 2024 год обязателен к применению ФСБУ 14/2022 «Нематериальные активы» (утв. приказом Минфина России от 30.05.2022 №86н). Одновременно должны применяться правила учета капитальных вложений в нематериальные активы, внесенные приказом Минфина России от 30.05.2022 №87н в ФСБУ 26/2020 «Капитальные вложения» (утв. приказом Минфина России от 17.09.2020 №204н).

В соответствии с указанными стандартами к капитальным вложениям относятся, в том числе затраты на приобретение исключительных прав на результаты интеллектуальной деятельности, а также прав по лицензионным договорам, если такие права удовлетворяют критериям нематериальных активов (пп.«к» п.5 ФСБУ 26/2020, п.13 ФСБУ 14/2022).

Согласно пункту 4 ФСБУ 14/2022, объектом НМА считается актив, характеризующийся одновременно пятью признаками:

-

Не имеет материально-вещественной формы.

-

Предназначен для использования организацией в ходе обычной деятельности при производстве и (или) продаже товаров, при выполнении работ или оказании услуг, для предоставления за плату во временное пользование, для управленческих нужд либо для использования в деятельности некоммерческой организации (НКО), направленной на достижение целей, ради которых она создана.

-

Предназначен для использования организацией в течение периода более 12 месяцев или обычного операционного цикла, превышающего 12 месяцев.

-

Способен приносить организации экономические выгоды в будущем (обеспечить достижение НКО целей, ради которых она создана), на получение которых организация имеет право (например, исключительные права на ПО или права по лицензионным договорам и др.). При этом доступ иных лиц к этим выгодам организация способна ограничить.

-

Может быть выделен (идентифицирован) из других активов или отделен от них.

Таким образом, по правилам ФСБУ 14/2022 наличие права собственности на программу для ЭВМ для признания ее в качестве НМА не требуется.

При этом важно, чтобы организация могла ограничить доступ иных лиц к экономическим выгодам (доходам) от использования данного объекта. Например, не признается в качестве НМА облачное программное обеспечение, доступное исключительно при положительном балансе специально открытого платежного кошелька на ресурсах вендора.

Затраты на приобретение такого доступа следует учитывать в составе других активов (например, в составе дебиторской задолженности) или в качестве расходов отчетного периода (п.65 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утв. приказом Минфина России от 29.07.1998 №34н; п.п.16, 18 ПБУ 10/99 «Расходы организации», утв. приказом Минфина России от 06.05.1999 №33н).

Организация может принять решение не применять ФСБУ 14/2022 в отношении активов, отвечающих всем признакам НМА, но имеющих стоимость ниже лимита, установленного организацией с учетом существенности информации о таких активах. Затраты на приобретение, создание таких «малоценных» объектов НМА (в том числе ПО для ЭВМ) признаются расходами периода, в котором они понесены (п.7 ФСБУ 14/2022).

Учет прав на использование ПО для ЭВМ в налоговом учете

Для целей налогообложения прибыли нематериальными активами признаются приобретенные и (или) созданные налогоплательщиком исключительные права на результаты интеллектуальной деятельности, используемые в производстве продукции (выполнении работ, оказании услуг) или для управленческих нужд организации свыше 12 месяцев. Для признания объекта в качестве НМА от него требуется способность приносить налогоплательщику экономические выгоды (доход). Кроме того, должны быть надлежаще оформленные документы, подтверждающие существование самого НМА и (или) исключительного права у организации на РИД. К НМА, в частности, относится исключительное право на использование программы для ЭВМ, базы данных (п.3 ст.257 НК РФ).

Амортизируемым имуществом признаются результаты интеллектуальной деятельности, которые (п.1 ст.256 НК РФ):

-

находятся у налогоплательщика на праве собственности;

-

используются им для извлечения дохода;

-

имеют срок полезного использования (СПИ) более 12 месяцев;

-

имеют первоначальную стоимость более 100 000 рублей.

Как видим, по правилам налогового учета для признания программы для ЭВМ в качестве нематериального актива необходимо наличие права собственности на указанный объект. Расходы на приобретение неисключительных прав (лицензий) на ПО для ЭВМ учитываются в составе прочих расходов, связанных с производством и реализацией (п.1 ст.256, пп.26 п.1 ст.264 НК РФ).

Указанные расходы признаются в том отчетном (налоговом) периоде, в котором они возникают исходя из условий сделок (п.1 ст.272 НК РФ). По мнению Минфина России, затраты на приобретение лицензий включаются в расходы равномерно в течение срока действия лицензионного договора (см., например, письма от 23.08.2022 №03-03-06/1/82167, от 15.02.2021 №07-01-09/10106).

Учет прав на использование ПО для ЭВМ при УСН «доходы минус расходы»

При применении упрощенной системы налогообложения с объектом «доходы минус расходы» расходы на приобретение амортизируемого имущества, в том числе НМА, признаются в течение года равными долями на последнее число каждого оставшегося квартала (п.3 ст.346.16, пп.4 п.2 ст.346.17 НК РФ).

Расходы по приобретению прав на использование результатов интеллектуальной деятельности на основании лицензионного договора признаются после фактической оплаты указанных прав (п.2.1 ст.346.16, п.2 ст.346.17 НК РФ).

Учет прав на использование ПО для ЭВМ в программе «1С:Бухгалтерия 8»

В «1С:Бухгалтерии 8» затраты на приобретение исключительных прав на ПО и лицензий, которые в бухгалтерском учете характеризуются признаками НМА, можно отражать стандартными документами Поступление НМА и Принятие к учету НМА (раздел ОС и НМА). Дополнительные затраты, связанные с приобретением прав можно отражать документами поступления с видом операции Услуги (акт, УПД). При этом такие затраты следует учитывать на счете 08.05 «Приобретение нематериальных активов».

Один и тот же объект может по-разному отражаться в бухгалтерском и налоговом учете из-за разных критериев признания НМА. Например, в налоговом учете нематериальными активами не признаются лицензии, а также объекты с первоначальной стоимостью, не превышающей 100 000 рублей. В этом случае на закладке Налоговый учет документа Поступление НМА в поле Порядок включения стоимости в состав расходов нужно выбрать значение Включение в расходы при принятии к учету. Для учета лицензий, согласно рекомендациям Минфина России, в поле Способ отражения расходов следует указать способ, который предусматривает равномерное списание затрат с использованием счета 97.21 «Прочие расходы будущих периодов».

Если в бухгалтерском учете право на использование РИД не удовлетворяет критериям НМА или не превышает лимит, установленный организацией, то приобретение таких объектов можно отражать стандартным документом поступления с видом операции Услуги (акт, УПД). В поле Счета учета указанного документа следует указать счета и аналитику затрат – отдельно для целей бухгалтерского и налогового учета.

Как видим, на практике порядок учета прав на использование программ для ЭВМ зависит от ряда факторов и имеет свою специфику.

Начиная с версии 3.0.155 в «1С:Бухгалтерии 8» реализован функционал, позволяющий упростить учет приобретенных прав на программы для ЭВМ. Перечислим основные изменения, внесенные в подсистему учета НМА:

-

в настройках бухгалтерской учетной политики теперь можно указывать лимит стоимости НМА, который автоматически учитывается при поступлении прав;

-

для обособленного учета расчетов по приобретению прав на использование программ для ЭВМ и других РИД в План счетов программы к счету 76 «Расчеты с разными дебиторами и кредиторами» добавлен субсчет 76.18 «Приобретение прав на использование результатов интеллектуальной деятельности»;

-

для аналитического учета расчетов по приобретению прав на использование результатов интеллектуальной деятельности добавлен новый справочник Назначения использования нематериальных активов;

-

изменены форма и назначение элемента справочника Нематериальные активы (карточки НМА);

-

в документе Поступление (акт, накладная, УПД) появился новый вид операции Права (акт, УПД).

Настройки учетной политики для НМА

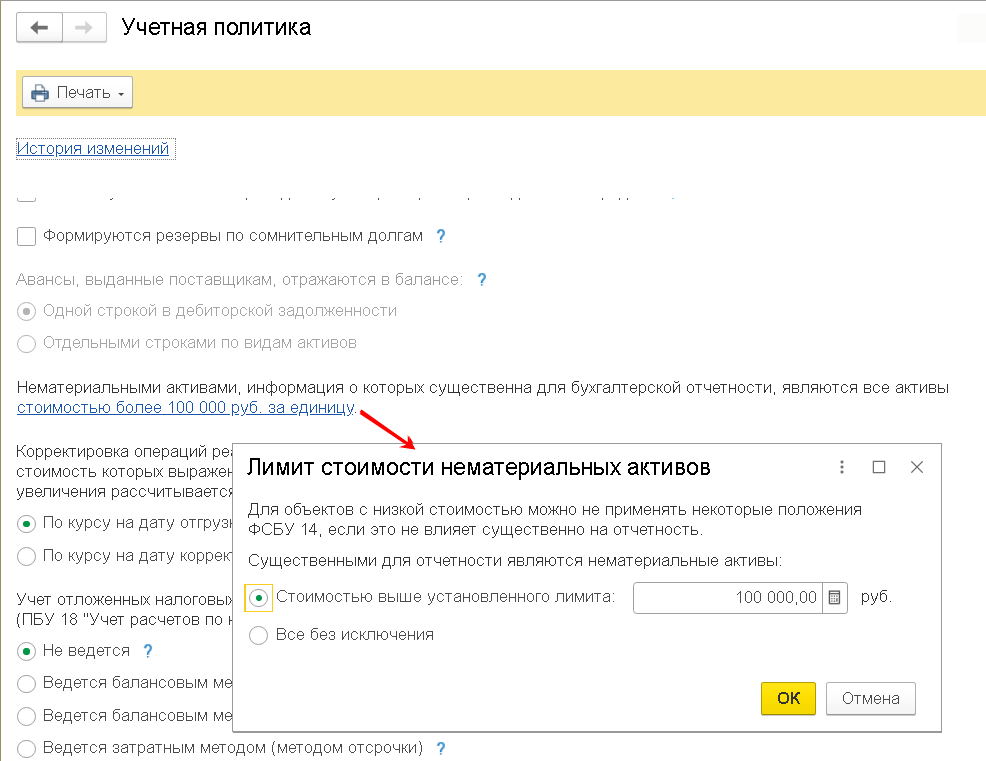

В настройках учетной политики (раздел Главное – Учетная политика) добавлен реквизит Лимит стоимости нематериальных активов, доступ к которому осуществляется по ссылке, расположенной рядом с текстом Нематериальными активами, информация о которых существенна для бухгалтерской отчетности, являются все активы... Лимит стоимости нематериальных активов указывается посредством переключателя Существенными для отчетности являются нематериальные активы, который можно установить в одно из положений (рис. 1):

-

Стоимостью выше лимита (следует указать сумму лимита в рублях). Этот вариант устанавливается по умолчанию;

-

Все без исключения.

Рис. 1. Лимит стоимости НМА

Рис. 1. Лимит стоимости НМАУстановленный лимит НМА учитывается при квалификации объекта, отраженного в документе поступления с видом Приобретение прав: Акт, УПД<.

Изменения в Плане счетов

Субсчет 76.18 «Приобретение прав на использование результатов интеллектуальной деятельности» предназначен для обобщения информации о расчетах по приобретению прав на результаты интеллектуальной деятельности в валюте Российской Федерации.

Аналитический учет ведется по поставщикам (субконто Контрагенты), основанию расчетов (субконто Договоры) и назначениям использования объекта права (субконто Назначения использования нематериальных активов). Каждый поставщик – элемент справочника Контрагенты. Каждое основание расчетов – элемент справочника Договоры контрагентов. Каждое назначение использования объекта права – элемент нового справочника Назначения использования нематериальных активов.

Для субсчета 76.18 поддерживается налоговый учет по налогу на прибыль.

Проводки с использованием субсчета 76.18 формируются автоматически при проведении документа Поступление (акт накладная) с видом операции Приобретение прав: Акт, УПД, в тех случаях, когда затраты по приобретению прав на РИД не признаются НМА и должны учитываться в расходах равномерно в течение срока полезного использования (СПИ).

Таким образом, субсчет 76.18 является аналогом счета 97.21 «Прочие расходы будущих периодов», но имеет другую аналитику.

Изменения в карточке НМА

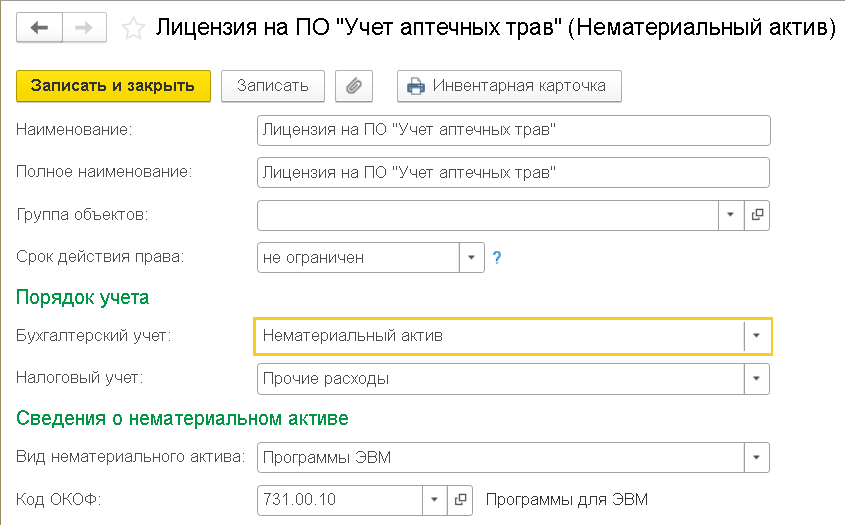

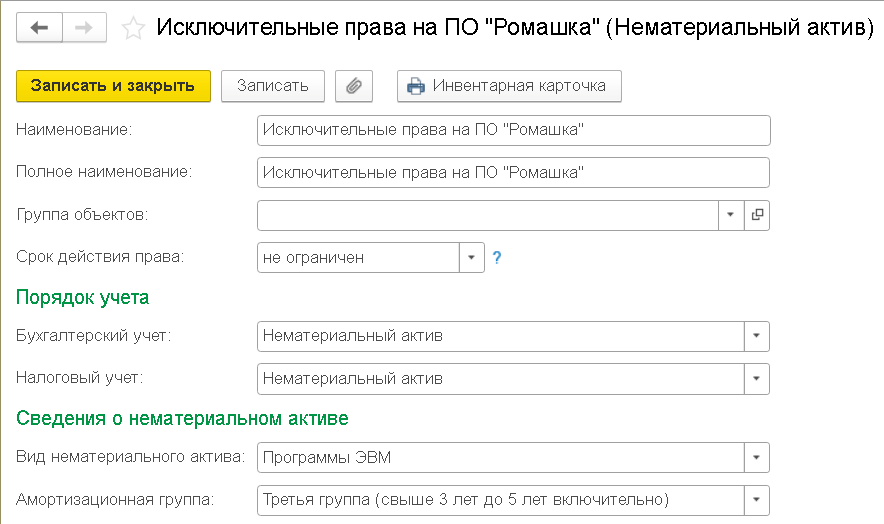

Теперь в справочнике Нематериальные активы (раздел Справочники) можно хранить все приобретенные права на использование РИД, вне зависимости от применимых в конкретном случае особенностей бухгалтерского и налогового учета. В связи с этим форма карточки НМА изменена (рис. 2):

-

добавлен реквизит Срок действия права;

-

в группе реквизитов Порядок учета указывается квалификация объекта права отдельно для целей бухгалтерского и для целей налогообложения прибыли. Если в информационной базе нет организаций, ведущих учет по налогу на прибыль, или ИП на ОСНО, то в карточке НМА указывается только квалификация объекта в бухгалтерском учете.

Рис. 2. Карточка НМА

Рис. 2. Карточка НМАРеквизит Срок действия права по умолчанию принимает значение не ограничен. Договором или актом на передачу прав может быть установлен срок действия права. В этом случае в поле Срок действия права следует выбрать значение в течение или действует до и указать количество месяцев или дату прекращения права. Срок полезного использования, который указывается в документе принятия к учету, заполняется автоматически на основании введенного срока действия права. При необходимости срок использования можно скорректировать вручную, но он не должен превышать срок действия права.

При поступлении объекта права пользователь должен самостоятельно принять решение о его квалификации и заполнить группу реквизитов Порядок учета.

В поле Бухгалтерский учет можно выбрать одно из трех значений:

-

Нематериальный актив – если объект характеризуется признаками НМА;

-

Расходы текущего периода – если объект не характеризуется признаками НМА и затраты на его приобретение единовременно включаются в расходы текущего периода;

-

Дебиторская задолженность – если объект не характеризуется признаками НМА, затраты на его приобретение списываются равномерно в течение срока полезного использования и в бухгалтерском балансе отражаются в составе дебиторской задолженности.

Поле Налоговый учет предназначено только для организаций с основной системой налогообложения. В этом поле можно выбрать одно из трех значений:

-

Нематериальный актив – если объект признается амортизируемым имуществом;

-

Прочие расходы – если объект не признается амортизируемым имуществом и затраты на его приобретение включаются в расходы равными частями в течение срока полезного использования;

-

Расходы на НИОКР – если затраты на приобретение РИД признаются расходами на завершенные НИОКР. Приобретенные права на использование РИД сами по себе результатом НИОКР не являются, но могут включаться в расходы на НИОКР. Если в документе Приобретение прав: Акт, УПД будет указан объект с признаком налогового учета Расходы на НИОКР, его стоимость в налоговом учете будет учитываться в качестве прочих расходов. Принятие к учету результатов НИОКР учитывается только в традиционном сценарии работы с НМА.

Новый вид поступления – приобретение прав

Документ Поступление (акт, накладная, УПД) с видом операции Права (акт, УПД) (раздел Покупки) может использоваться для отражения затрат по приобретению:

-

исключительных прав на использование РИД. Такие права могут приобретаться по договорам отчуждения исключительных прав либо по договорам на создание объектов интеллектуальной собственности;

-

неисключительных прав на использование РИД. Как правило, такие права приобретаются по лицензионным договорам.

Приобретение прав: Акт, УПД представляет собой простой документ, который позволяет сразу принять к учету приобретенные права в качестве НМА либо учесть их стоимость в расходах (единовременно или равномерно в течение СПИ). При этом в документе поддерживается разный порядок учета прав на использование РИД для целей ФСБУ 14/2022 и НК РФ.

Если в стоимость прав необходимо включить дополнительные затраты, связанные с приобретением таких объектов, то в этом случае следует применить «традиционный» сценарий работы с НМА с использованием документов Поступление НМА и Принятие к учету НМА.

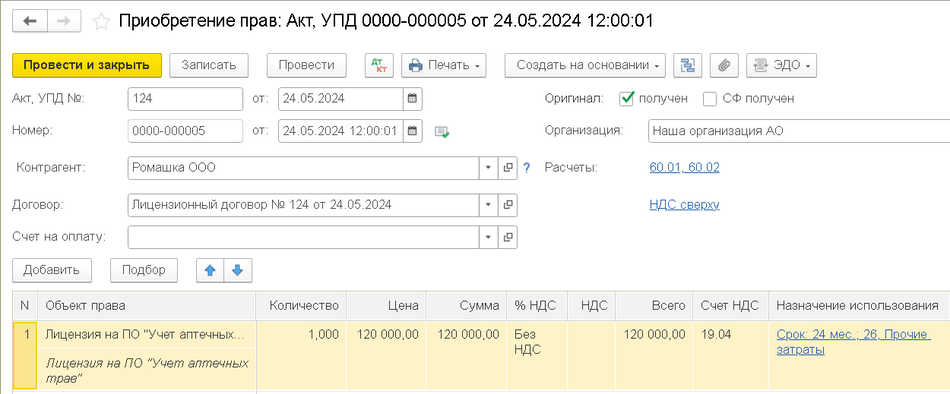

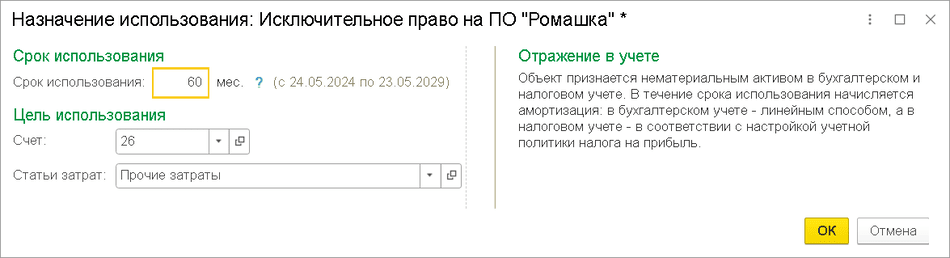

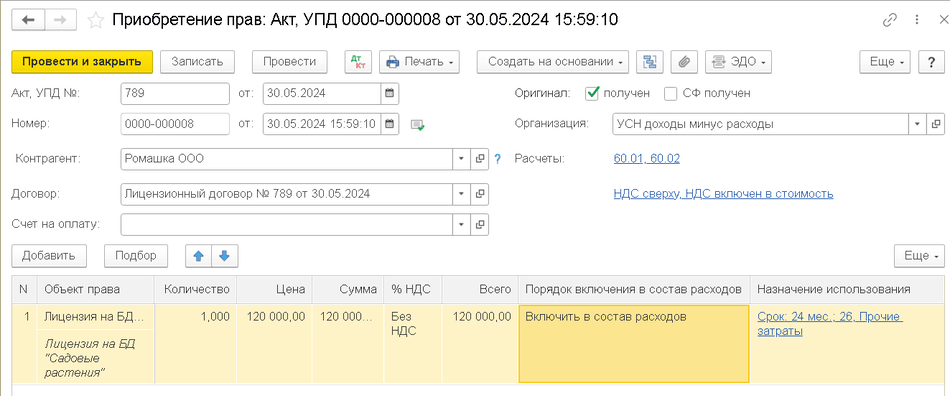

В табличной части документа Приобретение прав: Акт, УПД следует указать объект права (элемент справочника Нематериальные активы), суммовые и количественные показатели, ставку НДС и назначение использование права (рис. 3). Счета учета приобретенных прав определяются программой автоматически в зависимости от квалификации таких прав и порядка их учета.

Рис. 3. Приобретение прав

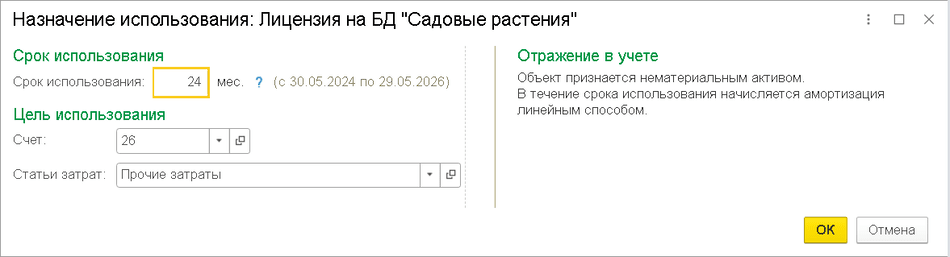

Рис. 3. Приобретение правПри заполнении поля Назначения использования осуществляется переход в одноименную форму, где требуется указать срок использования и при необходимости скорректировать счет учета и аналитику затрат, установленные по умолчанию. Для определения порядка учета приобретенного права программа анализирует сведения, указанные:

-

в настройках учетной политики (лимит стоимости нематериальных активов);

-

в документе приобретения права (стоимость объекта и срок использования);

-

в карточке НМА (квалификация объекта в бухгалтерском и налоговом учете).

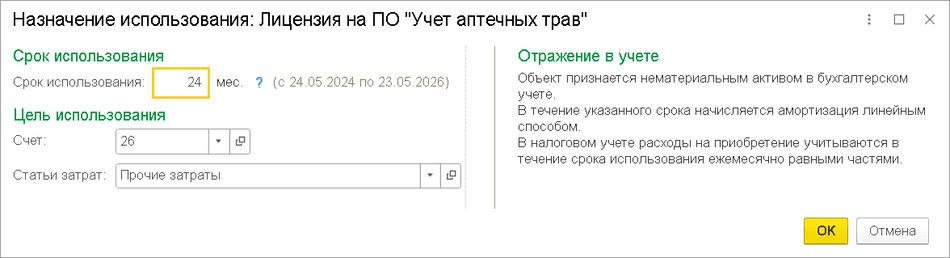

Исходя из совокупности указанных сведений, в форме Назначения использования нематериальных активов выводится справочная информация об отражении объекта права в учете (рис. 4).

Рис. 4. Назначение использования права

Информация в блоке Отражение в учете динамически меняется при внесении изменений в какой-либо показатель, влияющий на порядок учета права.

Обратите внимание, что если у пользователя отключено отображение счетов учета в документах, то в форме Назначения использования предлагается заполнить только срок использования, при этом описание Отражение в учете не выводится.

При проведении документа Приобретение прав: Акт, УПД формируются проводки и записи по специальным регистрам, которые зависят от квалификации объекта права и порядка его отражения в учете.

Поскольку документ Приобретение прав: Акт, УПД призван упростить учет прав, его использование предполагает определенные допущения:

-

в бухгалтерском учете для НМА поддерживается только линейный способ амортизации;

-

указывается единый срок использования права в бухгалтерском и налоговом учете;

-

используется одинаковый счет и аналитика затрат в бухгалтерском и налоговом учете. При начислении амортизации НМА независимо от указанной статьи затрат автоматически подставляется значение Амортизация.

Если пользователя не устраивают настройки, по умолчанию установленные в документе Приобретение прав: Акт, УПД, то в этом случае следует применить «традиционный» сценарий работы с НМА с использованием документов Поступление НМА и Принятие к учету НМА.

Пример 1

Согласно учетной политике организации:

- лимит стоимости НМА составляет 100 000 руб.;

- в бухгалтерском учете начисление амортизации начинается с месяца, следующего после принятия объекта к учету;

- в бухгалтерском и налоговом учете амортизация начисляется линейным способом.

Создадим и заполним документ Приобретение прав: Акт, УПД. По условиям Примера 1 в карточке нового НМА следует указать одинаковый порядок учета в бухгалтерском и налоговом учете – Нематериальный актив (рис. 5).

Рис. 5. Карточка НМА (Пример 1)

Рис. 5. Карточка НМА (Пример 1)

В форме Назначение использования нематериальных активов укажем срок использования и счет учета затрат по амортизации НМА. Можно оставить аналитику затрат, установленную по умолчанию, так как при начислении амортизации НМА для аналитики затрат автоматически используется значение Амортизация.

В блоке Отражение в учете выводится информация, что объект признается НМА в бухгалтерском и налоговом учете, его стоимость будет погашаться через амортизацию в течение срока использования (рис. 6).

Рис. 6. Назначение использования права (Пример 1)

Рис. 6. Назначение использования права (Пример 1)При проведении документа Приобретение прав: Акт, УПД формируются бухгалтерские проводки:

Дебет 08.05 Кредит 60.01 - на сумму затрат по приобретению исключительного права (600 000 руб.);

Дебет 04.01 Кредит 08.05 - на стоимость НМА (600 000 руб.).

В налоговом учете суммы не отличаются. Здесь и далее помимо проводок вводятся записи в специальные регистры подсистемы учета НМА.

В соответствии с настройками учетной политики со следующего месяца объект НМА начинает амортизироваться в бухгалтерском и налоговом учете. При выполнении регламентной операции Амортизация НМА и списании расходов по НИОКР, входящей в обработку Закрытие месяца, формируется проводка:

Дебет 26 Кредит 05.01 - на сумму амортизации НМА, которая составляет 10 000 руб. (600 000 тыс. руб. / 60 мес.). В налоговом учете сумма не отличаются.

Детальный расчет амортизации НМА в бухгалтерском и налоговом учете приводится в справке-расчете Амортизация.

Пример 2

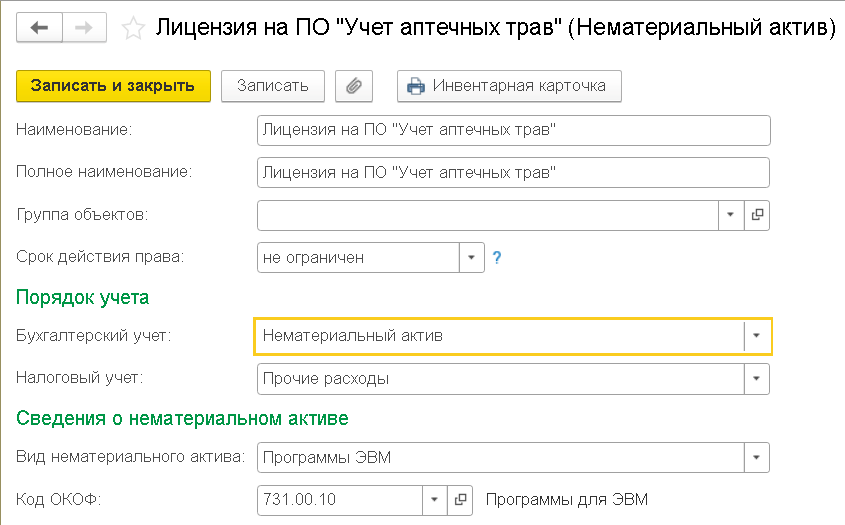

При создании документа приобретения прав (см. рис. 3) в карточке нового объекта следует указать порядок его учета (рис. 7):

-

в бухгалтерском учете – Нематериальный актив;

-

в налоговом учете – Прочие расходы.

Рис. 7. Карточка НМА (Пример 2)

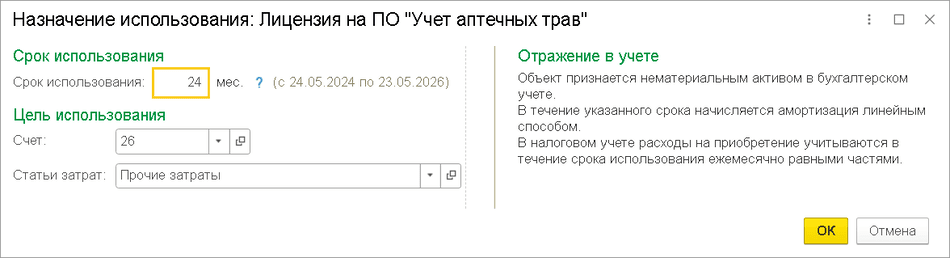

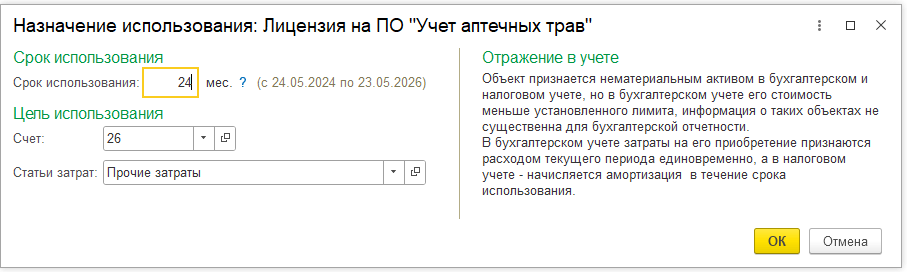

Рис. 7. Карточка НМА (Пример 2)В форме Назначение использования нематериальных активов укажем срок использования лицензии, счет и аналитику затрат. В блоке Отражение в учете выводится информация, что объект признается НМА в бухгалтерском учете, его стоимость будет погашаться линейным способом через амортизацию в течение срока использования. В налоговом учете стоимость лицензии будет признаваться в расходах равномерно в течение срока использования (рис. 8).

Рис. 8. Назначение использования права (Пример 2)

Рис. 8. Назначение использования права (Пример 2)При проведении документа Приобретение прав: Акт, УПД формируются записи регистра бухгалтерии:

Дебет 08.05 Кредит 60.01 - на сумму затрат по приобретению лицензии (120 000 руб.);

Дебет 04.01 Кредит 08.05 - на стоимость НМА (120 000 руб.).

Сумма Дт НУ: 76.18 и Сумма Кт НУ: 60.01 - на сумму затрат по приобретению лицензии (120 000 руб.), которая в налоговом учете отражается на отдельном счете расчетов по приобретению прав на результаты интеллектуальной деятельности.

Начиная с месяца приобретения лицензии часть ее стоимости признается в налоговых расходах исходя из количества дней в месяце. При выполнении регламентной операции Списание расходов будущих периодов в налоговом учете отражаются данные

Сумма Дт НУ: 26 и Сумма Кт НУ: 76.18 - на сумму расходов, которая по условиям Примера 2 составляет 1 315,07 руб. (120 000 руб. / 730 дней х 8 дней).

Детальный расчет расходов на приобретение лицензии иллюстрируется справкой-расчетом Списание расходов будущих периодов, сформированной по данным налогового учета.

Со следующего месяца лицензия начинает амортизироваться в бухгалтерском учете. При выполнении регламентной операции Амортизация НМА и списании расходов по НИОКР формируется проводка:

Дебет 26 Кредит 05.01 - на сумму амортизации НМА, которая составляет 5 000 руб. (120 000 тыс. руб. / 24 мес.).

Пример 3

В этом случае в блоке Отражение в учете формы Назначение использования нематериальных активов выводится информация, что объект признается НМА в бухгалтерском учете, но его стоимость не превышает лимит, установленный организацией, поэтому затраты на приобретение такого объекта признаются в расходах текущего периода единовременно. В налоговом учете стоимость лицензии будет признаваться в расходах равномерно в течение срока использования (рис. 9).

Рис. 9. Назначение использования права (Пример 3)

Рис. 9. Назначение использования права (Пример 3)При проведении документа Приобретение прав: Акт, УПД формируются записи регистра бухгалтерии:

Дебет 08.05 Кредит 60.01 - на сумму затрат по приобретению лицензии (60 000 руб.);

Дебет 26 Кредит 08.05 - на стоимость лицензии, единовременно учтенной в расходах (60 000 руб.).

Сумма Дт НУ: 76.18 и Сумма Кт НУ: 60.01 - на сумму затрат по приобретению лицензии (60 000 руб.).

В этом же месяце часть стоимости лицензии признается в налоговых расходах. При выполнении регламентной операции Списание расходов будущих периодов в налоговом учете вводятся данные:

Сумма Дт НУ: 26 и Сумма Кт НУ: 76.18 - на сумму расходов, которая по условиям Примера 3 составляет 657,53 руб. (60 000 руб. / 730 дней х 8 дней).

Пример 4

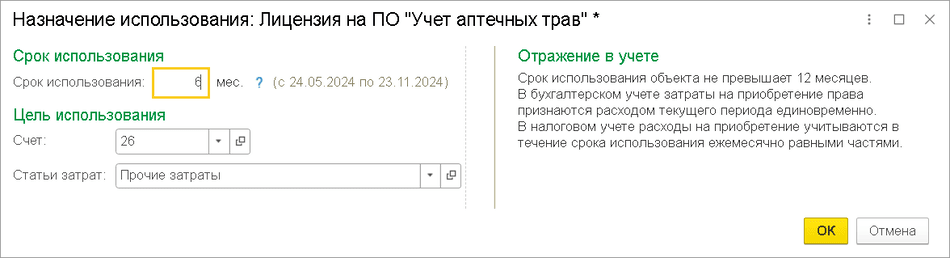

Даже если в карточке НМА указать, что лицензия учитывается в бухгалтерском учете в качестве НМА, программа самостоятельно изменит квалификацию указанного объекта.

В блоке Отражение в учете формы Назначение использования нематериальных активов выводится информация, что срок использования объекта не превышает 12 месяцев, поэтому в бухгалтерском учете затраты на приобретение права признаются расходом текущего периода единовременно. В налоговом учете стоимость лицензии будет признаваться в расходах ежемесячно в течение срока использования (рис. 10).

Рис. 10. Назначение использования права (Пример 4)

Рис. 10. Назначение использования права (Пример 4)При проведении документа Приобретение прав: Акт, УПД формируются записи регистра бухгалтерии:

Дебет 26 Кредит 60.01 - на сумму затрат по приобретению лицензии (180 000 руб.);

Сумма Дт НУ: 76.18 и Сумма Кт НУ: 60.01 - на сумму затрат по приобретению лицензии (180 000 руб.).

В этом же месяце часть стоимости лицензии признается в налоговых расходах. При выполнении регламентной операции Списание расходов будущих периодов в налоговом учете вводятся данные

Сумма Дт НУ: 26 и Сумма Кт НУ: 76.18 - на сумму расходов, которая по условиям Примера 4 составляет 7 826,09 руб. (180 000 руб. / 184 дней х 8 дней).

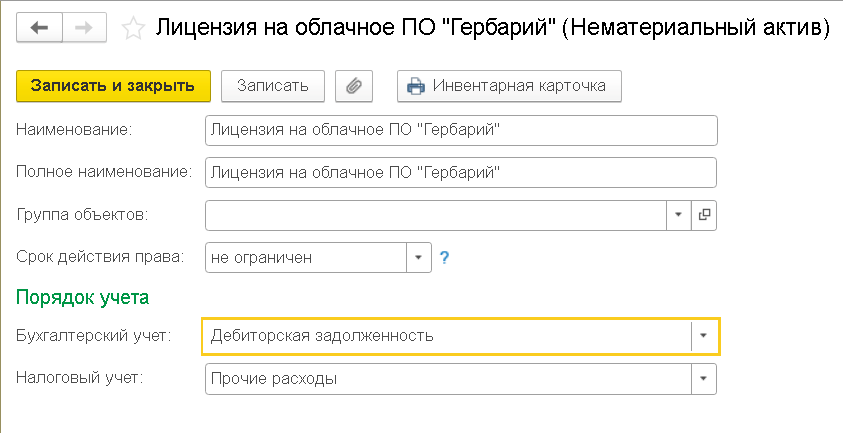

Пример 5

При создании документа приобретения прав в карточке нового объекта следует указать порядок его учета (рис. 11):

-

в бухгалтерском учете – Дебиторская задолженность;

-

в налоговом учете – Прочие расходы.

Рис. 11. Карточка НМА (Пример 5)

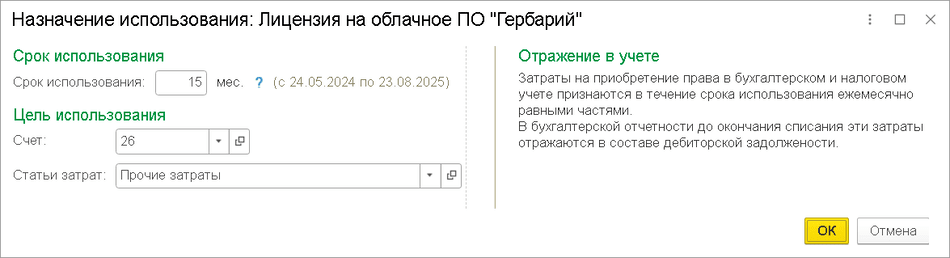

Рис. 11. Карточка НМА (Пример 5)В форме Назначение использования нематериальных активов укажем срок использования лицензии, счет и аналитику затрат. В блоке Отражение в учете выводится информация, что затраты на приобретение права в бухгалтерском и налоговом учете признаются равными частями в течение срока использования. Остаток затрат в бухгалтерской отчетности отражается в составе дебиторской задолженности (рис. 12).

Рис. 12. Назначение использования права (Пример 5)

Рис. 12. Назначение использования права (Пример 5)При проведении документа Приобретение прав: Акт, УПД формируются записи регистра бухгалтерии:

Дебет 76.18 Кредит 60.01 - на сумму затрат по приобретению права доступа к облачному ПО (105 000 руб.).

В налоговом учете суммы не отличаются.

Начиная с месяца приобретения права доступа, часть стоимости лицензионного вознаграждения признается в расходах исходя из количества дней в месяце. При выполнении регламентной операции Списание расходов будущих периодов формируется проводка:

Дебет 26 Кредит 76.18 - на сумму расходов, которая по условиям Примера 5 составляет 1 838,07 руб. (105 000 руб. / 457 дней х 8 дней).

В налоговом учете суммы не отличаются.

Детальный расчет признания стоимости лицензии в расходах иллюстрируется справкой-расчетом Списание расходов будущих периодов.

Пример 6

При применении УСН с объектом «Доходы минус расходы» форма документа Приобретение прав: Акт, УПД незначительно меняется: добавляется поле Порядок включения в состав расходов (рис. 13).

Рис. 13. Приобретение прав при УСН (Пример 6)

Рис. 13. Приобретение прав при УСН (Пример 6)Независимо от порядка налогового учета, указанного в карточке НМА, показатель Порядок включения в состав расходов следует заполнить вручную, выбрав одно из значений:

-

Включить в состав амортизируемого имущества;

-

Включить в состав расходов;

-

Не включать в состав расходов.

По условиям Примера 6 затраты по приобретению права на использование базы данных включаются в состав расходов.

В форме Назначение использования нематериальных активов укажем срок использования лицензии, счет и аналитику затрат. В блоке Отражение в учете выводится информация, что в бухгалтерском учете объект признается НМА, его стоимость будет погашаться линейным способом через амортизацию в течение срока использования. При применении УСН порядок налогового учета приобретенного права не отражается (рис. 14).

Рис. 14. Назначение использования права (Пример 6)

Рис. 14. Назначение использования права (Пример 6)При проведении документа Приобретение прав: Акт, УПД формируются записи регистра бухгалтерии:

Дебет 08.05 Кредит 60.01 - на сумму затрат по приобретению лицензии (120 000 руб.);

Дебет 04.01 Кредит 08.05 - на стоимость НМА (120 000 руб.);

Дебет 60.01 Кредит 60.02 - на зачет аванса поставщику (120 000 руб.).

Поскольку по условиям Примера 6 оплата была произведена заранее, для целей УСН признается расход, в специальные регистры УСН вводятся записи:

-

Книга учета доходов и расходов (раздел I), где стоимость лицензии единовременно отражается в расходах;

-

Первоначальные сведения НМА (налог. учет УСН), где справочно отражается информация об объекте права.

Со следующего месяца лицензия начинает амортизироваться в бухгалтерском учете. При выполнении регламентной операции Амортизация НМА и списании расходов по НИОКР формируется проводка:

Дебет 26 Кредит 05.01 - на сумму амортизации НМА, которая составляет 5 000 руб. (120 000 тыс. руб. / 24 мес.).

Онлайн-лекция «Учет НМА в 2024 году: практические рекомендации в 1С» с участием экспертов 1С:

- Татьяна Максимова. Учет НМА в 2024 году;

- Е. Калинина. Практические рекомендации в 1С.

В материале использованы фото: Andrey_Popov / Shutterstock / Fotodom.

Версия 3.0.155 еще не вышла, эта версия только тестовая. Не вводите людей в заблуждение. На сайте обновлений последняя версия 3.0.154.17

Прижимистый главбух, Разве в статье написано, что уже вышла версия 3.0.155? Написано, что в 3.0.155 упрощен учет прав. Это анонс. Как выйдет - сразу можно применять, а как - написано в статье.

"Поле Налоговый учет предназначено только для организаций с основной системой налогообложения"

А как быть организациям с УСН доходы минус расходы?Обновилась до релиза 156.17

Как выбрать период списания расходов будущего периода?Проводки по счету 76.18 автоматически не сформировались.

Эта статья будет дополняться или появилась новая?

Добродушный кассир, А какие проводки сформировались? как учитывается объект в БУ?

Капитальчик, Добрый день

В БУ было задано условие, что объект является НМА, но поставлен СПИ 12 месяцев. Проводка сформировалась Дт 26 Кт 60 на всю стоимость прав.

Если СПИ поставить 13 месяцев, то проводка меняется на Дт 08 Кт 60 Дт 04 Кт 08, что логично. Там даже подсказка, оказывается, в окошке справа есть)

Добрый день

Все сделано по инструкции приведенной в Примере 2.

Вместо проводки

Дебет 08.05 Кредит 60.01 формируется проводка Дебет 26 Кредит 60.01

Подскажите, пожалуйста, в чем может быть причина?

Сергей, Всё, разобрался. СПИ был поставлен 12 месяцев.

Добрый день.

Почему в примере 6, если организация на УСН доходы минус расходы заранее оплатила лицензию, в НУ расход отражается единовременно?

Малышка на миллион, Так в УСН же все расходы признаются по оплате))

76.18 не попадает в строку 1230 баланса.В каком релизе это исправят?