Введение прогрессивного НДФЛ с 2021 года

Федеральным законом от 23.11.2020 № 372-ФЗ были внесены изменения в главу 23 НК РФ "Налог на доходы физических лиц". С 01.01.2021 налоговая ставка на доходы физических лиц для резидентов РФ установлена в следующих размерах (п. 1 ст. 224 НК РФ):

-

13 % - с суммы доходов в пределах 5 млн руб. за налоговый период (год);

-

15 % - с суммы доходов, превышающих 5 млн руб. за налоговый период (год).

Эти ставки применяются к следующим доходам резидентов, налоговые базы по которым исчисляются отдельно (п. 2.1 ст. 210 НК РФ):

-

доходы от долевого участия (исчисляются с учетом ст. 275 НК РФ и с учетом вычетов по пп. 2.5 п. 2 ст. 220 НК РФ);

-

доходы в виде выигрышей, полученных участниками азартных игр и участниками лотерей (с учетом ст. 214.7 НК РФ);

-

доходы по операциям с ценными бумагами и по операциям с производными финансовыми инструментами (с учетом ст. 214.1 НК РФ и инвестиционных вычетов по ст. 219.1 НК РФ);

-

доходы по операциям РЕПО, объектом которых являются ценные бумаги (с учетом ст. 214.3 НК РФ);

-

доходы по операциям займа ценными бумагами (с учетом ст. 214.4 НК РФ);

-

доходы, полученные участниками инвестиционного товарищества (с учетом ст. 214.5 НК РФ);

-

доходы по операциям с ценными бумагами и по операциям с производными финансовыми инструментами, учитываемыми на индивидуальном инвестиционном счете (с учетом ст. 214.9 НК РФ и инвестиционных вычетов по ст. 219.1 НК РФ);

-

доходы в виде сумм прибыли контролируемой иностранной компании;

-

иные доходы резидентов, кроме облагаемых по иным ставкам: 35 % - по пункту 2 статьи 224 НК РФ; 9 % - по пункту 5 статьи 226 НК РФ и 30 % - по пункту 6 статьи 226 НК РФ. Эти доходы названы основной налоговой базой. При ее расчете учитываются вычеты, на которые налогоплательщик имеет право: стандартные по статье 218 НК РФ; социальные по статье 219 НК РФ; имущественные по статье 220 НК РФ и профессиональные вычеты по статье 221 НК РФ.

При этом доходы граждан-резидентов от продажи недвижимого имущества (долей в нем), от получения недвижимости в дар, а также в виде страховых выплат по договорам страхования и пенсионного обеспечения по-прежнему будут облагаться по ставке 13 %, т. е. без увеличения до 15 % (п. 1.1 ст. 224 НК РФ).

Налоговая ставка для некоторых нерезидентов устанавливается также в этих размерах (абз. 2 и 3 п. 3.1 ст. 224 НК РФ).

Речь идет о доходах от трудовой деятельности следующих лиц (абз. 3-7, 9 п. 3 ст. 224 НК РФ):

-

высококвалифицированных иностранных специалистов;

-

участников Государственной программы по переселению в РФ;

-

работающих в Российской Федерации по патенту иностранцев;

-

членов экипажей судов, плавающих под госфлагом РФ;

-

иностранных граждан или лиц без гражданства, признанных беженцами или получивших временное убежище на территории РФ.

Исчисление НДФЛ с применением прогрессивной шкалы (по ставкам 13 и 15 %) для резидентов и для нерезидентов производится по единым правилам. Налог должен рассчитываться на дату получения дохода (определяется по правилам ст. 223 НК РФ) нарастающим итогом с начала налогового периода (года) с зачетом ранее удержанных сумм.

Если налогоплательщик получает доход от нескольких налоговых агентов (каждый в пределах 5 млн руб.), то по окончании года налоговая рассчитает налог с совокупной суммы, превышающей 5 млн руб., и направит физлицу налоговое уведомление.

Расчет НДФЛ по ставкам 13 и 15 % в "1С:Зарплате и управлении персоналом 8" (ред. 3)

Рассмотрим порядок расчета НДФЛ по прогрессивной шкале (по ставкам 13 и 15 %) в программе "1С:Зарплата и управление персоналом 8" редакции 3.

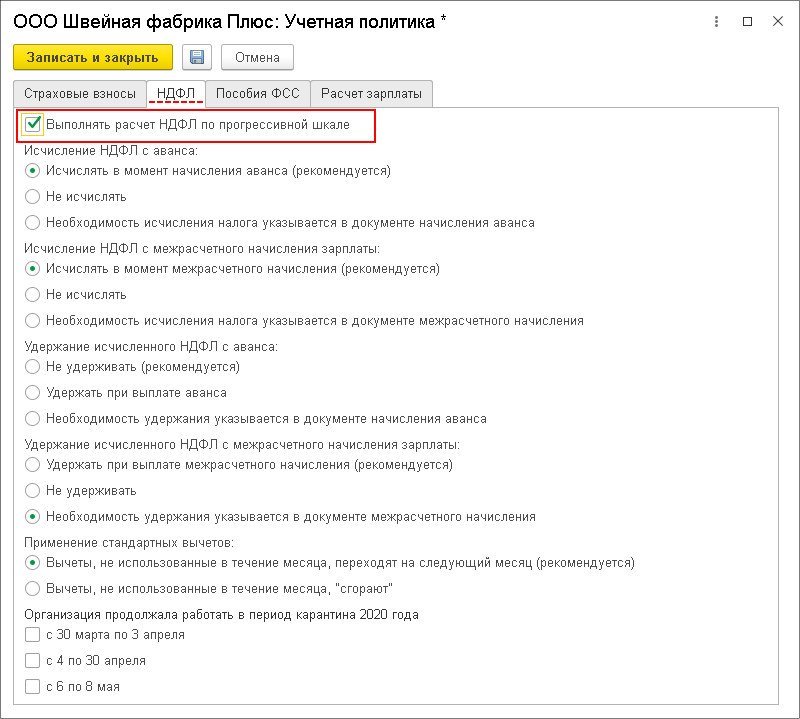

При накоплении предельной суммы дохода (5 млн руб.) хотя бы одним из сотрудников автоматически устанавливается флаг Выполнять расчет НДФЛ по прогрессивной шкале в настройках учетной политики организации (раздел Настройка - Организации - закладка Учетная политика и другие настройки - ссылка Учетная политика - закладка НДФЛ), рис. 1. При желании данная настройка может быть включена ранее, чем необходимо при строгом подсчете, что является задуманным поведением программы.

Рис. 1

Пример

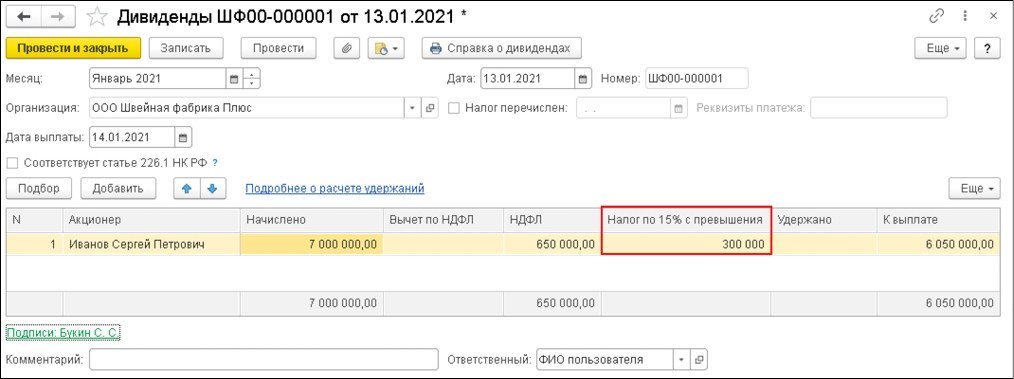

Часть НДФЛ с сумм, превышающих 5 млн руб., указывается в отдельной колонке в документах, с помощью которых начисляются доходы (в т. ч. по дивидендам для резидентов), рис. 2.

Рис. 2

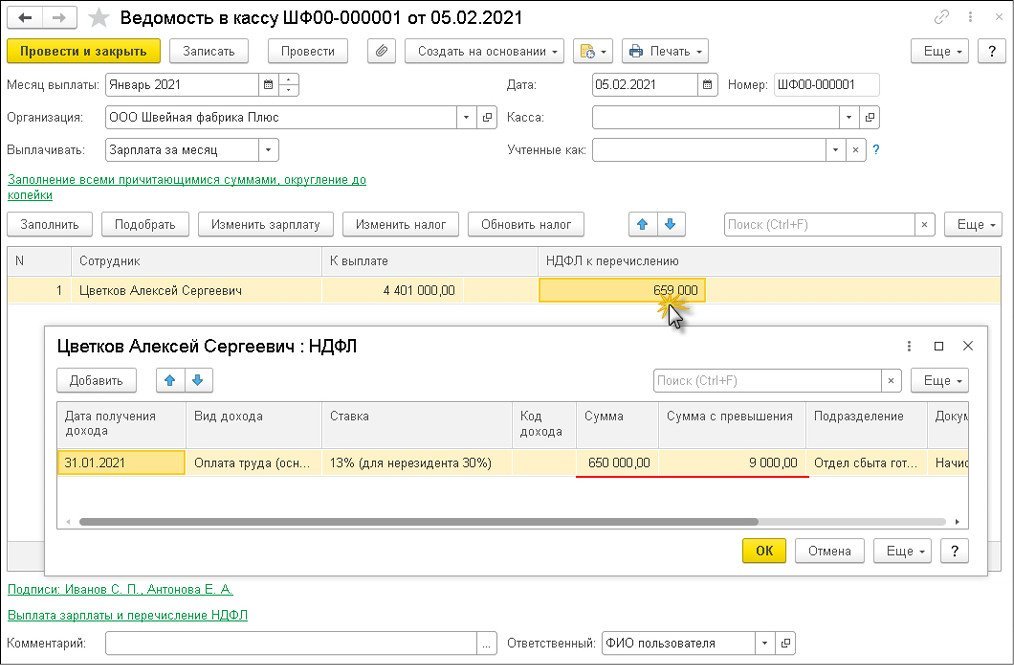

В нашем Примере доход, который облагается по ставке 15 %, составляет 60 000 руб. Значит, налог по ставке 13 % составляет 650 000 руб. (5 млн руб. х 13 %), а налог свыше 5 млн руб. составляет 60 тыс. руб. х 15 % = 9 тыс. руб.

Сумма налога, указанная в ведомости на выплату, регистрируется в учете НДФЛ как сумма удержанного налога. В расшифровке часть налога с сумм, превышающих 5 млн руб., указывается также в отдельной колонке (рис. 3).

Рис. 3

Отражение сумм налога с превышения в отчетах и справках будет реализовано в очередных версиях программы.

Независимо от положения настройки расчет НДФЛ с доходов от трудовой деятельности для "льготных" нерезидентов (облагаемых по ставке 13 %, а не 30 %: высококвалифицированные иностранные специалисты и т. д.) теперь ведется нарастающим итогом (раньше велся независимо по каждому факту получения дохода).

В программе "1С:Бухгалтерия 8" редакции 3.0 реализована возможность уплаты с 01.01.2021 НДФЛ по ставке 15 % с доходов свыше 5 млн руб.

НДФЛ по ставке 15 % уплачивается по КБК 182 1 01 02080 01 1000 110 (приказ Минфина России от 12.10.2020 № 236н).

Этот КБК используется и для уплаты НДФЛ, удержанного с зарплаты сотрудников, и для уплаты НДФЛ индивидуальным предпринимателем за себя.

НДФЛ по ставке 13 % (с доходов до 5 млн руб. включительно) уплачивается на тот же КБК, что и ранее (182 1 01 02010 01 0000 110).

Видеоролик выполнен в программе «1С:Зарплата и управление персоналом 8» версии 3.1.16.134.

О расчете НДФЛ (по ставкам 13 и 15 %) в "1С:Бухгалтерии 8" (ред. 3.0) см. в разделе .

От редакции. В 1С:Лектории 04.02.2021 состоялась онлайн-лекция "НДФЛ: изменения в расчете и отчетности, на что обратить внимание" с участием В.Д. Волкова (ФНС России) и экспертов 1С. Подробнее - на сайте 1С:ИТС на странице . Также на странице 1С:Лектория см. видеозапись лекции от 28.01.2021 "Основные изменения законодательства с 2021 года и их поддержка в "1С:Бухгалтерии 8" (ред. 3)".

Отчеты сделайте пожалуйста, ни один не показывает базу с превышения.

Любознательный инспектор, Так есть же общая база. Отняли от нее 5 млн и получили базу с превышения

Охранник со сканвордом, Да, конечно, программа нужная именно для того, чтобы сидеть и считать в калькуляторе.

Вопрос по заработной пате после превышения доходов с дивидендов, она по прежнему считает 13%?

Здравствуйте, а почему в 1с 7.7 не делаете расчёт по ставке 15% с соответствующей налоговой базы? И в справке 2 ндфл 15% не заложена, почему?