В соответствии с нормами НК РФ налоговые агенты должны вести учет доходов, полученных от них физическими лицами в налоговом периоде, предоставленных физическим лицам налоговых вычетов, исчисленных и удержанных налогов в регистрах налогового учета с 2011 года (п. 1 ст. 230 НК РФ).

Утвержденной формы регистра нет, и компании самостоятельно разрабатывают формы регистров налогового учета и порядок отражения в них аналитических данных налогового учета, данных первичных учетных документов. В регистрах налогового учета по НДФЛ должны содержаться:

-

сведения, позволяющие идентифицировать налогоплательщика;

-

вид выплачиваемых налогоплательщику доходов и предоставленных налоговых вычетов, а также расходов и сумм, уменьшающих налоговую базу, в соответствии с кодами, утверждаемыми федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов;

-

суммы дохода и даты их выплаты;

-

статус налогоплательщика;

-

даты удержания и перечисления налога в бюджетную систему РФ, реквизиты соответствующего платежного документа.

За отсутствие регистров по НДФЛ налоговая инспекция может оштрафовать за грубое нарушение правил учета доходов и расходов и объектов налогообложения (базы для исчисления страховых взносов) (ст. 120 НК РФ). В частности, если регистры налогового учета по НДФЛ отсутствуют, предусмотрены штрафы:

-

за один календарный период (год) - 10 000 руб.;

-

более одного календарного периода (года) - 30 000 руб.

Должностных лиц компании также могут привлечь к административной ответственности. Размер штрафа для них составляет от 300 до 500 руб. (ст. 2.4, ч. 1 ст. 15.6 КоАП РФ).

- Изменения в НДФЛ и страховых взносах с 2024 года

- Представитель ФНС рассказал, что изменится в НДФЛ и страховых взносах в 2024 году и зачем потребовались изменения

- Как в 2024 году подавать одно уведомление по НДФЛ вместо двух

- Уведомления по НДФЛ: как сдавать в декабре 2023 года и в 2024 году

- Сроки уплаты НДФЛ с 2024 года

Составление регистра по НДФЛ в «1С:Зарплате и управлении персоналом 8»

Порядок составления налогового регистра по НДФЛ в «1С:Зарплате и управлении персоналом 8» редакции 3 рассмотрим на примере.

Пример

Сотрудница ООО «Стиль» Е.С. Абрамова принята на работу 01.02.2023 с окладом 60 000 руб. При приеме на работу сотрудница написала заявление о предоставлении ей стандартного налогового вычета на первого ребенка в размере 1 400 руб. и предоставила справку с предыдущего места работы о доходах, облагаемых по ставке 13 % за январь 2023 года - 50 000 руб. В марте 2023 года сотрудница обратилась с заявлением о предоставлении ей в 2023 году социального вычета за обучение.

Организация получила от ФНС России № 28 по г. Москве уведомление № 7728-8765 от 02.03.2023, подтверждающее право на социальный вычет в размере 20 000 руб. - за расходы за обучение.

В апреле сотруднице была выплачена премия в размере 5 млн руб. 13.04.2023 сотрудница уволилась.

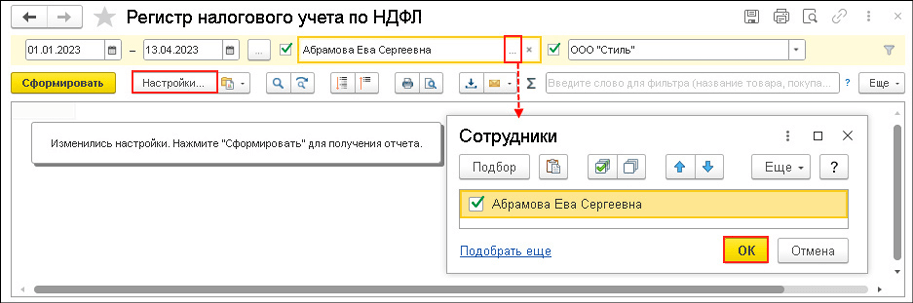

Для составления регистра налогового учета по НДФЛ в программе используется отчет Регистр налогового учета по НДФЛ (раздел Налоги и взносы - Отчеты по налогам и взносам - Регистр налогового учета по НДФЛ). С помощью этого отчета можно сформировать регистры налогового учета по НДФЛ за выбранный налоговый период сразу на всех сотрудников организации либо только для выбранного списка физических лиц.

В отчете указывается период, за который необходимо сформировать регистр (регистры) (по умолчанию текущий год), рис. 1.

Рис. 1

Рис. 1

Если необходимо сформировать регистр налогового учета по физическому лицу (не сотруднику), то флаг Организация устанавливать не нужно, в форму Сотрудники можно подобрать физическое лицо из справочника Физические лица.

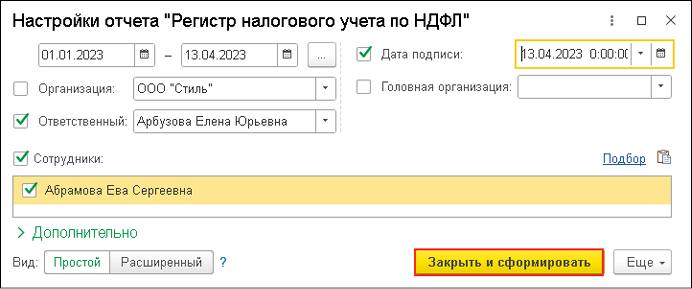

Для редактирования полного перечня текущих настроек отчета нужно нажать на кнопку Настройки... В открывшейся форме выполняются настройки для построения отчета. С помощью переключателя Вид (расположен в нижней части формы настройки отчета) можно перевести настройки отчета в один из режимов:

-

Простой - установлен по умолчанию и предназначен для изменения текущих настроек отчета, которые сохраняются автоматически (при этом режиме можно только менять уже имеющиеся параметры) (рис. 2);

Рис. 2

Рис. 2

-

Расширенный - предназначен для изменения структуры отчета (после изменения структуры отчет необходимо сохранить как новый или перезаписать существующий; при этом режиме можно управлять настройками параметров, условий (если выбор условия возможен для данного типа параметра) и значений сравнения, по которым будет формироваться отчет).

После внесения необходимых настроек следует нажать на кнопку Закрыть и сформировать.

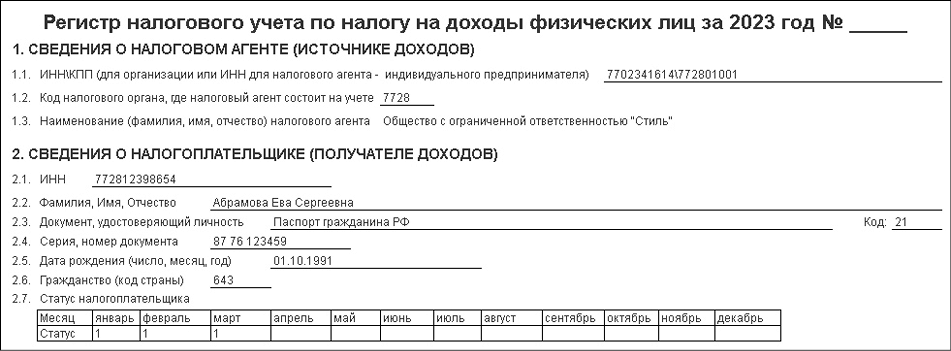

Форма регистра налогового учета по НДФЛ, реализованная в программе, полностью соответствует требованиям к составу сведений, указанным в пункте 1 статьи 230 НК РФ. В состав регистра налогового учета по НДФЛ включено 6 разделов.

В Разделе 1 (рис. 3) содержатся сведения о налоговом агенте (организации).

Рис. 3

Рис. 3

В Разделе 3 приводятся сведения о праве налогоплательщика на налоговые вычеты. Эти сведения заполняются на основании данных о вычетах, указанных для сотрудника (раздел Кадры - Сотрудники - ссылка Налог на доходы).

В Разделе 4 выводятся сведения расчета налоговой базы и налога на доходы физического лица. Раздел 4 формируется отдельно для каждого кода ОКТМО/КПП. Если в течение налогового периода сотрудник работал и получал доходы в различных обособленных подразделениях, то в регистре этого сотрудника будет содержаться несколько Разделов 4. Раздел 4 состоит из нескольких подразделов.

В подразделе Расчет налога на доходы физического лица по коду ОКТМО/КПП (Расчет налога на доходы физического лица по ставке 13 % + 15 % с превышения предела) (Основная налоговая база) в разрезе месяцев налогового периода приводятся коды и суммы доходов, полученных налогоплательщиком, суммы облагаемого дохода, налоговой базы и исчисленного налога. Для доходов, облагаемых по ставке 13 % (15 %), дополнительно выводится таблица со сведениями о фактически предоставленных налогоплательщику налоговых вычетах.

В подразделе Расчет налога на доходы физического лица по ставке 30 % отражаются доходы нерезидентов, облагаемые по данной ставке, даты начисления, месяцы, за которые начислена оплата труда, даты выплаты и получения доходов, коды доходов, облагаемые суммы доходов, предоставленные налоговые вычеты и суммы налога.

В подразделе Расчет налога на доходы физического лица с дивидендов и по прочим ставкам отражаются доходы, облагаемые с дивидендов и по прочим ставкам, даты начисления и получения доходов, код доходов, облагаемые суммы доходов, предоставленные налоговые вычеты и суммы налога (сумма налога распределяется по ставке 13 % (до 5 млн руб. включительно) и по ставке 15 % (свыше 5 млн руб.).

В подразделе Зачтено авансовых платежей (ст. 227.1 НК РФ) отражается зачтенная сумма уплаченного авансового платежа по НДФЛ сотрудников, являющихся иностранными гражданами или лицами без гражданства из «безвизовых» стран, временно пребывающими на территории РФ, осуществляющими трудовую деятельность по найму в РФ на основании патента.

В подразделах Исчислено налога, Удержано налога, Возвращено излишне удержанного налога, Передано на взыскание и Перечислено налога приводятся соответственно суммы исчисленного, удержанного и перечисленного налога в разрезе месяцев налогового периода и налоговых ставок.

- Об учете в 1C авансовых платежей по НДФЛ иностранных граждан

- О составлении регистра налогового учета по НДФЛ в «1С:Бухгалтерии 8» ред. 3.0

- Налог на доходы физических лиц (исчисление и удержании налога в 1С, учет перечисленного НДФЛ, учет доходов и НДФЛ при межрасчетных выплатах, расчет НДФЛ по прогрессивной шкале (по ставкам 13 и 15 %), вычеты по НДФЛ и др.

В отдельной колонке отмечается дата операции: исчисления, удержания, возврата излишне удержанного налога, передачи на взыскание и перечисления налога. Для сумм удержанного налога дополнительно выводится крайний срок перечисления налога.

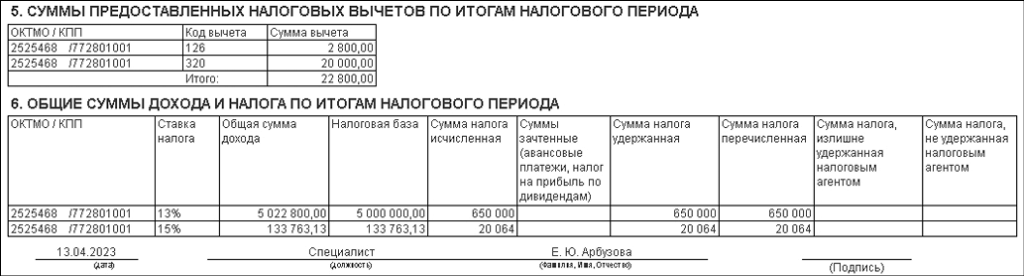

В Разделе 5 (рис. 4) указываются общие суммы фактически предоставленных налогоплательщику налоговых вычетов в целом за налоговый период. Сведения выводятся в разрезе кодов ОКТМО/КПП и кодов вычетов.

Рис. 4

Рис. 4