В 2023 году налогоплательщики получили доступ к данным личного кабинета ФНС в части ЕНС (ЛК ФНС). Теперь в «1С:Бухгалтерии 8» не нужно дублировать функции ФНС по распределению и зачету единого налогового платежа (ЕНП) в счет уплаты конкретных налогов. Это позволило упростить методику учета расчетов на ЕНС и структуру данных, а также приблизить учет к данным ЛК ФНС.

Порядок учета и расчета налогов (взносов), ранее действующий в программах 1С, не изменился. Налоги продолжают учитываться на соответствующих субсчетах счета 68 «Расчеты по налогам и сборам», а страховые взносы - на соответствующих субсчетах счета 69 «Расчеты по социальному страхованию и обеспечению».

Уплата большинства налогов и взносов с 2023 года осуществляется путем перечисления единого налогового платежа. Для обобщения информации о совокупной обязанности и перечисленных денежных средствах путем уплаты ЕНП в «1С:Бухгалтерии 8» предназначен счет 68.90 «Единый налоговый счет».

- Контроль состояния ЕНС в программах 1С

- Новая методика расчетов на ЕНС в «1С:Бухгалтерии 8» с 2024 года

- Работа с ЛК ФНС в части ЕНС из программ 1С (подключение к ЛК ФНС и варианты авторизации пользователя)

- Как налоговые органы проводят начисления на ЕНС в различных ситуациях

В «1С:Бухгалтерии 8» осуществляется поэтапная реализация новой методики учета ЕНС. С 2024 года и начиная с версии 3.0.147 в программе действуют следующие изменения:

- все расчеты на ЕНС ведутся только на счетах бухгалтерского учета (специальные регистры ЕНС для аналитического учета не используются);

- для анализа состояния расчетов на ЕНС достаточно стандартных отчетов по счету 68.90 на конкретную дату;

- документ Уведомление об исчисленных суммах налога является только формой отчетности и проводок теперь не формирует;

- в обработку Закрытие месяца добавлена новая регламентная операция Начисление налогов на единый налоговый счет;

- для упрощения корректировки данных на ЕНС применяется документ Корректировка ЕНС (документ Операция по единому налоговому счету не используется);

- регламентная операция Зачет аванса по единому налоговому счету исключена.

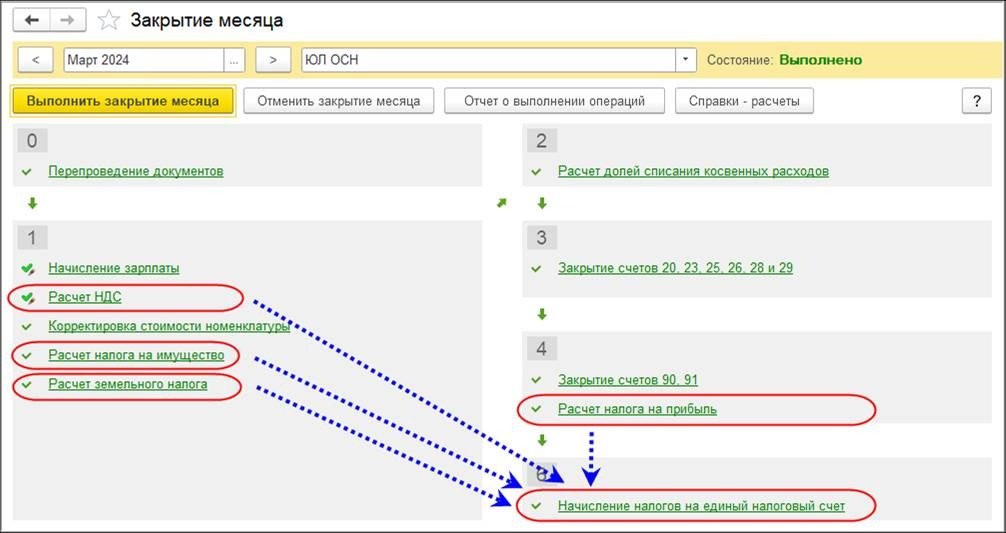

Налоги, которые автоматически начисляются при закрытии месяца, отражаются на ЕНС также при закрытии месяца (рис. 1).

Рис. 1. Закрытие месяца

Рис. 1. Закрытие месяцаЕсли зарплата рассчитывается в «1С:Бухгалтерии 8», то НДФЛ налогового агента, удержанный с доходов сотрудников, отражается на счете 68.90 при проведении документов, отражающих фактическую выплату зарплаты или дивидендов: Списание с расчетного счета, Выдача наличных. Если учет зарплаты ведется в «1С:Зарплате и управлении персоналом 8», то НДФЛ отражается на ЕНС при проведении документа Сведения об удержанном НДФЛ

Задолженность по страховым взносам, начисленным на выплаты сотрудникам, переносится на счет 68.90 при проведении документа:

- Начисление зарплаты - если зарплата рассчитывается в «1С:Бухгалтерии 8»;

- Отражение зарплаты в бухучете - если зарплата рассчитывается в «1С:Зарплате и управлении персоналом 8».

В программах 1С проводки по отражению налогов на ЕНС формируются не на дату регламентной операции (начисления зарплаты, удержания НДФЛ), а на даты наступления сроков уплаты налогов, установленных НК РФ.

При расчете налогов, уплачиваемых при применении специальных режимов (налог, уплачиваемый при УСН; патент; НДФЛ ИП на ОСНО) , доходы и расходы учитываются кассовым методом (по оплате). В этих случаях для признания расходов требуется достоверная информация об уплате страховых взносов и других налогов на основании данных личного кабинета ФНС в части ЕНС (ЛК ФНС).

Специальный механизм учета расходов на уплату налогов, используемый при применении спецрежимов, будет поддержан на втором этапе реализации новой методики к началу отчетной кампании за I квартал 2024 года с выходом очередных версий.

На основании данных ЛК ФНС в программе будут создаваться специальные документы Сведения об уплате налогов. Эти документы будут служить, в том числе, для признания расходов и расчета налогов при применении спецрежимов.

Для пользователей, подключенных к сервису 1С-Отчетность, сведения об уплате конкретных налогов будут формироваться автоматически на основании данных, отраженных в рабочем месте интеграции с ЛК ФНС. Остальные пользователи могут подключить бесплатный тариф Промо ЕНС на 6 месяцев.

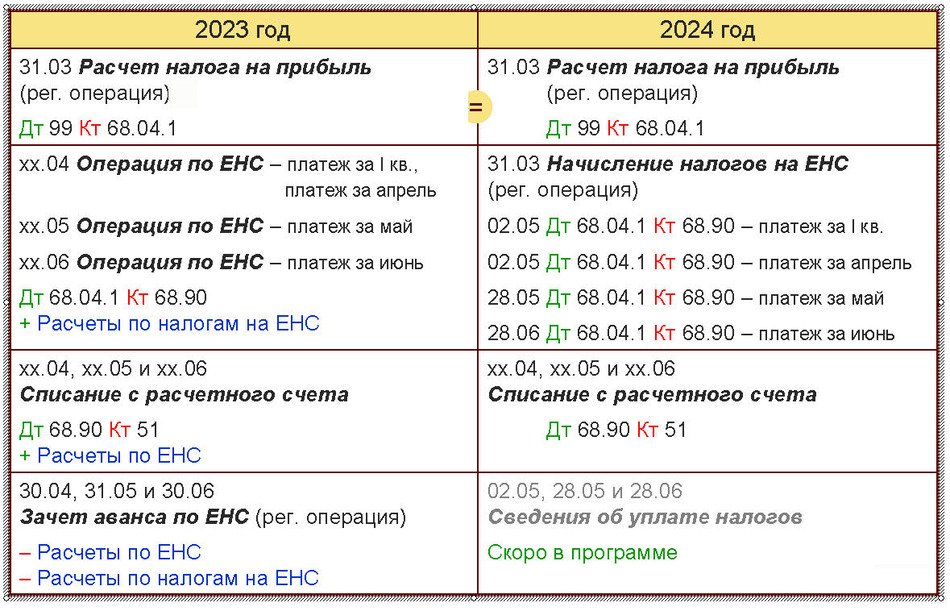

Порядок начисления налогов, отражения их на ЕНС и уплаты путем перечисления ЕНП в 2023 и 2024 годах

Пример 1. Квартальные и ежемесячные авансовые платежи по налогу на прибыль по итогам I квартала

Рис. 2. Схема проводок по налогу на прибыль

Рис. 2. Схема проводок по налогу на прибыльПример 2. Расчет НДС за I квартал (к уплате)

Рис. 3. Схема проводок по НДС (к уплате)

Рис. 3. Схема проводок по НДС (к уплате)Пример 3. Расчет НДС за I квартал (к возмещению)

Рис. 4. Схема проводок по НДС (к возмещению)

Рис. 4. Схема проводок по НДС (к возмещению)Пример 4. Расчет аванса по налогу на имущество за I квартал

Рис. 5. Схема проводок по налогу на имущество

Пример 5. Расчет аванса по транспортному налогу за I квартал

Рис. 6. Схема проводок по транспортному налогу

Рис. 6. Схема проводок по транспортному налогуПример 6. Расчет аванса по земельному налогу за I квартал

Рис. 7. Схема проводок по земельному налогу

Рис. 7. Схема проводок по земельному налогуПример 7. Исчисленный и удержанный НДФЛ

Рис. 8. Схема проводок по НДФЛ

Рис. 8. Схема проводок по НДФЛПример 8. Страховые взносы за март

Рис. 9. Схема проводок по страховым взносам

Рис. 9. Схема проводок по страховым взносамПример 9. Расчет аванса при УСН «Доходы минус расходы» за I квартал

Рис. 10. Схема проводок по налогу, уплачиваемому при УСН «Доходы минус расходы»

Рис. 10. Схема проводок по налогу, уплачиваемому при УСН «Доходы минус расходы»Пример 10. Расчет аванса при УСН «Доходы» за I квартал

Рис. 11. Схема проводок по налогу, уплачиваемому при УСН «Доходы»

Рис. 11. Схема проводок по налогу, уплачиваемому при УСН «Доходы»

Как же все криво на сегодняшний день.

ООО на УСН, доходы минус расходы.

На конец года уплачены НДФЛ и взносы. Налоги уплачиваются своевременно.

В Анализе состояния НУ переплата взносов встает как задолженность, уплаченный НДФЛ принимается к расходам не полностью.

Неужели придется вручную корректировать расходы и считать налог УСН за 1 квартал.

Когда уже начнем жить в спокойном ритме?

Рыжая из бухгалтерии, Полностью с Вами согласна. Господа программисты накрутили в самой программе 1С с оражением операций по ЕНС при закрытии месяца и зачете аванса по ЕНС. Было бы не плохо им сначала понять принципы бух.учета и только после этого городить окна по отражению и зачету как расходов, так и ЕНС.

Наш 1С-ник, Согласна полностью

Наш 1С-ник, Принципы неплохо было бы понять тому что придумал ЕНС. А программисты еже задолбались.

Рыжая из бухгалтерии, С точки зрения НК РФ налог считается уплаченным при наступлении срока уплаты. Досрочно уплаченный налог не считается уплаченным. Эта сумма либо резервируется либо формирует положительное сальдо ЕНС

Забалансовый счет, в феврале сумма задолженности увеличивается кратно. Оплату прога не видит.

Рыжая из бух-ии, В бухучете не видит оплату? Или не видит оплату взносов (налогов). кот. учитываются при УСН (ПСН)?

Забалансовый счет, Бухгалтер должен четко видеть, открывая оборотку по 69 или 68 счету, сколько уже уплачено денег на конкретный налог и сколько осталось. Срок уплаты "с точки зрения НК РФ" никакой смысловой нагрузки для контроля уплаты налогов и взносов не несет, кроме как крайний срок перечисления. Поэтому на мой взгляд неверно ориентироваться на отражение ЕНС со стороны налоговиков.

Елена , В том-то и дело. что с 2023 года мы не платим конкретные налоги... Мы погашаем совокупную обязанность. Это трудно осознать, но надо привыкать

Менеджер в гости зашел, Думаю, озвучу мнение большинства бухгалтеров: мы, бухгалтеры, платим конкретные налоги в конкретной сумме, но по одинаковым реквизитам с множеством уведомлений и расчетов. А все эти слова "совокупная обязанность", "ЕНС" и т.д. - это нововведения, с которыми нам, работникам бухгалтерии, приходится мириться. И программа 1с в первую очередь призвана была облегчать нашу работу, а не запутывать ее.