Эксперты 1С рассказывают об особенностях учета и отражении в «1С:Бухгалтерии 8» расходов на выполнение научно-исследовательских работ и опытно-конструкторских и технологических работ (НИОКР и ТР) в соответствии с требованиями ФСБУ 14/2022.

По договору на выполнение научно-исследовательских работ исполнитель обязуется провести обусловленные техническим заданием заказчика научные исследования, а по договору на выполнение опытно-конструкторских и технологических работ – разработать образец нового изделия, конструкторскую документацию на него или новую технологию, а заказчик обязуется принять и оплатить выполненные работы (п.1 ст.769 ГК РФ).

Бухгалтерский учет расходов на НИОКР

Затраты, связанные с выполнением НИОКР и ТР отражаются в бухгалтерском учете (БУ) организации с подразделением на затраты, относящиеся (п.17.4 ФСБУ 26/2020 «Капитальные вложения», утв. приказом Минфина России от 17.09.2020 №204н):

- к стадии исследований, то есть стадии выполнения уникальных изысканий, целью которых является получение новых научных или технических знаний и достижений;

- к стадии разработок, то есть стадии применения результатов стадии исследований или иных знаний для планирования и проектирования производства новых или значительно улучшенных материалов, устройств, продуктов, процессов, систем, услуг до начала их производства в коммерческих целях или использования.

Для целей бухгалтерского учета отнесение конкретных НИОКР и ТР к стадии исследований или стадии разработок организация осуществляет самостоятельно.

- Как в бухгалтерском учете признаются затраты на облачную бухгалтерию по новым ФСБУ

- Новые правила учета нематериальных активов по ФСБУ 14/2022 с 2024 года

- Учет нематериальных активов по ФСБУ 14/2022 в вопросах и ответах

- Как откорректировать показатель бухгалтерского баланса «Результаты исследований и разработок» за 2024 год

Фактические затраты, относящиеся к стадии разработок, признаются капитальными вложениями в объект нематериальных активов при одновременном соблюдении условий (п.п.6, 17.3, 17.5 ФСБУ 26/2020):

- понесенные затраты обеспечат получение в будущем экономических выгод организацией в течение периода более 12 месяцев;

- определена сумма затрат, необходимых для создания объекта нематериальных активов (НМА) и доведения его до состояния, пригодного к использованию в запланированных целях;

- осуществимо завершение создания объекта НМА и доведение его до состояния, пригодного к использованию в запланированных целях;

- у организации есть намерение завершить создание объекта НМА, для этого имеются необходимые и достаточные материальные, финансовые и другие ресурсы;

- у организации есть намерение и возможность использовать объект НМА.

Не признаются капитальными вложениями в объект нематериальных активов (п.17.6 ФСБУ 26/2020):

- фактические затраты, которые относятся к стадии исследований;

- фактические затраты, которые относятся к стадии разработок, но в отношении которых не соблюдаются условия, установленные пунктом 17.3 ФСБУ 26/2020;

- фактические затраты, связанные с выполнением НИОКР и ТР, которые организация не может однозначно классифицировать как затраты, относящиеся к стадии исследований, или затраты, относящиеся к стадии разработок.

Эти затраты признаются расходами периода, в котором они были произведены, и не могут быть восстановлены в качестве капитальных вложений в объекты нематериальных активов в последующие отчетные периоды (абз.5 п.17.6 ФСБУ 26/2020).

Капитальные вложения в НИОКР и ТР по их завершении и приведению объекта капитальных вложений в состояние и местоположение, в которых он пригоден к использованию в запланированных целях, считаются нематериальными активами (вне зависимости от того, регистрируются или нет права на полученный результат НИОКР и ТР), если соблюдаются условия признания таких объектов в нематериальных активах, установленные в пункте 4 ФСБУ 14/2022 «Нематериальные активы», утв. приказом Минфина России от 30.05.2022 №86н (п.18 ФСБУ 26/2020).

Организация имеет право учитывать материальные носители (вещи), в которых выражены результаты интеллектуальной деятельности и средства индивидуализации (в т. ч. результат НИОКР и ТР) отдельно от объекта нематериальных активов (пп.«и» п.8, п.14 ФСБУ 14/2022). По завершении капитальных вложений такие объекты принимаются к учету в состав основных средств или запасов в зависимости от соблюдения условий их квалификации в составе таких активов и учитываются в соответствии с ФСБУ 6/2020 «Основные средства», утв. приказом Минфина России от 17.09.2020 №204н, или ФСБУ 5/2019 «Запасы», утв. приказом Минфина России от 15.11.2019 №180н.

Если НИОКР и ТР не дали положительного результата, капитальные вложения списываются на расходы в том отчетном периоде, когда принято решение прекратить работы при отсутствии перспективы их возобновления (пп.«в» п.19, п.20 ФСБУ 26/2020, п.11 ПБУ 10/99 «Расходы организации», утв. приказом Минфина России от 06.05.1999 №33н).

При признании в бухгалтерском учете объект НМА (результат НИОКР и ТР) оценивается по первоначальной стоимости, которая равна общей сумме связанных с этим объектом капитальных вложений, осуществленных до признания объекта в бухгалтерском учете (п.13 ФСБУ 14/2022).

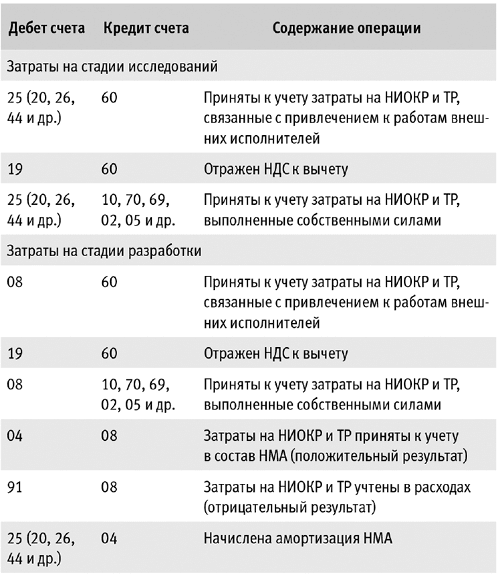

Отражение на счетах бухгалтерского учета (проводки) приведено в таблице 1.

Таблица 1

Таблица 1

Налоговый учет расходов на НИОКР

Налог на прибыль

В целях исчисления налога на прибыль расходами на научные исследования и (или) опытно-конструкторские разработки признаются расходы, относящиеся к созданию новой или усовершенствованию производимой продукции (товаров, работ, услуг), к созданию новых или усовершенствованию применяемых технологий, методов организации производства и управления (п.1 ст.262 НК РФ).

К расходам на научные исследования и опытно-конструкторские разработки относится в том числе стоимость работ по договорам на выполнение научно-исследовательских, опытно-конструкторских и технологических работ у налогоплательщиков, выступающих заказчиками таких работ (пп.5 п.2 ст.262 НК РФ).

Расходы на научные исследования и опытно-конструкторские разработки (за исключением расходов на формирование фондов финансирования НИОКР) признаются независимо от результата соответствующих исследований и разработок в порядке, предусмотренном статьей 262 НК РФ, после завершения работ (этапов работ) и подписания сторонами акта сдачи-приемки выполненных работ (если работы выполнялись силами подрядчика) (п.4 ст.262 НК РФ).

Налогоплательщик вправе включать такие расходы на НИОКР в состав прочих расходов, связанных с производством и реализацией, в том отчетном (налоговом) периоде, в котором завершены эти работы (отдельные этапы работ) (абз.2 п.4 ст.262 НК РФ).

Расходы на формирование фондов финансирования НИОКР признаются для целей налогообложения в том отчетном (налоговом) периоде, в котором они были произведены (п.6 ст.262 НК РФ). Расходы на научные исследования и опытно-конструкторские разработки по перечню, утв. Постановлением Правительства РФ от 24.12.2008 №988, предусмотренные подпунктами 1–5 пункта 2 статьи 262 НК РФ, могут учитываться в размере фактических затрат с применением повышающего коэффициента 1,5 (п.7 ст.262 НК РФ).

Право на применение повышающего коэффициента к расходам на НИОКР необходимо подтвердить, представив в налоговый орган по месту нахождения организации отчет о выполненных научных исследованиях и (или) опытно-конструкторских разработках (отдельных этапах работ) одновременно с налоговой декларацией по итогам налогового периода, в котором завершены работы (этапы работ) (п.8 ст.262 НК РФ). Налоговый орган вправе назначить экспертизу отчета в целях проверки соответствия выполненных научных исследований и (или) опытно-конструкторских разработок перечню Правительства РФ, утв. Постановлением №988.

Если в результате произведенных расходов на научные исследования и опытно-конструкторские разработки получены исключительные права на результаты интеллектуальной деятельности, соответствующие критериям пункта 3 статьи 257 НК РФ, то расходы на НИОКР по выбору налогоплательщика, отраженному в учетной политике организации (п.9 ст.262 НК РФ):

- признаются нематериальными активами, которые подлежат амортизации в установленном главой 25 НК РФ порядке (если НМА получен в результате расходов на НИОКР по перечню, утв. Постановлением №988, то его первоначальная стоимость формируется с коэффициентом 1,5);

- учитываются в составе прочих расходов, связанных с производством и реализацией, в течение двух лет.

Если исключительные права на результаты НИОКР подлежат обязательной государственной регистрации, то учитывать их в составе нематериальных активов или прочих расходов следует с даты этой регистрации (п.3 ст.257, п.9 ст.262 НК РФ).

Суммы расходов на научные исследования и (или) опытно-конструкторские разработки, ранее включенные в состав прочих расходов в соответствии с главой 25 НК РФ, восстановлению и включению в первоначальную стоимость нематериального актива не подлежат (п.9 ст.262 НК РФ).

Если договором на выполнение научно-исследовательских, опытно-конструкторских и технологических работ предусмотрено создание опытного образца, опытно-промышленной установки, иных материальных объектов, то затраты на создание материального объекта могут формировать его первоначальную стоимость. В зависимости от удовлетворения критериям статьи 256 и статьи 257 НК РФ такие материальные объекты могут учитываться в составе амортизируемого имущества или материально-производственных запасов.

Согласно статье 267.2 НК РФ, организация вправе сформировать резерв предстоящих расходов на НИОКР. Возможность создания такого резерва необходимо закрепить в учетной политике.

НДС

Если НИОКР не подпадает под освобождение от НДС на основании подпунктов 16 и 16.1 пункта 3 статьи 149 НК РФ или исполнитель на основании пункта 5 статьи 149 НК РФ отказался от применения льгот по НДС, предусмотренных подпунктами 16 и 16.1 пункта 3 статьи 149 НК РФ, то НДС по выполненным НИОКР можно принять к вычету в общеустановленном порядке (п.2 ст.171, п.1 ст.172 НК РФ, письмо Минфина России от 24.05.2013 №03-07-09/18671).

- Расходы на НИОКР – состав, порядок признания затрат в расходах, применении коэффициента 1,5 к расходам на НИОКР и др.

- НМА 2024 – законодательство, обзоры писем контролирующих органов и судебной практики, инструкции по учету НМА в 1С

Расходы на НИОКР, выполненные силами подрядчика, в «1С:Бухгалтерии 8»

Для принятия к учету затрат на НИОКР (выполненных сторонними силами) на стадии исследования используется документ Поступление (акт, накладная, УПД) с видом операции Услуги (акт, УПД). Для принятия к учету затрат на НИОКР (выполненных сторонними силами) на стадии разработки используются документы:

- Поступление НМА – для учета затрат в составе капитальных вложений,

- Принятие к учету НМА – для учета НИОКР в составе НМА в БУ и расходах на НИОКР в НУ (налоговом учете).

Отметим, что для формирования налоговой стоимости НИОКР с учетом коэффициента 1,5 используется документ Операция. При выполнении регламентной операции Амортизация НМА и списание расходов на НИОКР в составе обработки Закрытие месяца отражается амортизация НМА (признанного в результате НИОКР) в бухгалтерском учете и признание расходов на НИОКР в налоговом учете.

Обратите внимание, в программе «1С:Бухгалтерия 8» поддерживается начисление амортизации только с месяца, следующего за месяцем принятия объекта к учету как НМА. Начисление амортизации с даты принятия к учету объекта НМА возможно только в программе «1С:Бухгалтерия 8 КОРП».

Пример

Организация ООО «АвтоТранс» (Заказчик) в целях оптимизации перевозок заключила с ООО «Логистический центр» (Исполнитель) договор на выполнение НИОКР по теме «Разработка модели оптимизации грузовых перевозок». Работы Исполнителем проводятся в несколько этапов, каждый из которых закрывается отдельным актом выполненных работ.

Этап 1. Исследование практик оптимизации грузовых перевозок с учетом особенностей деятельности Заказчика. Стоимость этапа работ – 120 000,00 руб. (в т. ч. НДС 20 % – 20 000,00 руб.).

Этап 2. Выбор варианта оптимизации грузовых перевозок для деятельности Заказчика и разработка (построение) маршрутов на базе системы ГЛОНАСС с применением метода линейного программирования. Стоимость этапа работ – 480 000,00 руб. (в т. ч. НДС 20 % – 80 000,00 руб.).

Работы не поименованы в Перечне, утв. Постановлением №988.

По итогам выполнения НИОКР получен положительный результат, который Заказчик планирует использовать в своей производственной деятельности. Результаты выполненных НИОКР не подлежат правовой охране, права на них по договору принадлежат Заказчику. В отношении полученного результата НИОКР установлен режим коммерческой тайны.

Ожидаемый срок использования результата НИОКР (срок полезного использования НМА) – 36 месяцев.

В соответствии с учетной политикой ООО «АвтоТранс»:

- способ начисления амортизации НМА линейный;

- амортизация начисляется с месяца, следующего за месяцем принятия объекта к учету в составе НМА;

- если в результате произведенных расходов на НИОКР получены исключительные права на результаты интеллектуальной деятельности, соответствующие критериям пункта 3 статьи 257 НК РФ, то расходы на НИОКР учитываются в составе прочих расходов, связанных с производством и реализацией, в течение двух лет (п.9 ст.262 НК РФ);

- амортизация и расходы по НИОКР, используемым в производственной деятельности, учитываются на счете 25 «Общепроизводственные расходы» (План счетов бухгалтерского учета, утв. приказом Минфина России от 31.10.2000 №94н);

- используется общая система налогообложения (ОСН), применяется метод начисления и ПБУ 18/02, утв. приказом Минфина России от 19.11.2002 №114н (балансовый метод).

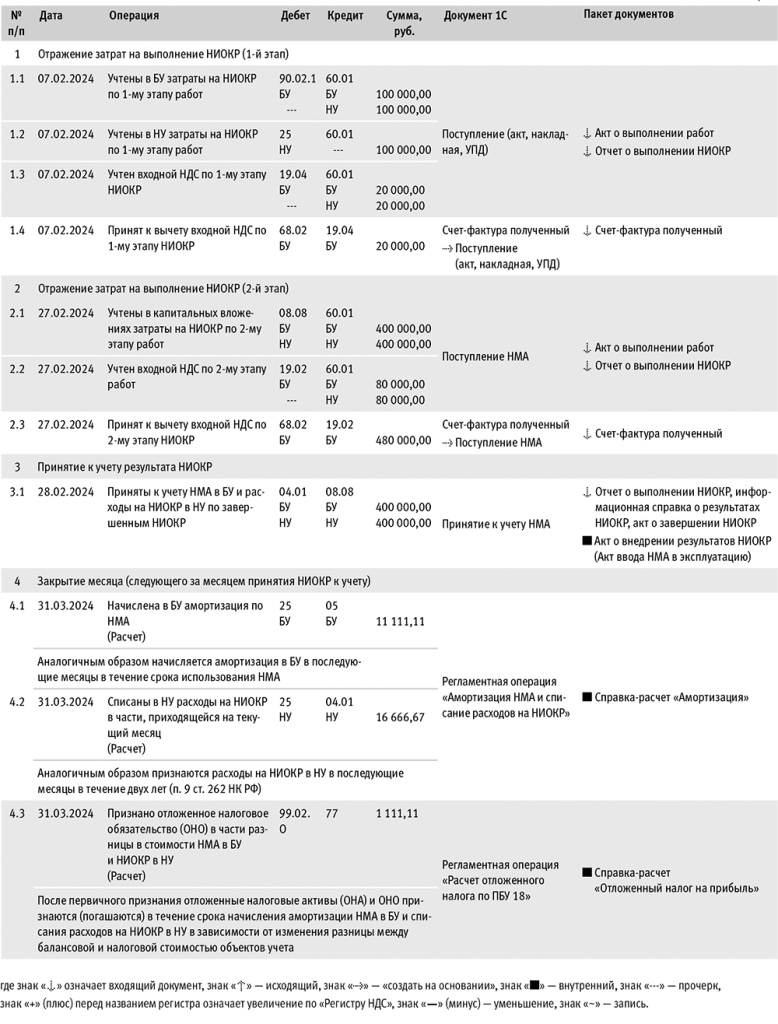

Последовательность операций приведена в таблице 2.

Таблица 2

Таблица 2

Отражение затрат на выполнение НИОКР (1-й этап)

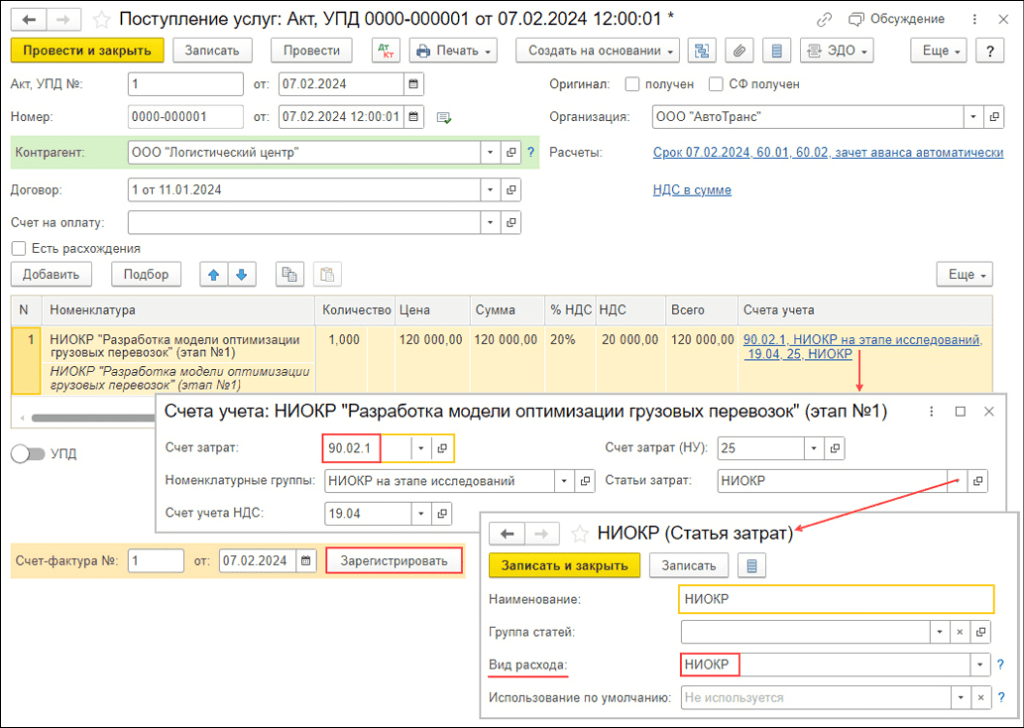

Затраты на НИОКР по 1-му этапу работ в учете отражаются с помощью документа Поступление (акт, накладная, УПД) с видом операции Услуги (акт, УПД) (рис. 1): раздел Покупки – Поступление (акты, накладные, УПД) по кнопка Поступление, вид операции – Услуги (акт, УПД).

Рис. 1

Рис. 1

Для заполнения документа (рис. 1) следует выбрать контрагента, который выполняет НИОКР, договор с ним, проверить счета учета и сроки расчетов по ссылке в поле Расчеты. По кнопке Добавить следует заполнить табличную часть документа. В поле Номенклатура в подстроке 1 следует выбрать (при необходимости добавить новые) выполненные работы из справочника Номенклатура. При создании новых элементов выбирается вид номенклатуры Услуги или просто указывается текстовое наименование работ в подстроке 2.

В поле Счета учета по ссылке следует перейти в одноименную форму и выбрать счет учета затрат на НИОКР:

- для целей бухгалтерского учета – счет 90.02.1 «Себестоимость продаж по деятельности с основной системой налогообложения» (поскольку, согласно п.17.6 ФСБУ 26/2020, фактические затраты на НИОКР, относящиеся к стадии исследований, признаются расходами периода, в котором они были понесены) и аналитику к нему (номенклатурную группу для целей учета затрат на НИОКР на стадии фундаментальных исследований);

- для целей налогового учета – счет 25 «Общепроизводственные расходы» (или другой счет учета затрат) и аналитику к нему (статью затрат с видом расхода НИОКР).

Затем нужно заполнить остальные поля и нажать кнопку Провести. По кнопке ДтКт можно посмотреть результат проведения документа:

Дебет 90.02.1 Кредит 60.01 – на сумму затрат на НИОКР по первому этапу (100 000,00 руб.);

Дебет 19.04 Кредит 60.01 – на сумму входного НДС (20 000,00 руб.).

Для целей налогообложения прибыли в специальные поля регистра бухгалтерии вводятся суммы:

Сумма Дт НУ: 25 и Сумма Кт НУ: 60.01 – на сумму затрат на НИОКР по первому этапу (100 000,00 руб.);

Сумма Кт НУ: 60.01 – на сумму входного НДС (20 000,00 руб.).

На счете 19.04 налоговый учет не поддерживается.

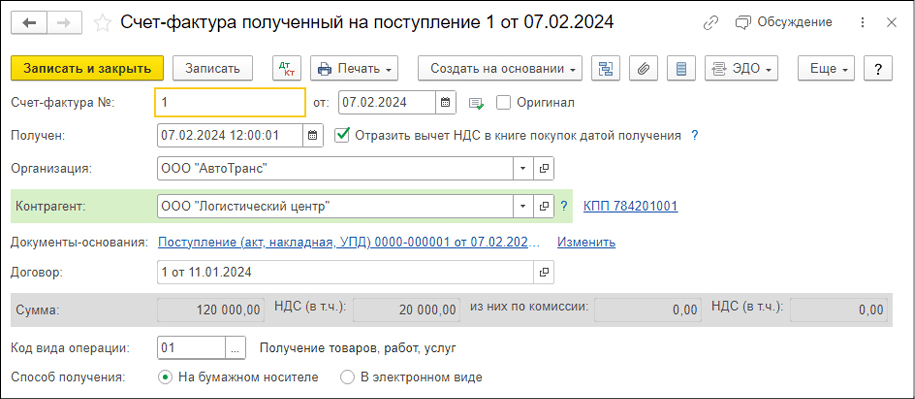

Принятие к вычету входного НДС по 1-му этапу НИОКР отражается документом Счет-фактура полученный (рис. 2).

Рис. 2

Рис. 2

Документ создается автоматически по кнопке Зарегистрировать документа Поступление (акт, накладная, УПД) (см. рис. 1) или при проведении документа поступления после указания в полях Счет-фактура №и от номера и даты счета-фактуры. Если переключатель УПД (универсальный передаточный документ) установлен в положение Включено и в полях Накладная, УПД №и от указаны номер и дата первичного документа, документ Счет-фактура полученный также создается автоматически при проведении документа поступления.

Флаг Отразить вычет НДС в книге покупок датой получения устанавливается в документе Счет-фактура полученный автоматически. Если его снять, то вычет отражается регламентным документом Формирование записей книги покупок. Если по организации ведется раздельный учет НДС, то флаг в документе скрыт, а все вычеты отражаются только регламентным документом Формирование записей книги покупок.

В результате проведения документа Счет-фактура полученный формируется проводка:

Дебет 68.02 Кредит 19.04 – на сумму вычета НДС (20 000,00 руб.).

Если получен УПД, то для открытия документа Счет-фактура полученный нужно перейти по ссылке в поле УПД в документе поступления, а затем по ссылке Все реквизиты в открывшейся форме.

Отражение затрат на выполнение НИОКР (2-й этап)

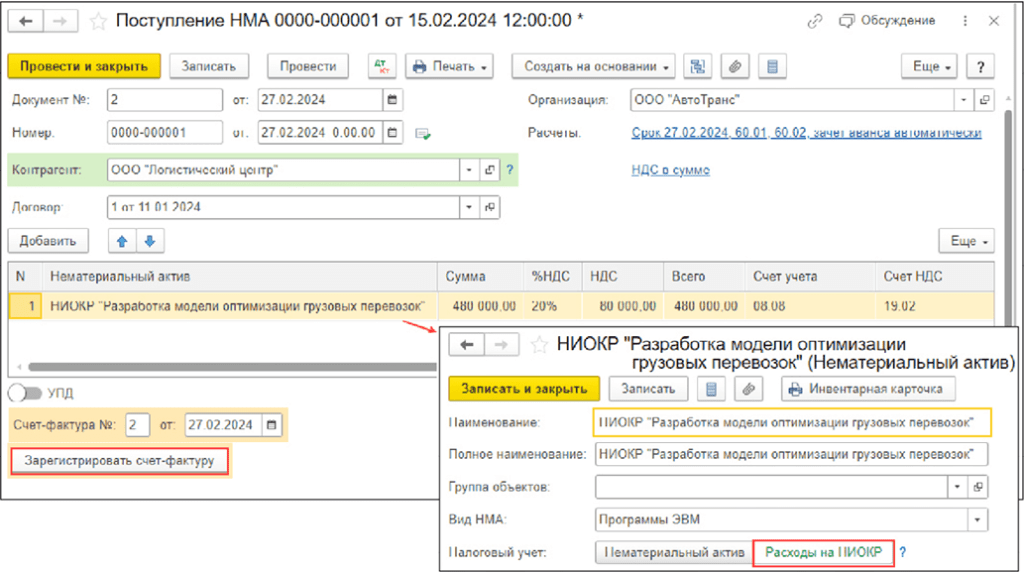

Затраты на НИОКР по 2-му этапу работ отражаются в учете с помощью документа Поступление НМА (рис. 3): раздел ОС и НМА – Поступление НМА по кнопке Создать.

Рис. 3

Рис. 3

Документ необходимо заполнить и проверить (рис. 3):

- в поле от указать дату подписания акта выполненных работ;

- в полях Контрагент и Договор выбрать контрагента (исполнителя НИОКР) и договор с ним;

- по ссылке в поле Расчеты следует проверить счета учета и сроки расчетов с контрагентом, указать способ зачета аванса (Автоматически, По документу или Не зачитывать);

- по кнопке Добавить заполнить табличную часть документа:

- в поле Нематериальный актив выбрать элемент из справочника Нематериальные активы и расходы на НИОКР (при создании нового элемента в поле Налоговый учет нужно выбрать значение Расходы на НИОКР);

- указать стоимость расходов на НИОКР и при необходимости ставку НДС (если НИОКР не подпадает под освобождение от НДС на основании пп.16 и пп.16.1 п.3 ст.149 НК РФ или исполнитель на основании п.5 ст.149 НК РФ отказался от применения льгот по НДС, предусмотренных пп.16 и пп.16.1 п.3 ст.149 НК РФ);

- проверить, что в колонке Счет учета и Счет НДС выбраны счета 08.08 «Выполнение научно-исследовательских, опытно-конструкторских и технологических работ» и 19.02 «НДС по приобретенным нематериальным активам» соответственно (устанавливаются по умолчанию).

Затем следует нажать кнопку Провести. По кнопке ДтКт можно посмотреть результат проведения документа:

Дебет 08.08 Кредит 60.01 – на сумму затрат на НИОКР по второму этапу (400 000.00 руб.);

Дебет 19.02 Кредит 60.01 – на сумму входного НДС (80 000,00 руб.).

В налоговом учете суммы и счета учета не отличаются (за исключением счета 19.02, где налоговый учет не поддерживается).

Принятие к вычету входного НДС по 2-му этапу НИОКР отражается документом Счет-фактура полученный аналогично операции 1.4 в таблице 2 принятия к НДС вычету по 1-му этапу НИОКР (см. выше). В результате проведения документа Счет-фактура полученный формируется проводка:

Дебет 68.02 Кредит 19.02 – на сумму вычета НДС (80 000,00 руб.).

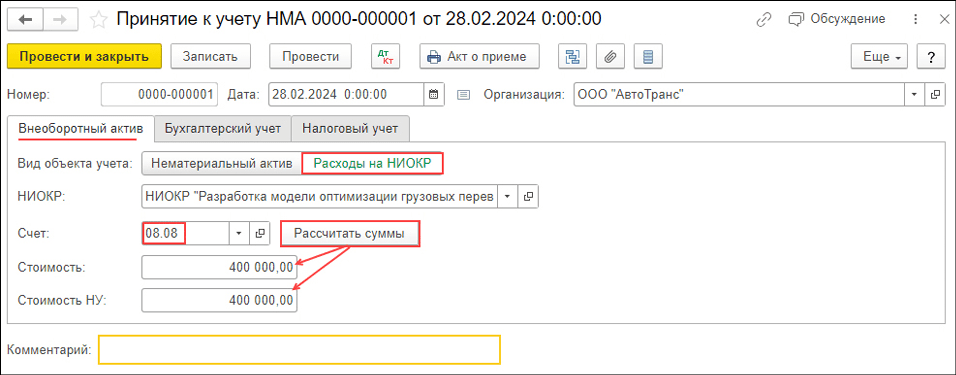

Принятие к учету результата НИОКР

Принятие к учету НМА в БУ и расходы на НИОКР в НУ по завершенным НИОКР отражаются документом Принятие к учету НМА (рис. 4–5) (раздел ОС и НМА – Принятие к учету НМА по кнопке Создать). Документ нужно заполнить и проверить. На закладке Внеоборотный актив (рис. 4) тумблер Вид объекта учета следует установить в положение Расходы на НИОКР (выбранный вид объекта учета отображается зеленым шрифтом).

Рис. 4

Рис. 4

В поле НИОКР следует выбрать элемент из справочника Нематериальные активы и расходы на НИОКР (тот же, что и в операции 2.1, см. таблицу 2). Затем следует проверить, что в поле Счет указан счет 08.08 «Выполнение научно-исследовательских, опытно-конструкторских и технологических работ» (установлен по умолчанию). По кнопке Рассчитать суммы автоматически заполняются поля Стоимость и Стоимость НУ. Затем следует нажать кнопку Записать.

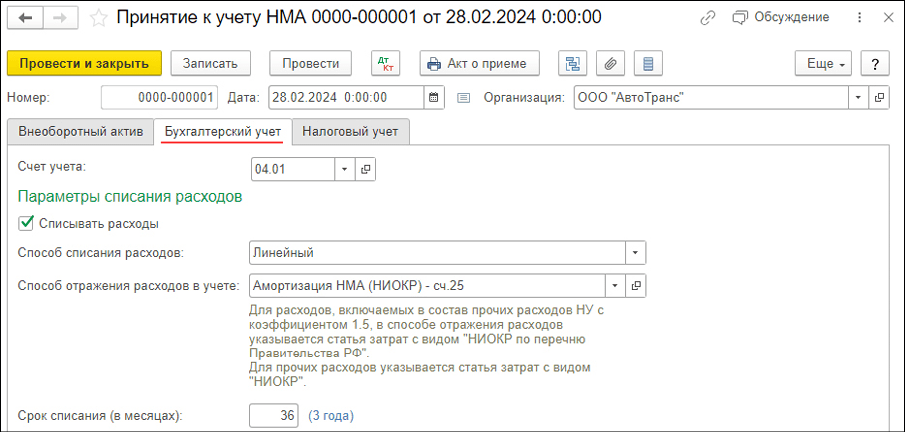

Закладку Бухгалтерский учет следует заполнить следующим образом (рис. 5):

- в поле Счет учета должен быть указан счет 04.01 «Нематериальные активы организации»;

- флаг Списывать расходы устанавливается по умолчанию;

- в поле Срок списания (в месяцах) следует указать срок полезного использования НМА;

- в поле Способ списания расходов следует выбрать значение Линейный;

- в поле Способ отражения расходов в учете следует выбрать из справочника или создать новый способ с указанием счетов затрат и аналитики, на которые будут относиться расходы по амортизации НМА (статья затрат должна иметь вид расхода НИОКР).

Затем следует нажать кнопку Записать.

Рис. 5

Рис. 5

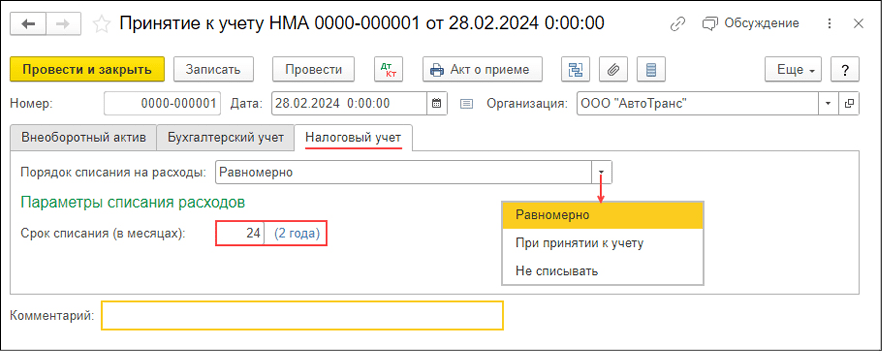

На закладке Налоговый учет (рис. 6):

- в поле Порядок списания на расходы следует выбрать значение Равномерно (если в результате произведенных расходов на НИОКР получены исключительные права на результаты интеллектуальной деятельности, соответствующие критериям пункта 3 статьи 257 НК РФ, то согласно учетной политике организации расходы на НИОКР учитываются в составе прочих расходов, связанных с производством и реализацией, в течение двух лет);

- в поле Срок списания (в месяцах) следует указать срок списания расходов в месяцах (24 месяца).

Рис. 6

Рис. 6

Документ следует Провести. По кнопке ДтКт можно посмотреть результат проведения документа:

Дебет 04.01 Кредит 08.08 – на стоимость НМА в бухгалтерском учете (400 000,00 руб.).

В налоговом учете сумма расходов по завершенным НИОКР (400 000,00 руб.) и счета учета не отличаются:

Сумма Дт НУ:04.01 и Сумма Кт НУ: 08.08.

Обратите внимание, что при проведении документа формируется не только запись регистра бухгалтерии (закладка Бухгалтерский и налоговый учет), но и движения по регистрам сведений (соответствующие закладки), необходимые для дальнейшего учета расходов на НИОКР.

Закрытие месяца (следующего за месяцем принятия НИОКР к учету)

Начисление амортизации НМА в бухгалтерском учете и списание расходов на НИОКР в налоговом учете выполняются регламентной операцией Амортизация НМА и списание расходов по НИОКР в составе обработки Закрытие месяца (раздел Операции – Закрытие месяца). Устанавливается месяц закрытия, в примере – «март 2024». По ссылке с названием регламентной операции Амортизация НМА и списание расходов по НИОКР можно выбрать команду Показать проводки и посмотреть результат ее выполнения:

Дебет 25 Кредит 05 – на сумму амортизации НМА, которая составляет 11 111,11 руб. (400 000,00 руб. / 36 месяцев).

Для целей налогообложения прибыли в специальные поля регистра бухгалтерии вводятся суммы:

Сумма Дт НУ: 25 и Сумма Кт НУ: 04.01 – на сумму признанных расходов на НИОКР, которая составляет 16 666,67 руб. (400 000,00 руб. / 24 месяца).

Аналогичным образом признаются расходы на НИОКР в НУ в последующие месяцы в течение двух лет (п.9 ст.262 НК РФ).

Признание отложенного налогового обязательства (ОНО) в части разницы в стоимости НМА в БУ и НИОКР в НУ отражается регламентной операцией Расчет отложенного налога по ПБУ 18 в составе обработки Закрытие месяца. По ссылке с названием регламентной операции Расчет отложенного налога по ПБУ 18 можно выбрать команду Показать проводки и посмотреть результат ее выполнения:

Дебет 99.02.О Кредит 77 – на сумму признанного ОНО, которая составляет 1 111,11 руб.

Приведем расчет этой суммы:

- Балансовая стоимость НМА на конец месяца = 400 000,00 руб. (балансовая стоимость на начало месяца, первоначальная оценка) – 11 111,11 руб. (начисленная за месяц амортизация) = 388 888,89 руб.;

- Налоговая стоимость НИОКР = 400 000,00 руб. (налоговая стоимость НИОКР на начало месяца, первоначальная оценка) – 16 666,67 руб. (признанная в расходах сумма затрат на НИОКР) = 383 333,33 руб.;

- ОНО = (388 888,89 – 383 333,33) х 20 % = 5 555,56×20% = 1 111,11 руб.

Обратите внимание, после первичного признания ОНА и ОНО признаются (погашаются) в течение срока начисления амортизации НМА в БУ и списания расходов на НИОКР в НУ в зависимости от изменения разницы между балансовой и налоговой стоимостью объектов учета.

Если ОНА и ОНО уменьшаются (погашаются) в том же отчетном периоде (году), в котором признаны, то уменьшение (погашение) отражается проводкой с той же корреспонденцией счетов, что и признание, но со знаком «минус» (т. е. «сторно») в пределах суммы ранее признанного ОНА и ОНО:

СТОРНО Дебет 09 Кредит 99.02.О;

СТОРНО Дебет 99.02.О Кредит 77.

Если ОНА и ОНО уменьшаются (погашаются) в отчетных периодах (годах), отличных от периода, в котором признаны, то уменьшение (погашение) отражается проводкой с корреспонденцией счетов, обратной признанию, со знаком «плюс»:

Дебет 99.02.О Кредит 09;

Дебет 77 Кредит 99.02.О.

Увеличение (уменьшение) ОНА и ОНО после уменьшения (увеличения) (обратной проводкой со знаком «плюс») отражается в течение текущего года проводкой с той же корреспонденцией счетов, что и уменьшение (увеличение), но со знаком «минус» (в пределах сумм, на которые уменьшились (увеличились) ОНА и ОНО), в течение следующих лет – обычной (обратной) проводкой со знаком «плюс».

Каким образом в программе «1С:Бухгалтерия 8» сформировать акт о приеме объекта нематериальных активов

Как в «1С:Бухгалтерии 8» напечатать инвентарную карточку объекта НМА

- Видеозапись онлайн-лекции «Учет НМА в 2024 году: практические рекомендации в 1С» с участием эксперта 1С, государственного советника РФ 3 класса Татьяны Максимовой и эксперта 1С Елены Калининой.

В материале использованы фото: Gorodenkoff / Shutterstock / Fotodom.