Нормативное регулирование

Призыв граждан на военную службу по мобилизации проводится в соответствии с федеральными законами (п. 1 ст. 17 Федерального закона от 26.02.1997 № 31-ФЗ). При этом, согласно пунктам 2-3 Указа Президента от 21.09.2022 № 647, граждане, призванные на военную службу по мобилизации, имеют статус военнослужащих по контракту и должны получать вознаграждение, аналогичное уровню денежного содержания контрактников. Из этого, по нашему мнению, следует, что военная служба по мобилизации будет приравниваться к военной службе по контракту либо признаваться таковой.

Мероприятия по медицинскому освидетельствованию и профессиональному психологическому отбору при призыве на военную службу, при поступлении на военную службу по контракту или в мобилизационный людской резерв, а также иные мероприятия, связанные с поступлением на военную службу по контракту или в мобилизационный людской резерв, проводят военные комиссариаты (п. 1 ст. 5 Федерального закона от 28.03.1998 № 53-ФЗ).

Призыв граждан на военную службу по мобилизации осуществляется в сроки, устанавливаемые мобилизационными планами Вооруженных Сил РФ, других войск, воинских формирований, органов и специальных формирований.

Лицам, участвующим в мероприятиях по обеспечению исполнения воинской обязанности, поступления на военную службу по контракту или поступления в мобилизационный людской резерв, по месту постоянной работы:

-

выплачивается средний заработок;

-

возмещаются расходы по найму жилья, на проезд в другую местность и обратно;

-

оплачиваются командировочные расходы (суточные).

Все выплаты производятся только за период участия в указанных мероприятиях (п. 2 ст. 5 Закона № 53-ФЗ).

Таким образом, за период прохождения медосмотров и отборов, оформления всех документов, необходимых для поступления в мобилизационный резерв или для заключения контракта, работодатель производит оплату среднего заработка и иные выплаты. На работодателей по совместительству указанная обязанность не распространяется. На период прохождения всех указанных мероприятий за сотрудником также сохраняется место работы.

Порядок расчета среднего заработка производится в соответствии с Положением, утв. Постановлением Правительства РФ от 24.12.2007 № 922. Среднедневной заработок исчисляется путем деления суммы заработной платы, фактически начисленной за отработанные дни в расчетный период, включая премии и вознаграждения, учитываемые в соответствии с пунктом 15 Положения № 922, на количество фактически отработанных в этот период дней (п. 9 Положения № 922). Период для расчета среднего заработка составляет 12 календарных месяцев, предшествующих дате начала события. В коллективном договоре, локальном нормативном акте могут быть предусмотрены и иные периоды для расчета средней заработной платы, если это не ухудшает положение сотрудников.

Средний заработок, выплачиваемый организацией, облагается:

-

НДФЛ (п. 1 ст. 210 НК РФ);

-

страховыми взносами на обязательное пенсионное, медицинское страхование и обязательное социальное страхование (ОПС, ОМС и ОСС) на случай временной нетрудоспособности и в связи с материнством (п. 1 ст. 420 НК РФ), а также на ОСС от несчастных случаев на производстве и профессиональных заболеваний (ч. 1 ст. 20.1 Федерального закона от 24.07.1998 № 125-ФЗ).

Расходы организации в виде сохраняемого за сотрудником среднего заработка учитываются в целях налогообложения прибыли на основании пункта 6 статьи 255 НК РФ.

Для отметки в табеле по форме № Т-12 или № Т-13 отсутствия сотрудника в связи с исполнением государственной или общественной обязанности предусмотрен буквенный код "Г" или цифровой код 23 (см. постановление Госкомстата РФ от 05.01.2004 № 1).

Организация может компенсировать свои расходы, связанные с выплатой сотруднику среднего заработка за счет средств федерального бюджета. Выплачивают компенсацию военкоматы на основании представленных работодателем заверенных копий документов, подтверждающих расходы (пп. 5 п. 2, п.п. 3-5 Правил, утв. Постановлением Правительства РФ от 01.12.2004 № 704).

В специальной подборке можно найти подробную информацию о частичной мобилизации в РФ: комментарии экспертов 1С к изменениям законодательства о мобилизации, статьи по кадровому учету и отчетности, инструкции по 1С, ответы аудиторов. Материалы доступны всем желающим, постоянно добавляются и обновляются.

Оплата за дни мобилизации в "1С:Зарплате и управлении персоналом 8" (ред. 3)

Рассмотрим порядок начисления оплаты за дни мобилизации сотрудника в программе "1С:Зарплата и управление персоналом 8" (ред. 3).

Пример

Выполняются следующие действия:

- Настройка вида начисления.

- Расчет и начисление оплаты за время мобилизации.

Настройка вида начисления

Для начисления оплаты за время мобилизации сотрудника необходимо создать новый вид начисления: раздел Настройка - Начисления, кнопка Создать.

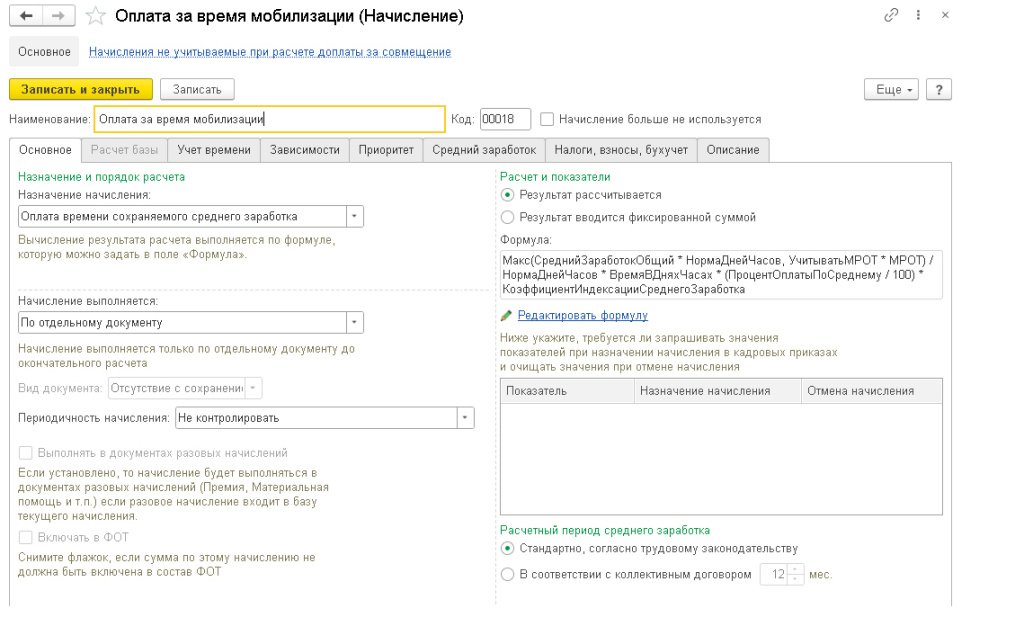

В поле Наименование заполняется название вида начисления, в нашем Примере - "Оплата за время мобилизации" (рис. 1).

Рис. 1

В поле Код указывается код вида начисления (он должен быть уникальным).

На закладке Основное в разделе Назначение и порядок расчета в поле Назначение начисления выбирается значение Оплата времени сохраняемого среднего заработка, в поле Начисление выполняется - По отдельному документу. Такое начисление до окончательного расчета за месяц будет начисляться отдельным документом Отсутствие с сохранением оплаты.

В поле Периодичность начисления укажите, нужно ли контролировать периодичность начисления и как.

В разделе Расчет и показатели переключатель в положении Результат рассчитывается установлен по умолчанию. Формула расчета оплаты за время мобилизации заполняется автоматически. При необходимости можно отредактировать формулу по одноименной ссылке.

В разделе Расчетный период среднего заработка переключатель в положение Стандартно, согласно трудовому законодательству установлен по умолчанию. Стандартный расчетный период для определения среднего заработка, сохраняемого за время мобилизации, составляет 12 календарных месяцев, предшествующих началу события. Если в коллективном договоре прописан иной расчетный период для определения среднего заработка, сохраняемого за время мобилизации, переключатель следует установить в положение В соответствии с коллективным договором и указать количество месяцев расчетного периода.

На закладке Учет времени в разделе Используемое время переключатель по умолчанию установлен в положение Целодневное неотработанное время и командировки. В разделе Обозначения в учете времени и стажах в поле Вид времени выбирается необходимый вид времени из справочника Виды использования рабочего времени (раздел Настройка - Виды рабочего времени). В Примере - Выполнение государственных обязанностей (в табеле учета рабочего времени дни за время мобилизации будут отражаться буквенным кодом "Г"). В поле Вид стажа ПФР выбирается Исполнение государственных или общественных обязанностей. В СЗВ-СТАЖ период призыва сотрудника на мобилизацию будет отражаться кодом "ОБЩЕСТ" (постановление Правления ПФ РФ от 06.12.2018 № 507п).

Отметим, что подготовлены изменения в . В учетных решениях "1С:Предприятие" изменения в заполнении формы СЗВ-СТАЖ будут реализованы после утверждения соответствующего постановления ПФР, его регистрации в Минюсте России и опубликования в установленном порядке с выходом очередных версий. О сроках см. в .

На закладке Зависимости настраивается возможность использования данного начисления при расчете других начислений и удержаний. В табличных частях отображаются начисления и удержания, в расчетную базу которых входит текущее начисление. При добавлении вида начисления в этот список текущее начисление попадает в список его базовых (на закладку Расчет базы этого вида начисления).

На закладке Приоритет указывается, какие начисления должны выполняться вместо текущего, или начисления, вместо которых выполняется текущее начисление. Как правило, таблицы заполняются программой автоматически по результатам анализа основных параметров начислений.

На закладке Средний заработок разделы Расчет оплаты отпусков, командировок и др. и Расчет пособий по социальному страхованию недоступны для редактирования для начисления с назначением Оплата времени сохраняемого среднего заработка, т. к. текущее начисление само рассчитывается по среднему заработку.

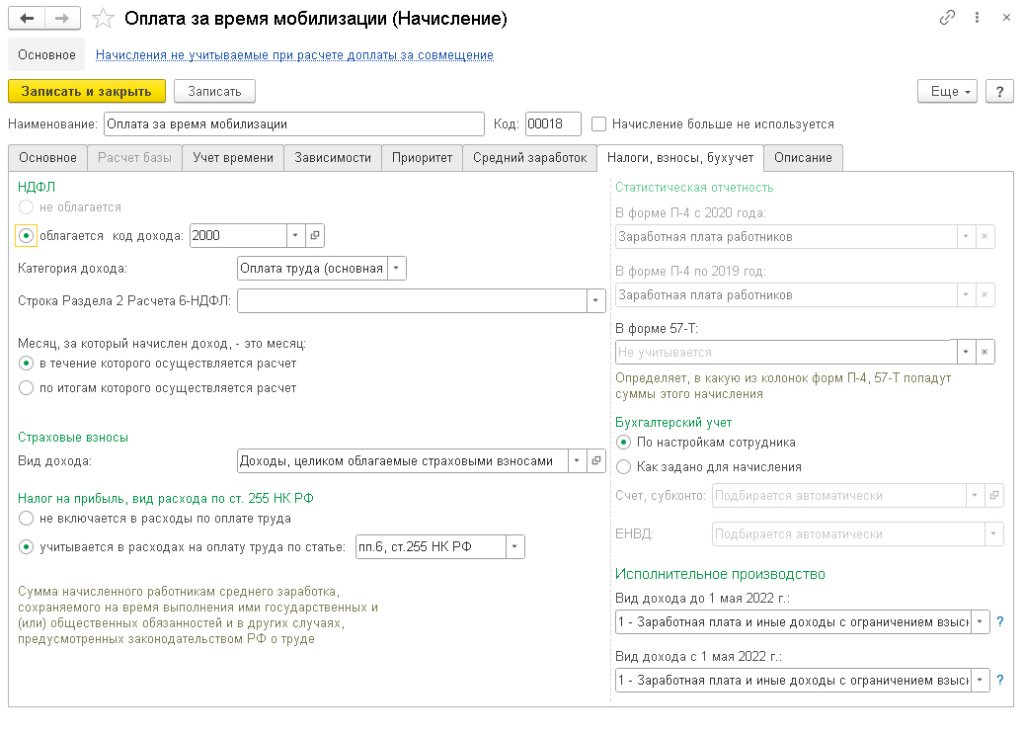

На закладке Налоги, взносы, бухучет (рис. 2) в разделе НДФЛ переключатель установлен по умолчанию в положение облагается, и в поле код дохода указан код 2 000 "Вознаграждение за выполнение трудовых или иных обязанностей; денежное содержание и иные налогооблагаемые выплаты военнослужащим и приравненным к ним", с которым начисление учитывается при расчете НДФЛ, что соответствует данному начислению (п. 1 ст. 210 НК РФ).

Рис. 2

В поле Категория дохода указывается Оплата труда (основная налоговая база). В поле Строка Раздела 2 Расчета 6-НДФЛ можно указать, как это начисление следует включать в строки 110-113 формы 6-НДФЛ (утв. приказом ФНС России от 15.10.2020 № ЕД-7-11/753@). По умолчанию указано, что такой доход будет включен в строки 110 и 112 расчета. Данные в строке можно изменить, если вы считаете, что этот доход должен отражаться в расчете в других строках, а не в тех, которые предлагает программа. В разделе Страховые взносы в поле Вид дохода по умолчанию указан вид дохода с точки зрения обложения страховыми взносами - "Доходы, целиком облагаемые страховыми взносами", что соответствует этому начислению (п. 1 ст. 420 НК РФ, п. 1 ст. 20.1 Федерального закона от 24.07.1998 № 125-ФЗ). В разделе Налог на прибыль, вид расхода по ст. 255 НК РФ переключатель установлен по умолчанию в положение учитывается в расходах на оплату труда по статье - пп. 6, ст. 255 НК РФ . В разделе Бухгалтерский учет переключатель по умолчанию установлен в положение По настройкам сотрудника (способ отражения указывается в форме, вызываемой по ссылке Выплаты, учет затрат из карточки сотрудника (раздел Кадры - Сотрудники). Устанавливать переключатель в положение Как задано для начисления следует только тогда, когда начисление отражается в бухгалтерском учете одинаковым способом для всех сотрудников. В разделе Исполнительное производство в поле Вид дохода с 1 мая 2022 г. указывается "1 - Заработная плата и иные доходы с ограничением взыскания".

На закладке Описание в поле Краткое наименование можно задать краткое наименование начисления. Оно будет выводиться в различных отчетах по начислениям. На этой же закладке также можно заполнить произвольное описание начисления для справки. Затем следует нажать кнопку Записать и закрыть.

Расчет и начисление оплаты за время мобилизации

Начисление оплаты за время мобилизации производится с помощью документа Отсутствие с сохранением оплаты: раздел Зарплата - Все начисления, кнопка Создать. Выбирается вид документа Отсутствие с сохранением оплаты.

В поле Месяц указывается месяц начисления (по умолчанию - текущий месяц). Поле Организация заполняется по умолчанию. Если в информационной базе зарегистрировано более одной организации, необходимо выбрать ту организацию, сотруднику которой производится оплата. В поле Дата указывается дата регистрации документа в информационной базе. В поле Сотрудник выбирается сотрудник организации, которому этим документом рассчитывается сохраняемый заработок.

На закладке Главное в поле Вид отсутствия выбирается вид времени из справочника Виды использования рабочего времени (раздел Настройка - Виды рабочего времени) для обозначения времени отсутствия в табеле учета рабочего времени и в аналитических отчетах по отсутствиям сотрудников, а также для определения, каким именно начислением оно будет оплачено. В Примере Вид времени - "Выполнение государственных обязанностей". В полях Дата начала и Дата окончания указывается период оплачиваемого времени. При этом автоматически заполняется поле Дата начала периода сохранения заработка. На основании этой даты будет определяться расчетный период, за который будут собираться данные для расчета среднего заработка.

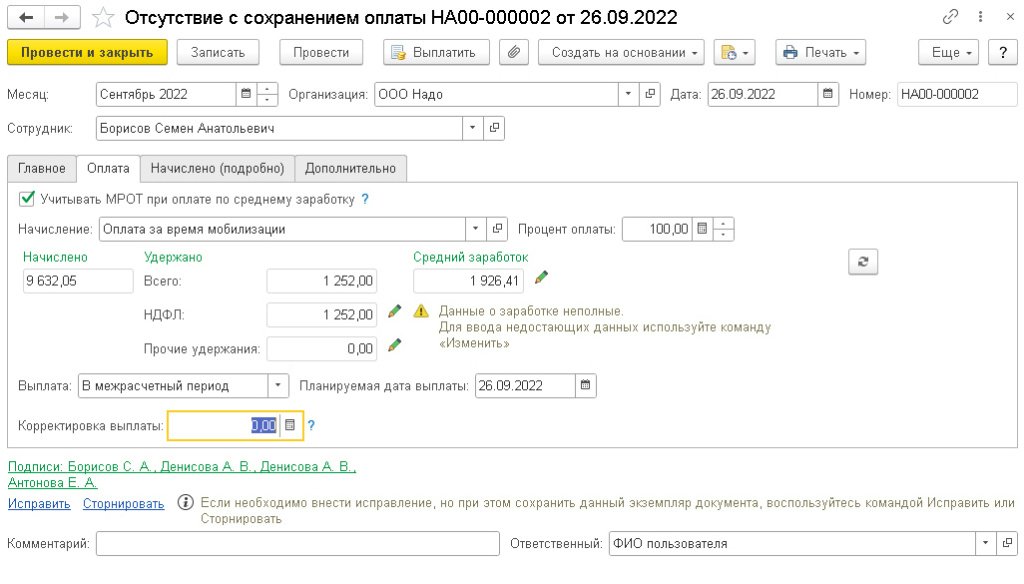

На закладке Оплата (рис. 3) флаг Учитывать МРОТ при оплате по среднему заработку установлен по умолчанию, если сотрудник работает на полную ставку и в графике работы не указан неполный рабочий день или неполная рабочая неделя (при необходимости его можно снять). При установленном флаге, если сумма оплаты, исчисленная из среднего заработка сотрудника, в расчете за полный месяц оказывается ниже федерального МРОТ, расчет оплаты производится исходя из МРОТ.

Рис. 3

В поле Начисление уточняется вид начисления, в Примере - "Оплата за время мобилизации". В этом поле доступны для выбора виды начислений, у которых в настройках установлено назначение Оплата времени сохраняемого среднего заработка. В поле Процент оплаты указывается процент сохраняемого среднего заработка (по умолчанию - 100 %). В разделе Начислено автоматически подсчитывается общая сумма оплаты за период мобилизации. В поле Выплата указывается, когда планируется выплатить это начисление - С зарплатой, С авансом или В межрасчетный период.

Поле Дата выплаты заполняется датой выплаты в зависимости от заполнения поля Выплата. Для автоматического заполнения поля Дата выплаты при выплате начисления вместе с зарплатой или вместе с авансом в настройках учетной политики организации (раздел Настройка - Организации - закладка Учетная политика и другие настройки - ссылка Бухучет и выплата зарплаты) в разделе Дата выплаты зарплаты указывается дата выплаты зарплаты и аванса. При выплате начисления в межрасчетный период в поле Дата выплаты указывается по умолчанию дата, следующая за текущей датой компьютера. При необходимости планируемую дату выплаты можно изменить вручную.

Раздел Удержано появляется, если данное начисление выплачивается в межрасчетный период или с авансом. Тогда рассчитывается налог на доходы физических лиц (НДФЛ) и прочие постоянные удержания, назначенные для сотрудника, которые учитываются при выплате. Подробнее о расчете НДФЛ и прочих удержаниях можно узнать по кнопке с зеленым карандашом, она находится рядом с полями НДФЛ и Прочие удержания.

В разделе Средний заработок автоматически подсчитывается сумма среднедневного заработка по данным информационной базы на основании сведений фактических начислений за 12 календарных месяцев, предшествующих периоду, в течение которого за сотрудником сохранялась средняя заработная плата. Данные для расчета среднего заработка могут быть просмотрены/отредактированы по кнопке в виде карандаша Изменить данные расчета среднего заработка, при нажатии на которую открывается форма Ввод данных для расчета среднего заработка.

Согласно части 3 статьи 139 ТК РФ и пункту 4 Положения № 922, расчет среднего заработка сотрудника (независимо от режима его работы) производится исходя из фактически начисленной ему заработной платы и фактически отработанного им времени за 12 календарных месяцев, предшествующих периоду, в течение которого за сотрудником сохраняется средняя заработная плата. В коллективном договоре, локальном нормативном акте могут быть предусмотрены и иные периоды для расчета средней заработной платы, если это не ухудшает положение сотрудников.

Средний заработок сотрудника определяется умножением среднедневного заработка на количество дней (календарных, рабочих) в периоде, подлежащем оплате.

Среднедневной заработок для оплаты за время мобилизации исчисляется путем деления суммы заработной платы, фактически начисленной за отработанные дни в расчетный период (включая премии и вознаграждения, учитываемые в соответствии с пунктом 15 Положения № 922), на количество фактически отработанных в этот период дней (п. 9 Положения № 922).

В нашем Примере учитывается период с апреля 2022 года по август 2022 года (сотрудник принят на работу с 25.04.2022).

Заработок сотрудника за расчетный период составил 169 523,81 руб., количество отработанных рабочих дней - 88.

Среднедневной заработок составляет: 169 523,81 руб. / 88 раб. дн. = 1 926,41 руб.

Сумма оплаты за дни мобилизации составляет: 1 926,41 руб. х 5 раб. дн. = 9 632,05 руб.

Для анализа результата начисления следует сформировать печатную форму по расчету среднедневного заработка по кнопке Печать - Расчет среднего заработка или по кнопке Печать - Подробный расчет начислений.

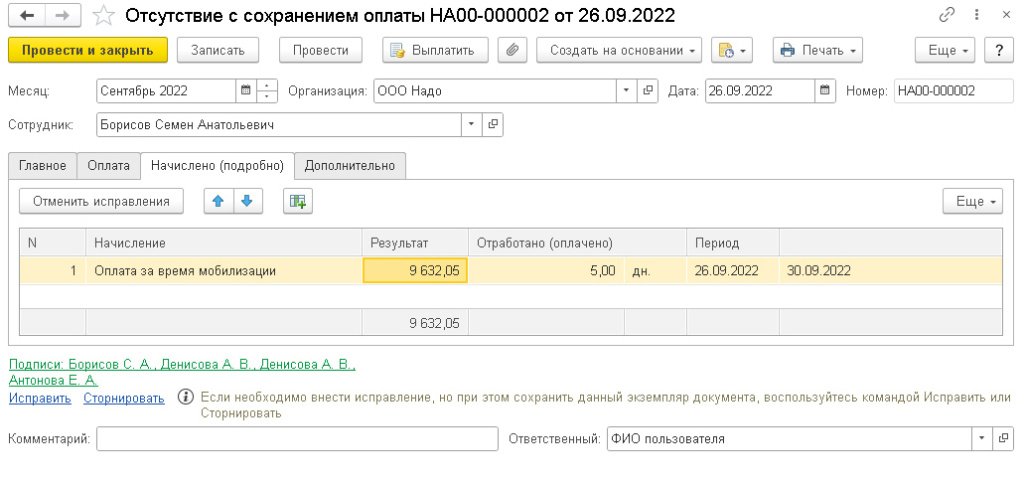

Подробно ознакомиться с результатом начисления оплаты за время мобилизации можно на закладке Начислено (подробно), см. рис. 4. Если дни мобилизации приходятся на разные месяцы, то начисление в таблице разбивается по месяцам.

Рис. 4

Если в документе установлена выплата начисления в межрасчетный период, то для удобства можно создать и заполнить ведомость на выплату непосредственно из документа по кнопке Выплатить.

Также на основании данного отсутствия можно ввести документ Совмещение должностей для назначения доплаты другому сотруднику за исполнение обязанностей отсутствующего сотрудника.

Ввод доступен, если в настройках расчета зарплаты (раздел Настройка - Расчет зарплаты - ссылка Настройка состава начислений и удержаний) на закладке Прочие начисления установлен флаг Совмещение, временное исполнение обязанностей.

На закладке Дополнительно в поле Счет, субконто при необходимости уточняется способ отражения начисления в бухгалтерском учете. По ссылке Подписи доступны поля для указания лиц, которые будут отражены в приказе о предоставлении нерабочего времени с сохранением среднего заработка. Затем следует нажать кнопку Провести и закрыть.

В табеле учета рабочего времени (раздел Зарплата - Отчеты по зарплате - Табель учета рабочего времени (Т-13)) время мобилизации обозначается буквенным кодом "Г".

Расчет НДФЛ (если начисление выплачивается не в межрасчетный период или с авансом) и страховых взносов за месяц производится при заполнении документа Начисление зарплаты и взносов (раздел Зарплата - Начисление зарплаты и взносов).

При синхронизации данных с бухгалтерской программой сумма оплаты за время мобилизации сотрудника отражается по дебету счета учета затрат (выбор счета зависит от вида деятельности, в рамках которой сотрудник выполняет трудовые функции) и по кредиту счета 70 "Расчеты с персоналом по оплате труда".

Если необходимо учитывать оплату за время мобилизации по кредиту счета 73 "Расчеты с персоналом по прочим операциям", то при формировании результатов отражения в учете в документе Отражение зарплаты в бухучете (раздел Зарплата - Отражение зарплаты в бухучете) для суммы начисления выберите статью расходов ПР (Прочие расчеты с персоналом) в колонке Статья расходов, что соответствует проводке по кредиту счета 73.03 "Расчеты по прочим операциям", которая будет сформирована в результате произведенной синхронизации с бухгалтерской программой.

Как в программе "1С:Бухгалтерия 8" (ред. 3.0) отразить начисление оплаты за дни мобилизации сотрудника, см. в разделе .