Ввоз подакцизных товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией, является объектом обложения акцизами (пп.13 п.1 ст.182 НК РФ). При импорте товаров в РФ акциз уплачивает тот, кто оформляет ввоз товара, – декларант (покупатель) или таможенный представитель. Акциз при ввозе товаров из стран, не входящих в ЕАЭС, уплачивается на таможне (пп.4 п.1 ст.46, п.1 ст.69 ТК ЕАЭС). В этом случае декларации по косвенным налогам в налоговый орган не представляются (письмо Минфина России от 19.07.2012 №03-07-06/182).

Порядок налогообложения акцизами при ввозе подакцизных товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией, определяется пунктом 1 статьи 185 НК РФ. В общем случае при помещении подакцизных товаров под таможенную процедуру выпуска для внутреннего потребления акциз уплачивается в полном объеме (пп.1 п.1 ст.185 НК РФ).

Налоговая база определяется отдельно по каждому виду и по каждой ввозимой партии подакцизного товара в зависимости от установленных в отношении этих товаров налоговых ставок (п.п.1, 3 ст.191, ст.193 НК РФ):

- как объем ввезенных подакцизных товаров в натуральном выражении – по подакцизным товарам, в отношении которых установлены твердые налоговые ставки (в абсолютной сумме на единицу измерения);

- как сумма таможенной стоимости ввезенных подакцизных товаров и подлежащей уплате таможенной пошлины – по подакцизным товарам, в отношении которых установлены адвалорные (в процентах) налоговые ставки;

- как объем ввезенных подакцизных товаров в натуральном выражении для исчисления акциза при применении твердой (специфической) налоговой ставки и как расчетная стоимость ввезенных подакцизных товаров для исчисления акциза при применении адвалорной (в процентах) налоговой ставки – по подакцизным товарам, в отношении которых установлены комбинированные налоговые ставки, состоящие из твердой (специфической) и адвалорной (в процентах) налоговых ставок.

Общая сумма акциза при ввозе на территорию РФ нескольких видов подакцизных товаров, облагаемых акцизом по разным налоговым ставкам, складывается из сумм акциза, исчисленных для каждого вида этих товаров (п.6 ст.194 НК РФ).

Налогоплательщик имеет право уменьшить сумму акциза по подакцизным товарам на установленные НК РФ налоговые вычеты. Вычетам подлежат суммы акциза, уплаченные при ввозе подакцизных товаров на территорию РФ и иные территории и объекты, находящиеся под ее юрисдикцией, приобретших статус товаров ЕАЭС, в дальнейшем использованных в качестве сырья для производства подакцизных товаров (п.п.1, 2 ст.200 НК РФ).

Налоговым периодом по акцизам признается календарный месяц (ст.192 НК РФ).

При ввозе немаркируемых подакцизных товаров в РФ из страны – члена ЕАЭС акциз уплачивается в ИФНС по месту учета налогоплательщика (ст.186 НК РФ, п.13 Протокола о порядке взимания косвенных налогов (Приложение №18 к Договору о ЕАЭС от 29.05.2014)).

Акциз по немаркируемым товарам, ввезенным из стран ЕАЭС, уплачивается в составе единого налогового платежа (ЕНП) не позднее 20-го числа месяца, следующего за месяцем, в котором подакцизные товары приняты на учет (п.1 ст.58 НК РФ, п.19 Протокола о порядке взимания косвенных налогов (Приложение №18 к Договору о ЕАЭС от 29.05.2014)).

В эти же сроки необходимо представить в налоговый орган специальную налоговую декларацию по косвенным налогам по форме, утвержденной ФНС России (п.20 Протокола о порядке взимания косвенных налогов (Приложение №18 к Договору о ЕАЭС от 29.05.2014), приказ ФНС России от 27.09.2017 №СА-7-3/765@).

По акцизам на маркируемые товары, ввезенные из стран ЕАЭС, действует особый порядок уплаты, предусмотренный статьей 186.1 НК РФ. Акцизы по таким товарам уплачиваются на таможне (п.1 ст.186 НК РФ, п.27 Протокола о порядке взимания косвенных налогов (Приложение №18 к Договору о ЕАЭС от 29.05.2014)).

Бухгалтерский учет операций с акцизами

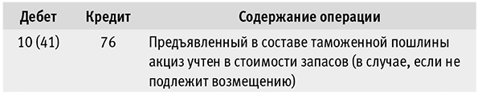

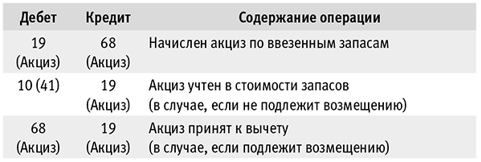

Невозмещаемые суммы налоговых платежей по акцизам учитываются в стоимости ввезенных и принятых к учету запасов (п.п.9–12 ФСБУ 5/2019 «Запасы», утв. приказом Минфина России от 15.11.2019 №180н).

Бухгалтерские проводки по отражению на счетах бухгалтерского учета операций с акцизами при ввозе подакцизных товаров из стран, не входящих в ЕАЭС, и при ввозе подакцизных немаркируемых товаров из стран ЕАЭС приведены в таблицах 1 и 2.

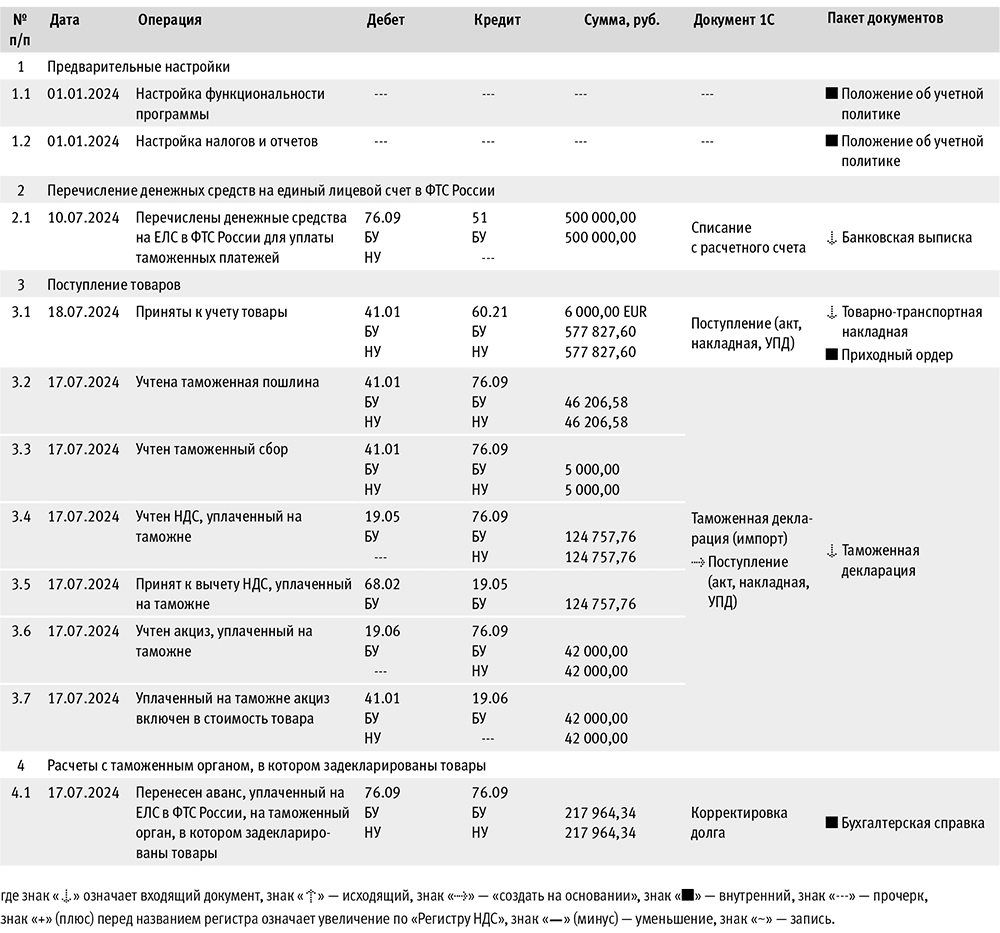

Таблица 1

Таблица 1

Таблица 2

Таблица 2

Налоговый учет операций с акцизами

Порядок учета сумм акцизов для целей налогообложения прибыли организаций регулируется статьей 199 НК РФ (письмо Минфина России от 16.02.2024 №03-03-06/1/13809).

В общем случае суммы акциза, фактически уплаченные при ввозе подакцизных товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией, учитываются в стоимости этих подакцизных товаров, если иное не предусмотрено п.3 ст.199 НК РФ (п.2 ст.199 НК РФ).

Не учитываются в стоимости ввезенного на территорию РФ подакцизного товара и подлежат вычету или возврату суммы акциза по ввезенным подакцизным товарам, используемым в качестве сырья для производства других подакцизных товаров. Указанное положение применяется в случае, если ставки акциза на подакцизные товары, используемые в качестве сырья, и ставки акциза на подакцизные товары, произведенные из этого сырья, определены на одинаковую единицу измерения налоговой базы (п.3 ст.199 НК РФ).

Отражение в 1С ввоза подакцизных товаров из стран, не входящих в ЕАЭС

Начисление акцизов в «1С:Бухгалтерии 8» отражается документом Таможенная декларация (импорт). В настоящее время функционал по начислению акцизов доступен только в отношении:

- реализации подакцизных товаров производителем;

- импорта подакцизных товаров из стран, не входящих в ЕАЭС;

- импорта из стран ЕАЭС подакцизных товаров, не относящихся к маркируемым.

Рассмотрим порядок отражения операций при ввозе подакцизных товаров из стран, не входящих в ЕАЭС, в «1С:Бухгалтерии 8 КОРП».

Пример 1

Организация ООО «Орион» (покупатель) заключила договор с Baikal Getranke GmbH (Германия) на поставку подакцизных товаров (напиток сахаросодержащий «Абрикос») на общую сумму 6 000,00 EUR (6 000 л по цене 1,00 EUR за 1 л). Хозяйственные операции:

- 10.07.2024 перечислен на единый лицевой счет (ЕЛС), открытый в ФТС России, авансовый платеж в счет уплаты таможенных платежей (таможенных сборов, НДС, акцизов) в размере 500 000,00 руб.;

- 17.07.2024 произведено таможенное декларирование товаров и помещение товаров под таможенную процедуру выпуска для внутреннего потребления (курс EUR к руб., установленный ЦБ РФ на 17.07.2024, составляет 96,2637 руб.);

- 18.07.2024 принят к учету поступивший импортный товар стоимостью 60 000,00 EUR (курс EUR к руб., установленный ЦБ РФ на 18.07.2024, составляет 96,3046 руб.).

В соответствии с учетной политикой ООО «Орион» использует общую систему налогообложения, применяет метод начисления и ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций», утв. приказом Минфина России от 19.11.2002 №114н.

Последовательность операций приведена в таблице 3.

Таблица 3

Таблица 3

Предварительные настройки

Настройка функциональности программы выполняется в форме Функциональность программы (раздел Главное), рис. 1.

Рис. 1

Рис. 1

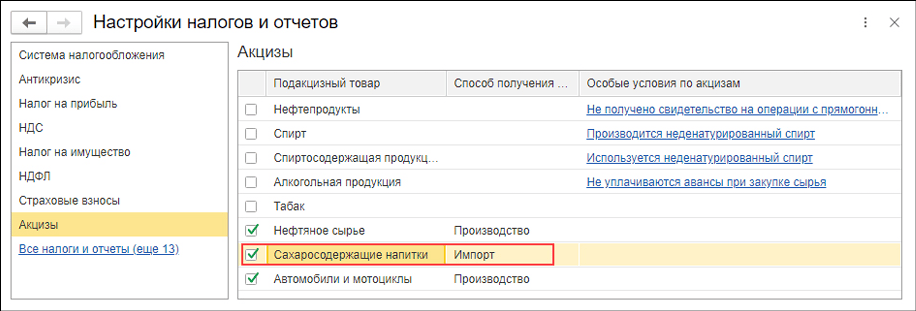

На закладке Внешняя торговля должны быть установлены флаги Импорт товаров, в том числе из ЕАЭС и Приобретение подакцизных товаров. Кроме того, следует выполнить настройку акцизов в форме Настройки налогов и отчетов (раздел Главное), рис. 2.

Рис. 2

Рис. 2

В левом окне формы Настройки налогов и отчетов по ссылке Все налоги и отчеты следует открыть весь список и выбрать Акцизы. Либо можно перейти по ссылке в строке Настроить учет подакцизных товаров по организациям в форме Функциональность программы (см. рис. 1).

На закладке Акцизы в колонке Подакцизный товар нужно выбрать вид подакцизного товара и установить флаг в колонке слева. В колонке Способ получения товара следует выбрать значение Импорт. В колонке Особые условия по акцизам необходимо проверить выводимую информацию и при необходимости изменить ее.

Перечисление денежных средств на единый лицевой счет в ФТС России

Перечисление денежных средств на ЕЛС в ФТС России для оплаты таможенных платежей отражается документом Списание с расчетного счета (раздел Банк и касса – Банковские выписки). Документ создается по кнопке Списание. Также можно открыть ранее созданный (загруженный) из системы «Клиент банк» документ.

В поле Счет учета выбирается счет 51. В поле Банковский счет – соответствующий рублевый счет, с которого выполняется перевод средств. В поле Вид операции следует выбрать Прочее списание. Сумма платежа указывается в поле Сумма. Перечисленные денежные средства выступают в роли аванса будущих таможенных платежей и спишутся с единого лицевого счета в ФТС России при декларировании товаров в счет уплаты таможенной пошлины, таможенных сборов, НДС, акцизов.

В полях Получатель и Контрагент нужно выбрать элемент справочника Контрагенты (в Примере 1 – «Федеральная таможенная служба») и в поле Счет дебета – счет 76.09. В поле Статья расходов следует проверить, что указана статья движения денежных средств с видом движения «Прочие платежи по текущим операциям». Затем нужно установить флаг Подтверждено выпиской банка и нажать кнопку Провести. При проведении документа формируется проводка:

Дебет 76.09 Кредит 51 – на сумму уплаченных таможенных платежей.

Поступление товаров

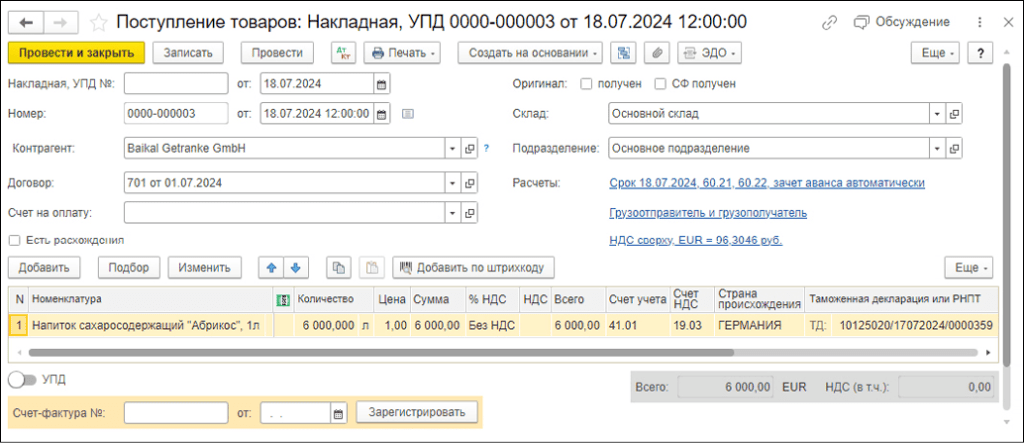

Принятие к учету товаров отражается документом Поступление (акт, накладная, УПД) (раздел Покупки – Поступление (акты, накладные, УПД)) по кнопке Поступление, вид операции документа Товары (накладная, УПД).

В шапке документа (рис. 3) необходимо указать дату перехода права собственности на товары по договору с поставщиком, наименование контрагента и договор с ним, склад и подразделение.

Рис. 3

Рис. 3

По ссылке в поле Расчеты следует проверить счета учета расчетов и способ зачета аванса (Автоматически, По документу или Не зачитывать). По кнопке Добавить следует заполнить табличную часть документа.

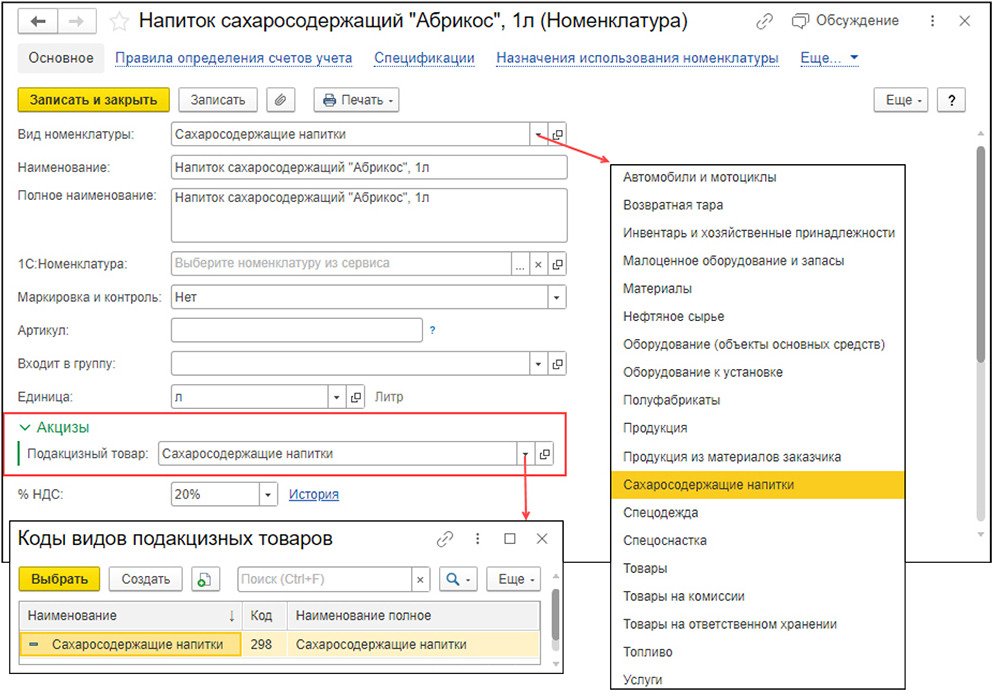

В поле Номенклатура из одноименного справочника следует выбрать ввозимые товары с видом номенклатуры, который относится к подакцизным товарам (в Примере 1 это «Сахаросодержащие напитки»). В карточке номенклатуры в группе реквизитов Акцизы в поле Подакцизный товар должен быть выбран вид подакцизного товара с нужным кодом (рис. 4).

Рис. 4

Рис. 4

Далее следует заполнить поля Количество, Цена (в валюте договора), %НДС (указать значение Без НДС). Поля Сумма и Всего заполняются автоматически. В полях Счет учета и Счет НДС должны быть указаны счета 41.01 и 19.03. В полях Страна происхождения и Таможенная декларация или РНПТ следует указать страну и номер таможенной декларации. При проведении документа формируется проводка:

Дебет 41.01 Кредит 60.21 – на стоимость ввезенного товара, указанную в договоре с поставщиком.

Номер таможенной декларации учитывается на забалансовом счете.

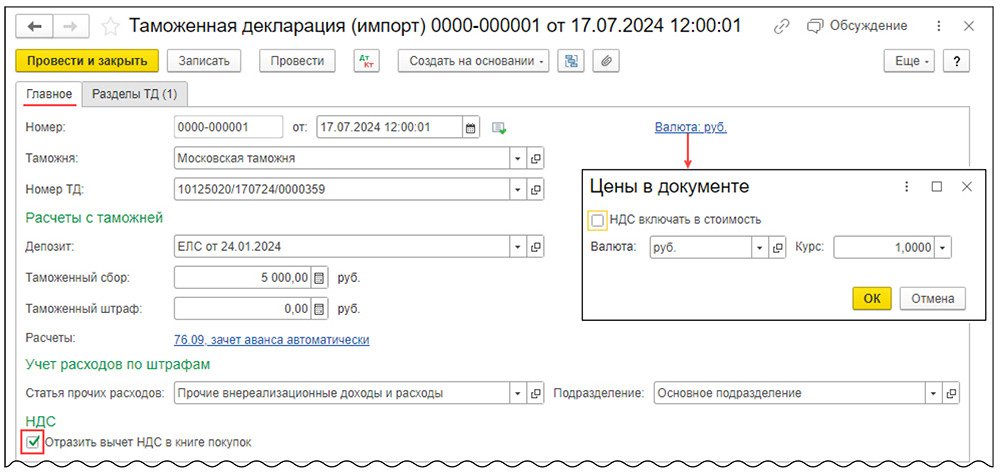

Операции 3.2–3.7 по учету таможенной пошлины, таможенного сбора, НДС, уплаченного на таможне, и принятие его к вычету, а также учет акциза, уплаченного на таможне, и включение его в стоимость товара отражаются документом Таможенная декларация (импорт), рис. 5–6.

Рис. 5

Рис. 5

Рис. 6

Рис. 6

Данный документ удобно создавать на основании документа Поступление (акт, накладная, УПД) (раздел Покупки). Для этого в списке документов поступления следует выделить нужный документ от поставщика и по кнопке Создать на основании выбрать из списка значение Таможенная декларация (импорт). В созданном документе Таможенная декларация (импорт) на закладке Главное (рис. 5) следует указать:

- дату декларации на товары;

- таможенный орган, который производил таможенное оформление;

- номер декларации на товары;

- договор с таможенным органом;

- сумму таможенного сбора.

В поле Расчеты следует перейти по ссылке и выбрать счет 76.09 и способ зачета аванса Автоматически. Если был таможенный штраф, то он указывается в одноименном поле.

Далее нужно установить флаг Отразить вычет НДС в книге покупок (если флаг снят, НДС к вычету отражается отдельной операцией документом Формирование записей книги покупок). В форме Цены в документе следует установить валюту в рублях РФ. На закладке Разделы ГТД (рис. 6) в верхней табличной части указывается таможенная стоимость в валюте договора и процент пошлины. Суммы автоматически будут пересчитаны в рубли по курсу на дату таможенной декларации. Сумма НДС рассчитывается автоматически.

Нижняя табличная часть заполняется автоматически на основании данных документа-основания Поступление (акты, накладные, УПД). При этом сумма акциза рассчитывается автоматически. При проведении документа формируются проводки:

Дебет 41.01 Кредит 76.09 – на сумму таможенной пошлины, включенной в стоимость товара;

Дебет 41.01 Кредит 76.09 – на сумму таможенного сбора, включенного в стоимость товара;

Дебет 19.05 Кредит 76.09 – на сумму НДС, уплаченного на таможне;

Дебет 68.02 Кредит 19.05 – на сумму вычета НДС, уплаченного на таможне;

Дебет 19.06 Кредит 76.09 – на сумму акциза, уплаченного на таможне;

Дебет 41.01 Кредит 19.06 – на сумму ввозного акциза, учтенного в стоимости подакцизных товаров.

Расчеты с таможенным органом

Перенос аванса, уплаченного на ЕЛС в ФТС России на таможенный орган, в котором задекларированы товары, отражается документом Корректировка долга (раздел Покупки) по кнопке Создать. В поле Вид операции следует выбрать Прочие корректировки, в поле от – указать дату таможенной декларации. В поле Дебитор следует выбрать элемент справочника Контрагенты (в Примере 1 – «Федеральная таможенная служба»). В поле Кредитор – таможенный орган, в котором задекларированы товары (элемент справочника Контрагенты).

На закладке Дебиторская задолженность по кнопке Заполнить – Заполнить остатками по взаиморасчетам заполняется табличная часть документа (автоматически отразятся все остатки взаиморасчетов с ФТС России на дату зачета задолженности). Затем следует скорректировать сумму, подлежащую зачету (указать сумму, равную задолженности таможенному органу, в котором задекларированы товары), удалить остатки взаиморасчетов по другим договорам, которые не подлежат зачету.

После этого нужно проверить данные в колонке Сумма и при необходимости скорректировать их (должна быть указана сумма таможенных платежей по декларации).

На закладке Кредиторская задолженность по кнопке Заполнить – Заполнить остатками по взаиморасчетам заполняется табличная часть документа (автоматически отразятся все остатки взаиморасчетов с таможней на дату зачета задолженности). Затем следует удалить остатки взаиморасчетов по другим договорам, которые не подлежат зачету, проверить данные в колонке Сумма (должна быть сумма таможенных платежей по декларации). Закладку Счета учета заполнять не нужно.

При проведении документа формируется внутренняя проводка по счету 76.09, отражающая взаимозачет между ФТС и таможенным органом, в котором задекларированы товары.

Как в «1С:Бухгалтерии 8» начислить акцизы при импорте подакцизных товаров из стран, не входящих в ЕАЭС

Акцизы при ввозе подакцизных немаркируемых товаров из стран ЕАЭС

Рассмотрим порядок отражения в «1С:Бухгалтерии 8 КОРП» операций при ввозе подакцизных немаркируемых товаров из стран ЕАЭС.

Пример 2

Организация ООО «Орион» (покупатель) заключила договор с ООО «Чайка» (поставщик из Республики Беларусь (является членом ЕАЭС)) на поставку подакцизных товаров (напиток сахаросодержащий «Груша») на общую сумму 60 000,00 руб. (1 000 л по цене 60,00 руб. за 1 л). Право собственности на товар переходит в момент его получения на склад покупателя. Хозяйственные операции:

- 19.07.2024 – товары доставлены автомобильным транспортом на склад организации;

- 01.08.2024 в налоговую инспекцию представны: заявление о ввозе товаров из стран Таможенного союза, декларация по косвенным налогам, транспортные документы.

В соответствии с учетной политикой ООО «Орион» использует общую систему налогообложения, применяет метод начисления и ПБУ 18/02.

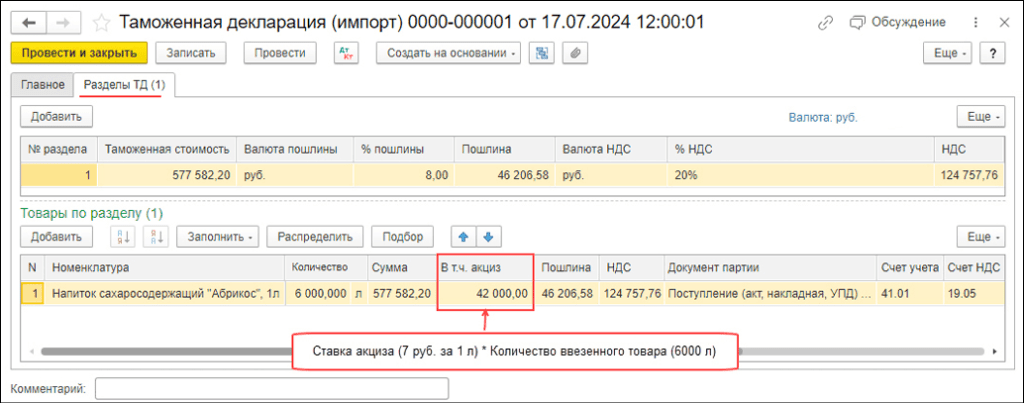

Последовательность операций приведена в таблице 4.

Таблица 4

Таблица 4

Предварительные настройки

Настройка функциональности программы осуществляется аналогично настройкам в Примере 1.

Поступление товаров

Принятие к учету товаров отражается документом поступления (рис. 7), порядок заполнения которого аналогичен порядку, описанному в Примере 1.

Рис. 7

Рис. 7

При этом в поле %НДС должна быть указана ставка 0 % (поскольку в соответствии с п.1 ст.72 Договора о ЕАЭС и п.3 Протокола о косвенных налогах экспортер товаров применяет нулевую ставку НДС, а налог при импорте исчисляется и уплачивается покупателем, в поле %НДС автоматически указывается значение «0»).

При проведении документа формируется проводка:

Дебет 41.01 Кредит 60.01 – на стоимость ввезенного товара, указанную в договоре с поставщиком.

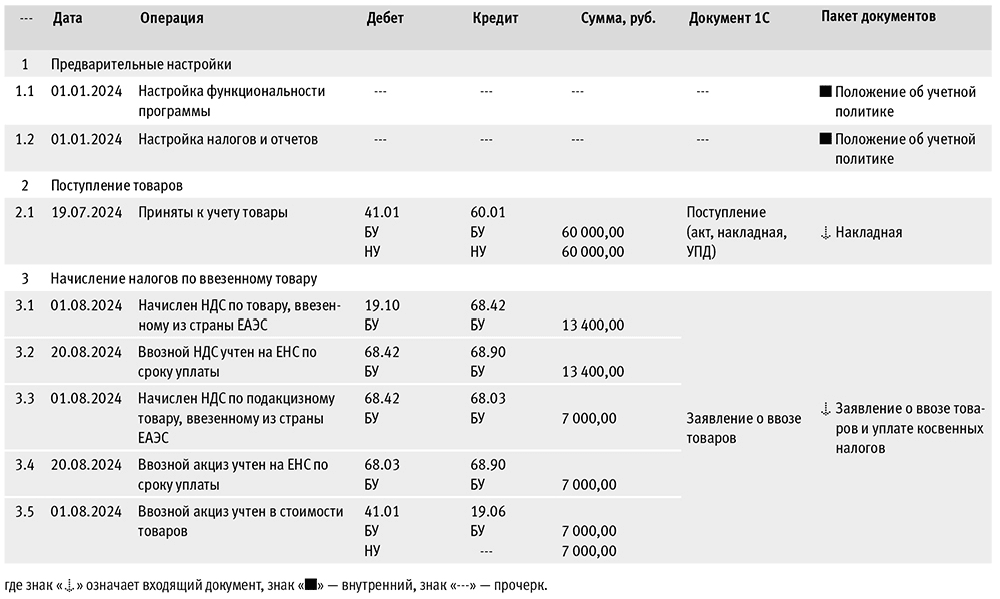

Начисление налогов по ввезенному товару

Операции 3.1–3.5 по начислению НДС по товару, ввезенному из страны ЕАЭС, учету ввозного НДС на ЕНС по сроку уплаты, начисление НДС по подакцизному товару, ввезенному из страны ЕАЭС, учету ввозного акциза на ЕНС по сроку уплаты и в стоимости товаров отражаются документом Заявление о ввозе товаров (рис. 8).

Рис. 8

Рис. 8

Документ удобнее всего создавать на основании документа Поступление (акт, накладная, УПД) (рис. 7) (по каждому документу поступления или по нескольким документам поступления товаров от одного поставщика в течение месяца).

В созданном документе Заявление о ввозе товаров (рис. 8) следует указать дату заявления, поставщика, договор с поставщиком. Если документ был создан на основании документа поступления, то табличная часть будет частично заполнена автоматически. Дополнительно в табличной части следует указать Код ТН ВЭД, количество по ТН ВЭД, ставку НДС, счет-фактуру (при наличии), страну происхождения и вид транспорта.

Как в «1С:Бухгалтерии 8» начислить акцизы при импорте из ЕАЭС подакцизных немаркируемых товаров

При проведении документа формируются проводки:

Дебет 19.10 Кредит 68.42 – на сумму НДС, начисленную при ввозе товара из страны ЕАЭС;

Дебет 68.42 Кредит 68.90 – на сумму задолженности по НДС, отраженной на ЕНС по сроку уплаты;

Дебет 19.06 Кредит 68.03 – на сумму акциза, начисленную при ввозе подакцизного товара из страны ЕАЭС;

Дебет 68.03 Кредит 68.90 – на сумму задолженности по акцизам, отраженной на едином налоговом счете по сроку уплаты;

Дебет 41.01 Кредит 19.06 – на сумму ввозного акциза, учтенного в стоимости подакцизных товаров.

В материале использованы фото: Ground Picture / Shutterstock / Fotodom.