Изменение законодательства

Федеральный закон от 31.07.2023 № 389-ФЗ внес изменения в действующие нормы НК РФ, в частности, п. 1 ст. 208 НК РФ дополнен пп. 6.2, согласно которому с 1 января 2024 года доходы в пользу дистанционных сотрудников, работающих за границей, считаются доходами от источников в РФ.

Исчислять и уплачивать НДФЛ с доходов от трудовой деятельности за таких сотрудников должны как российские организации, так и обособленные подразделения иностранной организации, зарегистрированной на территории РФ (пп. 6.2 п. 1 ст. 208 НК РФ).

Ставка НДФЛ 13% (15% – с доходов, превышающих 5 млн руб. за год) НДФЛ применяется вне зависимости от наличия или отсутствия у дистанционного сотрудника статуса налогового резидента РФ.

Новый порядок обложения НДФЛ в 2024 году относится к выплатам в пользу дистанционных сотрудников, работающих за рубежом по трудовым договорам. Сотрудники, работающие за границей по договорам ГПХ, должны уплачивать НДФЛ самостоятельно только при наличии статуса налогового резидента РФ. Сотрудники-нерезиденты, работающие по договорам ГПХ, исчислять и уплачивать НДФЛ с полученных доходов от организации в России не должны.

Обязанность работодателей по исчислению и уплате НДФЛ с доходов дистанционных сотрудников, работающих по договорам ГПХ, предметом которых является оказание услуг и выполнение работ по интернету с использованием доменных имен и сетевых адресов, находящихся в российской национальной доменной зоне, или оборудования, находящегося в России, будет введена с 1 января 2025 года (пп. 6.3 п. 1 ст. 208 НК РФ). Если организация в РФ заключит договор ГПХ об оказании услуг через интернет с дистанционным сотрудником, проживающим за границей, с 2025 года ей необходимо уплачивать НДФЛ вне зависимости от наличия или отсутствия у дистанционного сотрудника статуса налогового резидента РФ.

Учет НДФЛ с доходов дистанционных работников в 1С

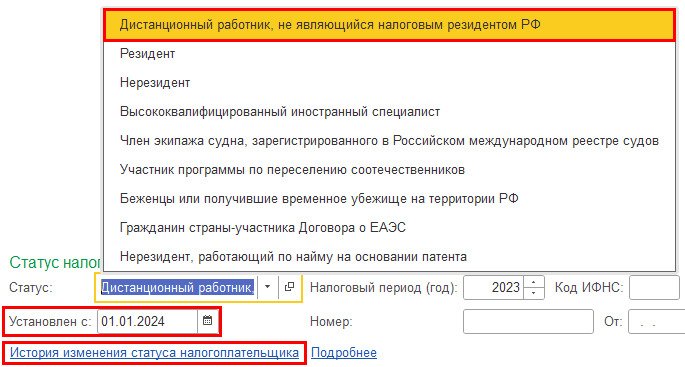

Начиная с версий 3.1.27.148 и 3.1.28.60 в программу «1С:Зарплата и управление персоналом» ред. 3 добавлен новый cтатус налогоплательщика: Дистанционный работник, не являющийся налоговым резидентом РФ (рис. 1).

Для изменения статуса налогоплательщика дистанционному работнику, работающему по трудовому договору за границей, необходимо внутри его карточки Сотрудника (раздел Кадры – Сотрудники) перейти по ссылке Налог на доходы и выбрать из списка соответствующий Статус, а также указать дату вступления статуса в силу по строке Установлен с (рис. 1).

Рис. 1. Новый статус налогоплательщика в программе «1С:Зарплата и управление персоналом 8» ред. 3

Рис. 1. Новый статус налогоплательщика в программе «1С:Зарплата и управление персоналом 8» ред. 3По общему правилу доходы нерезидента из зарубежного источника не облагаются налогом и не отражаются в отчетности. В ЗУП КОРП предусмотрена возможность выбора для подразделения, выплачивающего сотруднику доход, Территориального условия – ЗАГР (Территория за пределами РФ). Уточнение территориальных условий подразделения предусмотрено только в ЗУП КОРП. Остальные доходы сотрудника отражаются как полученные из источников РФ.

У сотрудника, работающего в подразделении с территориальным условием ЗАГР (Территория за пределами РФ), доходы делятся на:

-

доходы от трудовой деятельности (определяются по категории дохода в начислении, коды доходов 2000, 2002, 2300), которые облагаются по ставке 13% (15% – с доходов, превышающих 5 млн руб. за год);

-

остальные доходы, которые не облагаются.

У сотрудника, работающего в подразделении без Территориальных условий, помеченного как зарубежное (нет подразделения или подразделение в РФ), доход, выплаченный любому нерезиденту, будет облагаться налогом по ставкам, зависящим от конкретного вида дохода и статуса нерезидента.

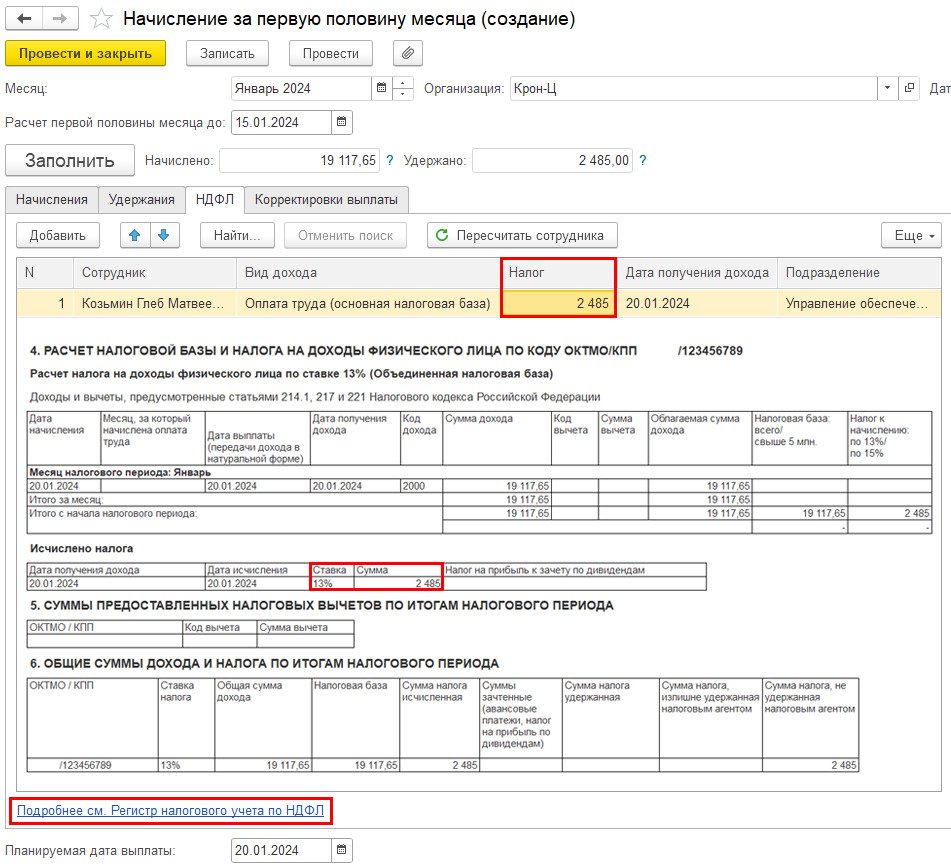

В программе 1С при изменении статуса налогоплательщика на новый доходы от трудовой деятельности (коды доходов 2000, 2002, 2300) дистанционного работника, работающего по трудовому договору и не являющегося налоговым резидентом РФ, облагаются по ставке 13% (15% – с доходов, превышающих 5 млн руб. за год), рис. 2, и включаются в отчетность. Остальные доходы не облагаются налогом как доходы от иностранных источников и не включаются в отчетность.

Рис. 2. Документ «Начисление за первую половину месяца» в программе «1С:Зарплата и управление персоналом 8» ред. 3

Рис. 2. Документ «Начисление за первую половину месяца» в программе «1С:Зарплата и управление персоналом 8» ред. 3

Если статус налогоплательщика (рис. 1) дистанционного работника изменится на Резидент, то налог доначислится на все доходы по ставке 13% (15% – с доходов, превышающих 5 млн руб. за год), и все доходы отобразятся в отчетности. Если статус налогоплательщика (рис. 1) дистанционного работника изменится на Нерезидент, то налог доначислится по ставке 30% на все доходы, и все доходы отобразятся в отчетности.

Посмотреть историю изменения статуса налогоплательщика можно по соответствующей ссылке в разделе Налог на доходы (рис. 1).

Обратите внимание, новый порядок обложения НДФЛ в 2024 году не относится к выплатам в пользу дистанционных сотрудников, работающих за границей по договорам ГПХ. Поэтому новый статус налогоплательщика Дистанционный работник, не являющийся налоговым резидентом РФ им не устанавливается.

Здравствуйте! Подскажите, пожалуйста, как учитывать НДФЛ по доходам от деятельности в сети Интернет нерезидентами с 2025 года? Не у работников, а у исполнителей по договорам ГПХ. Реализован ли уже данный функционал? Спасибо!

Наш 1С-ник, Устанавливаете "нерезидент"

Наш 1С-ник, Да, нужно будет выбрать статус: Дистанционный работник, не являющийся налоговым резидентом РФ