Порядок представления налоговой отчетности и уплаты налогов

Для большинства налогов и взносов отчетность за 9 месяцев 2024 года следует представить не позднее 25.10.2024. Крайний срок уплаты налогов и взносов за указанный период приходится на 28.10.2024.

Особые сроки уплаты установлены для НДФЛ (п.6 ст.226, п.7 ст.6.1 НК РФ). Например, срок уплаты налога, исчисленного и удержанного в период с 01.09.2024 по 22.09.2024, – не позднее 30.09.2024, а за период с 23.09.2024 по 30.09.2024 – не позднее 07.10.2024.

О поддержке законодательных изменений в учетных решениях системы «1С:Предприятие 8» см. в Мониторинге законодательства.

Уведомления об исчисленных суммах налогов (взносов)

Перед уплатой налогов (взносов) необходимо уведомлять ИФНС об исчисленных суммах (п.9 ст.58 НК РФ):

- если налоги (авансовые платежи), сборы, взносы и другие обязательные платежи уплачиваются до представления декларации или расчета (например, при уплате НДФЛ, страховых взносов за июль и август и др.);

- если представлять декларацию (расчет) в текущем периоде не требуется (например, при уплате авансовых платежей за III квартал по транспортному и земельному налогам, по налогу на имущество организаций исходя из кадастровой стоимости; при уплате авансовых платежей за 9 месяцев по налогу на имущество организаций исходя из среднегодовой стоимости, по налогу, уплачиваемому при упрощенной системе налогообложения (УСН) и др.).

Форма, порядок заполнения и формат представления уведомления об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховым взносам в электронной форме утверждены приказом ФНС России от 02.11.2022 №ЕД-7-8/1047@ (в ред. приказа от 16.01.2024 №ЕД-7-8/20@).

Срок представления уведомлений по налогам и взносам за 9 месяцев, III квартал и сентябрь 2024 года – не позднее 25.10.2024. Срок представления уведомления об исчисленных и удержанных суммах НДФЛ за период с 01.09.2024 по 22.09.2024 – не позднее 25.09.2024, за период с 23.09.2024 по 30.09.2024 – не позднее 03.10.2024.

Налогоплательщик может представить несколько уведомлений по разным налогам (взносам) или единое уведомление (причем с разными сроками уплаты), поскольку оно является многострочным документом (письмо ФНС России от 10.04.2024 №ЗГ-2-8/5702@).

Уплата большинства налогов и взносов осуществляется путем перечисления единого налогового платежа на единый налоговый счет.

Единый помощник по ЕНС в «1С:Бухгалтерии 8»

В «1С:Бухгалтерии 8» при составлении уведомлений и формировании платежных поручений на оплату ЕНП рекомендуется использовать Единый помощник по ЕНС. Это функционал, доступный из списка Задачи организации (раздел Главное), который объединяет все уведомления по налогам с одинаковым сроком представления в единое уведомление, а все платежи с одинаковым сроком уплаты – в один платеж.

С помощью Единого помощника по ЕНС уведомления формируются и заполняются автоматически. При этом у пользователя остается возможность создавать документ Уведомление об исчисленных суммах налогов по одному или нескольким налогам вручную. Это можно сделать:

- из списка уведомлений в разделе Операции. Уведомление можно заполнить по данным учетной системы по команде Заполнить. Если нужно составить уведомление только по одному налогу, то лишние строки следует удалить;

- из единого рабочего места 1С-Отчетность. Из этого раздела пользователь может заполнять уведомления только вручную.

Перед отправкой уведомления следует проверить указанные в нем сведения на соответствие контрольным соотношениям (КС).

Контрольные соотношения для уведомления об исчисленных налогах

Контрольные соотношения для формы уведомления об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов утверждены приказом ФНС России от 16.01.2024 №ЕД-7-15/19@, который вступает в силу 01.01.2025.

До вступления в силу утвержденных КС для уведомлений об исчисленных суммах налогов применяются рекомендованные контрольные соотношения, направленные письмом ФНС России от 31.01.2024 №ЕА-4-15/971@. Возможность проверки показателей уведомлений об исчисленных суммах налогов на соответствие рекомендованным КС в учетных решениях «1С:Предприятие 8» поддержана.

Контроль наличия и отправки отчетности

Составлять декларации и расчеты рекомендуется с использованием специализированных помощников, которые в том числе доступны из списка Задачи организации. Кроме того, у пользователя остается возможность заполнять отчетные формы из рабочего места 1С-Отчетность (раздел Отчеты – 1С-Отчетность – Регламентированные отчеты). По кнопке Создать в открывшейся форме Виды отчетов следует выбрать требуемый отчет.

Начиная с версии 3.0.149 «1С:Бухгалтерии 8» появилась дополнительная возможность наглядного контроля наличия и состояния отчетности, в том числе уведомлений по налогам и взносам. Для этого предназначен специальный Календарь отчетности, который доступен из разделов:

- Отчеты – 1С-Отчетность – Календарь отчетности;

- Руководителю – Анализ – Монитор налогов и отчетности – Календарь отчетности.

Начиная с версии 3.0.158 «1С:Бухгалтерии 8» в Календаре отчетности и списке Задачи организации отражаются требования ФНС о представлении пояснений и о представлении документов (информации). Данная возможность доступна при подключенном сервисе 1С-Отчетность.

Отправить отчетность (в том числе уведомления по налогам и взносам) в ИФНС и другие контролирующие органы напрямую из программы можно также с помощью сервиса 1С-Отчетность.

Информация о состоянии ЕНС в ЛК ФНС

В процессе отправки отчетности и уплаты налогов бухгалтеру необходима информация о состоянии единого налогового счета налогоплательщика по данным ФНС. Пользователи 1С могут контролировать состояние ЕНС напрямую из программы (без перехода на сайт ФНС России в личный кабинет налогоплательщика).

Доступ к личному кабинету налогоплательщика в части ЕНС (ЛК ФНС) предоставляется при подключенном сервисе 1С-Отчетность с настроенной возможностью электронного взаимодействия с ФНС. Остальные пользователи могут подключить бесплатный промо-тариф на 6 месяцев.

В «1С:Бухгалтерии 8» переход к форме интеграции с ЛК ФНС осуществляется из раздела Главное по ссылке Личный кабинет ЕНС.

- Видеозапись онлайн-лекции «ЕНС: отражение расчетов на примере «1С:Бухгалтерии 8», ответы на актуальные вопросы» с участием советника государственной гражданской службы РФ 1-го класса, начальника отдела развития сервисов и внешнего взаимодействия Управления по работе с задолженностью ФНС России Екатерины Сапроновой и эксперта 1С Елены Калининой.

Налог на прибыль

Декларацию по налогу на прибыль организаций за 9 месяцев 2024 года необходимо представить в ИФНС не позднее 25.10.2024. Форма декларации, формат ее представления в электронном виде и порядок заполнения утверждены приказом ФНС России от 23.09.2019 №ММВ-7-3/475@ (в ред. приказа от 17.08.2022 №СД-7-3/753@).

Большинство показателей декларации по налогу на прибыль в «1С:Бухгалтерии 8» заполняется автоматически по данным учетной системы. При этом суммы авансовых платежей, начисленных за отчетный период и подлежащих уплате в следующем квартале, следует заполнить вручную.

- Как в «1С:Бухгалтерии 8» сравнить налоговые декларации и перенести суммы начисленных авансовых платежей за прошлый период в текущую декларацию

Федеральным законом от 08.08.2024 №259-ФЗ в НК РФ внесены изменения, в том числе поправки, которые распространяются на правоотношения, возникшие с 01.01.2024:

- дополнен перечень доходов, которые не учитываются при определении налоговой базы по налогу на прибыль по статье 251 НК РФ;

- уменьшать налог (авансовый платеж) можно на сумму исчисленного за соответствующий отчетный (налоговый) период торгового сбора независимо от факта его уплаты в бюджет.

Письмом от 01.07.2024 №СД-4-3/7429@ ФНС России направила обновленные контрольные соотношения для декларации по налогу на прибыль. В программах 1С обновленные КС поддержаны.

Плательщики налога на прибыль (в том числе организации, уплачивающие ежемесячные авансовые платежи по фактической прибыли) должны уплатить авансовый платеж по налогу за 9 месяцев 2024 года не позднее 28.10.2024. Ежемесячные авансовые платежи, подлежащие уплате в IV квартале 2024 года и исчисленные исходя из расчетной прибыли, необходимо уплатить в следующие сроки:

- за октябрь – не позднее 28.10.2024;

- за ноябрь – не позднее 28.11.2024;

- за декабрь – не позднее 28.12.2024.

Уведомления об исчисленных суммах авансовых платежей по налогу на прибыль представлять в ИФНС не требуется, т. к. эти суммы в разрезе бюджетов отражаются в декларации по налогу на прибыль за 9 месяцев 2024 года.

Налог на прибыль в «1С:Бухгалтерии 8»

В «1С:Бухгалтерии 8» расчет и начисление текущего налога на прибыль в федеральный и региональный бюджеты выполняются автоматически с помощью ежемесячной регламентной операции Расчет налога на прибыль, входящей в обработку Закрытие месяца. В последнем месяце отчетного периода (в сентябре 2024 года) исчисленные в разрезе бюджетов суммы налога к доплате (к уменьшению) переносятся на ЕНС регламентной операцией Начисление налогов на единый налоговый счет. Дата проводок соответствует сроку уплаты – 28.10.2024.

Кроме того, для организаций, уплачивающих ежемесячные авансовые платежи по расчетной прибыли, формируются проводки по отражению на ЕНС сумм авансовых платежей, подлежащих уплате в IV квартале 2024 года. Даты проводок соответствуют срокам уплаты авансовых платежей (28.10.2024, 28.11.2024 и 28.12.2024).

Для анализа состояния расчетов на ЕНС достаточно стандартных отчетов по счету 68.90 «Единый налоговый счет». Кроме того, можно использовать специальные отчеты по ЕНС Расчеты по ЕНС и Расчеты по налогам на ЕНС (раздел Отчеты – Единый налоговый счет).

Начиная с версии 3.0.152 в «1С:Бухгалтерии 8» в состав справок-расчетов, формируемых при выполнении регламентных операций закрытия месяца, включена справка-расчет Начисление налогов на единый налоговый счет (раздел Операции – Закрытие периода – Закрытие месяца – Справки-расчеты).

Как в «1С:Бухгалтерии 8» сформировать справку-расчет «Начисление налогов на ЕНС»

- О составлении отчетности по налогу на прибыль

- Ответы на вопросы по отчетности по налогу на прибыль

- Тематическая подборка по налогу на прибыль (инструкции по составлению отчетности в «1С:Бухгалтерии 8», ответы аудиторов и пр.)

НДС и прослеживаемость товаров

Налоговую декларацию по НДС за III квартал 2024 года следует представить в ИФНС не позднее 25.10.2024. Форма декларации по НДС, формат ее представления в электронном виде и порядок заполнения утверждены приказом ФНС России от 29.10.2014 №ММВ-7-3/558@ (в ред. приказа от 12.12.2022 №ЕД-7-3/1191@).

В «1С:Бухгалтерии 8» для корректного расчета НДС, отражения его в учете и автоматического формирования декларации предназначен специализированный помощник по НДС (раздел Отчеты – Отчетность по НДС).

Перечень контрольных соотношений показателей налоговой декларации по НДС утвержден приказом ФНС России от 25.05.2021 №ЕД-7-15/519@. При выявлении налоговым органом несоответствия показателей отчета указанным КС декларация считается непредставленной (п.5.3 ст.174 НК РФ). В программах 1С актуальные контрольные соотношения к декларации по НДС реализованы. При нарушении КС выводится соответствующее предупреждение, при этом отправка декларации через сервис 1С-Отчетность не блокируется.

Уплатить НДС за III квартал 2024 года следует тремя равными частями не позднее 28.10.2024, 28.11.2024 и 28.12.2024. При этом уведомления об исчисленных суммах НДС представлять в ИФНС не требуется.

Проводки по переносу на ЕНС задолженности по уплате НДС за III квартал в разрезе сроков уплаты формируются автоматически при выполнении регламентной операции Начисление налогов на единый налоговый счет за сентябрь 2024 года.

Если по итогам квартала образуется сумма НДС к возмещению из бюджета, то регламентная операция не делает проводок по НДС, поэтому на счете 68.02 «Налог на добавленную стоимость» остается дебетовое сальдо. После окончания камеральной проверки декларации и принятия ФНС решения о возмещении пользователь должен ввести документ Корректировка ЕНС с видом операции Возмещение налога.

Начиная с версии 3.0.155 в «1С:Бухгалтерии 8» пользователи сервиса 1С-Отчетность могут отразить в учете возмещение НДС по данным Личного кабинета ЕНС. Документ Корректировка ЕНС по возмещению суммы НДС создается автоматически из раздела Начисление налогов.

Электронные реестры для подтверждения нулевой ставки НДС при экспорте

Организации и ИП, оказывающие услуги (выполняющие работы), связанные с экспортом, для подтверждения ставки НДС 0 % могут представить в налоговый орган электронные реестры (п.15 ст.165 НК РФ).

С 01.07.2024 для подтверждения нулевой ставки НДС в отношении услуг (работ), связанных с экспортом, действуют формы и форматы реестров, утв. приказом ФНС России от 14.03.2024 №ЕД-7-15/202@. Реестрам по Приказу №202@ присвоены классификаторы налоговых документов: КНД 1155111–КНД 1155116, КНД 1155118–КНД 1155123 и КНД 1155221.

Ранее приказом ФНС России от 26.12.2023 №ЕД-7-15/1003@ были утверждены формы и форматы реестров, которые налогоплательщики обязаны представлять вместе с декларацией по НДС для подтверждения нулевой ставки НДС при вывозе товаров за пределы ЕАЭС (п.п.1, 9 ст.165 НК РФ). Электронным реестрам по Приказу №1003@ присвоены классификаторы налоговых документов: КНД 1155110, КНД 1155117, КНД 1155126, КНД 1155128, КНД 1155217 и КНД 1155222. Приказ №1003@ также вступил в силу с 01.07.2024. При этом ФНС России сообщала, что соответствующие реестры можно применять при подтверждении нулевой ставки с I квартала 2024 года.

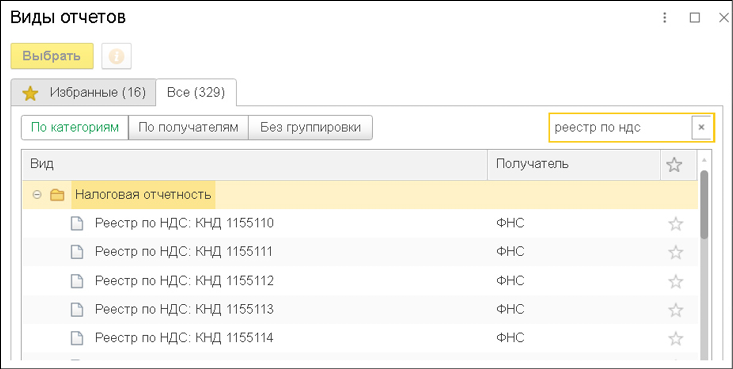

В учетных решениях «1С:Предприятие» формы и форматы реестров по Приказам №202@ и 1003@ поддержаны. Доступ к списку реестров осуществляется из раздела Отчеты единого рабочего места 1С-Отчетность. По команде Создать в открывшейся форме Виды отчетов следует выбрать требуемый реестр из папки Налоговая отчетность. Поскольку наименования реестров достаточно длинные, то для их идентификации в программе было принято решение использовать КНД. Для упрощения поиска нужной формы можно использовать поисковую строку (см. рисунок).

Рисунок. Выбор реестра по НДС в форме «1С-Отчетность»

Рисунок. Выбор реестра по НДС в форме «1С-Отчетность»Отметим, что Федеральным законом от 22.04.2024 №92-ФЗ уточнен порядок применения нулевой ставки НДС при оказании услуг по международной перевозке товаров (пп.2.1 п.1 ст.164 НК РФ). С 01.07.2024 ставка НДС 0 % не применяется к указанным услугам, если выполняются следующие условия:

- перевозка осуществляется между пунктами на территории РФ;

- организация (ИП), которая оказывает соответствующие услуги, не указана в транспортных, товаросопроводительных и (или) иных документах, подтверждающих вывоз (ввоз) товаров за пределы территории РФ, в качестве одного из перевозчиков.

НДС при реализации товаров в ЕАЭС через ЭТП

01.07.2024 вступил в силу Федеральный закон от 29.05.2024 №100-ФЗ, которым утвержден новый порядок уплаты НДС при реализации товаров из государств ЕАЭС через электронные торговые площадки (ЭТП). К таким электронным торговым площадкам относятся в том числе популярные маркетплейсы.

Теперь местом реализации товара, проданного через электронную торговую площадку, считается территория РФ, если товар в момент получения покупателем-физлицом находился на территории России (новый пп.4 п.1 ст.147 НК РФ).

Соответственно, российские организации и ИП, реализующие товары через электронные площадки в государства ЕАЭС, с 01.07.2024:

- освобождаются от уплаты НДС в российский бюджет, если реализуют товары физлицам, находящимся на территории государств ЕАЭС;

- обязаны уплачивать НДС в бюджет государства ЕАЭС, на территорию которого продают свои товары. Для этого необходимо встать на учет в налоговых органах соответствующего государства – участника ЕАЭС и исчислять и уплачивать НДС по правилам данного государства.

Реализацию товаров покупателям в ЕАЭС нужно отражать в Разделе 7 налоговой декларации по НДС как операцию, местом реализации которой не признается территория РФ. При этом российские продавцы сохраняют право на вычет суммы входящего НДС по товарам (работам, услугам, имущественным правам), приобретаемым для осуществления указанных операций (ст.174, пп.5 п.2 ст.171 НК РФ).

- Видеозапись онлайн-лекции «НДС при реализации товаров и электронных услуг в ЕАЭС через электронные торговые площадки» с участием начальника отдела налога на добавленную стоимость Управления налогообложения юридических лиц ФНС России Сергея Семенова.

Рекомендованные коды операций для декларации по НДС

Закон №259-ФЗ внес поправки в статьи 146 и 149 НК РФ, которые расширили перечень операций, не облагаемых НДС. В частности, к таким операциям относится предоставление в аренду автомобилей скорой медицинской помощи с экипажем (водителем) медицинским организациям государственной и муниципальной системы здравоохранения в целях оказания услуг скорой медицинской помощи населению. Изменения в отношении необлагаемых операций действуют с 01.01.2024.

До утверждения соответствующих кодов при заполнении Раздела 7 декларации по НДС ФНС России рекомендует применять коды, приведенные в письме от 06.09.2024 №СД-4-3/10249@. В «1С:Предприятии 8» указанные коды будут поддержаны.

Отчет об операциях с прослеживаемыми товарами

Отчет об операциях с прослеживаемыми товарами за III квартал 2024 года необходимо представить в ИФНС не позднее 25.10.2024. Плательщики НДС включают в отчет только те операции, которые не указаны в декларации по НДС; неплательщики НДС – все операции с прослеживаемыми товарами (при их наличии).

Приказом ФНС России от 11.07.2024 №ЕД-7-15/551 утверждены новые формы, форматы и порядок заполнения отчетности об операциях с прослеживаемыми товарами, учитывающие изменения законодательства в сфере прослеживаемости. В частности, новый отчет об операциях с товарами, подлежащими прослеживаемости, дополнен графами:

- наименование товара в соответствии с первичным учетным документом;

- номер документа, к которому применена корректировка;

- дата документа, к которому применена корректировка.

В учетных решениях «1С:Предприятие» формы, форматы и заполнение документов по операциям с прослеживаемыми товарами по Приказу №551 будут реализованы с выходом очередных версий после регистрации документа в Минюсте России и опубликования в установленном порядке.

Изменения формы счета-фактуры и других документов по НДС

С 01.10.2024 вступает в силу новая редакция постановления Правительства РФ от 26.12.2011 №1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость».

Постановлением Правительства РФ от 16.08.2024 №1096 внесены изменения в формы счета-фактуры и корректировочного счета-фактуры. Кроме того, меняются правила заполнения счета-фактуры, корректировочного счета-фактуры, книги покупок, книги продаж и дополнительных листов к ним. Изменения связаны с вступившими в силу 01.10.2023 нормами статьи 169 НК РФ, согласно которым при реализации прослеживаемых товаров счета-фактуры (в т. ч. корректировочные) должны содержать сведения о стоимости прослеживаемых товаров.

В частности, табличная часть формы счета-фактуры, в том числе корректировочного, дополнена новой графой 14 «Стоимость товара, подлежащего прослеживаемости, без налога на добавленную стоимость, в рублях». Данная графа заполняется в случае реализации прослеживаемого товара, в том числе в составе комплекта (набора), а также в случае передачи прослеживаемых товаров в составе выполненных работ.

В строке 5а «Документа об отгрузке» достаточно указать наименование, номер (при наличии) и дату документа об отгрузке (даты документов).

Во исполнение требований НК РФ и до вступления в силу поправок в Постановление №1137 в решениях «1С:Предприятие 8» в форму счета-фактуры, корректировочного счета-фактуры, универсального передаточного документа (УПД) и универсального корректировочного документа (УКД) была добавлена графа 14 в качестве дополнительного реквизита. Изменения, внесенные Постановлением №1096, поддерживаются в программах 1С к моменту вступления в силу законодательных норм с выходом очередных версий.

Отметим, что соответствующие изменения в электронных форматах счета-фактуры и УПД применяются с 09.02.2024 (приказ ФНС России от 19.12.2023 №ЕД-7-26/970@). При этом налогоплательщики могут использовать прежние форматы счета-фактуры и УПД вплоть до 01.04.2025. В решениях «1С:Предприятие 8» новые форматы поддерживаются с выходом очередных версий после поддержки операторами электронного документооборота (ЭДО).

Упрощенная система налогообложения

При применении УСН необходимо перечислить авансовый платеж по итогам 9 месяцев не позднее 28.10.2024, отправив при этом в ИФНС уведомление об исчисленной сумме налога при УСН не позднее 25.10.2024. Если сумма авансового платежа за 9 месяцев окажется меньше суммы авансового платежа, рассчитанной за полугодие, то уведомление по УСН можно представлять с отрицательным значением (абз.5 п.9 ст.58 НК РФ). В «1С:Бухгалтерии 8» такая возможность поддержана.

Для расчета налога, уплачиваемого при УСН, доходы и расходы учитываются кассовым методом. В этих случаях требуется достоверная информация об уплате страховых взносов и других налогов на основании данных личного кабинета ФНС в части ЕНС.

В решениях 1С поддерживается механизм учета расходов на уплату налогов, используемый при применении специальных режимов (УСН, патентной системы налогообложения (ПСН)), а также при применении общей системы налогообложения индивидуальным предпринимателем. На основании данных ЛК ФНС в программе автоматически формируются специальные документы, использующиеся для признания расходов, – Сведения об уплате налогов (раздел Операции – Единый налоговый счет).

Расчет и начисление налога, уплачиваемого при УСН (авансовых платежей по налогу), в «1С:Бухгалтерии 8» выполняются автоматически в последнем месяце квартала с помощью регламентной операции Расчет налога УСН.

Проводка по отражению на ЕНС суммы налога при УСН к доплате (уменьшению) по итогам 9 месяцев формируется при выполнении регламентной операции Начисление налогов на единый налоговый счет от 30.09.2024. При этом дата проводки соответствует сроку уплаты авансового платежа – 28.10.2024.

Отметим, что с 2025 года вступают в силу изменения в порядок применения УСН организациями и ИП, согласно которым устанавливаются новые обязанности при определенных критериях уплачивать НДС, выставлять счета-фактуры, вести книги покупок и продаж и представлять в ИФНС декларацию по НДС.

- Видеозапись онлайн-лекции «УСН: кто будет платить НДС в 2025 году, поддержка в 1С» с участием эксперта 1С Елены Калининой.

Имущественные налоги

По окончании 9 месяцев 2024 года налогоплательщики-организации обязаны самостоятельно рассчитать и уплатить авансовые платежи:

- по налогу на имущество и транспортному налогу, если они не отменены законом субъекта РФ (п.п.1, 6 ст.362, п.п.1, 2 ст.383 НК РФ);

- по земельному налогу, если они не отменены муниципальными законодательными актами, законами городов федерального значения, законодательным актом федеральной территории «Сириус» (п.п.2, 9 ст.396 НК РФ).

Авансовые платежи за 9 месяцев 2024 года (за III квартал) по всем имущественным налогам следует уплатить не позднее 28.10.2024. Не позднее 25.10.2024 необходимо отправить уведомления об исчисленных суммах налога на имущество, транспортного и земельного налогов.

Расчет и начисление имущественных налогов (авансовых платежей по налогам) в «1С:Бухгалтерии 8» выполняются автоматически в последнем месяце квартала регламентными операциями Расчет налога на имущество, Расчет транспортного налога, Расчет земельного налога. Расчет по каждому имущественному налогу иллюстрируется справкой-расчетом.

В «1С:Бухгалтерии 8» начиная с версии 3.0.158 изменена форма справки-расчета транспортного налога (начиная с расчета за 2020 год). Теперь она приближена к рассылаемым ФНС сообщениям об исчисленной сумме транспортного налога. Изменения условий налогообложения в течение года группируются по транспортным средствам.

- Сверка с ФНС расчета транспортного, земельного налогов и налога на имущество

- Расчет налога на имущество организаций, транспортного и земельного налогов в «1С:Бухгалтерии 8»

При выполнении регламентной операции Начисление налогов на единый налоговый счет от 30.09.2024 формируются проводки по переносу на ЕНС задолженности по имущественным налогам, исчисленным по итогам 9 месяцев (III квартала). Дата проводок соответствует сроку уплаты авансовых платежей – 28.10.2024.

Расчет по страховым взносам и персонифицированная отчетность

Не позднее 25.10.2024 организации и ИП, осуществляющие выплаты и вознаграждения в пользу физических лиц, должны отчитаться перед ИФНС по начисленным и уплаченным страховым взносам за 9 месяцев 2024 года, а также представить персонифицированные сведения за сентябрь 2024 года.

Формы расчета по страховым взносам (РСВ) и персонифицированных сведений о физических лицах, порядок заполнения, а также форматы представления в электронной форме утверждены приказом ФНС России от 29.09.2022 №ЕД-7-11/878@ (в ред. приказа от 29.09.2023 №ЕА-7-11/696@).

В решениях «1С:Предприятие 8» большинство показателей РСВ заполняется автоматически по данным учетной системы. Для проверки расчета по страховым взносам следует использовать контрольные соотношения, направленные письмом ФНС России от 26.02.2024 №БС-4-11/2112@ (с изменениями, доведенными до сведения письмом ФНС России от 28.05.2024 №ПА-4-11/5994@). В решениях 1С указанные КС поддержаны.

Уплатить страховые взносы за сентябрь 2024 года следует не позднее 28.10.2024. Уведомление об исчисленных суммах налога при этом представлять не нужно. Но при уплате страховых взносов за первый и второй месяц квартала (за июль и август 2024 года) требовалось представлять уведомление (не позднее 26.08.2024 и 25.09.2024 соответственно).

Задолженность по страховым взносам, начисленным на выплаты сотрудникам, отражается на ЕНС при проведении документа Начисление зарплаты, если зарплата рассчитывается в «1С:Бухгалтерии 8» или Отражение зарплаты в бухучете, если зарплата рассчитывается в «1С:Зарплате и управлении персоналом 8» (ред. 3).

При этом дата проводок соответствует сроку уплаты страховых взносов. Например, при начислении зарплаты за сентябрь задолженность по страховым взносам переносится на ЕНС 28.10.2024.

Форма ЕФС-1

Не позднее 25.10.2024 коммерческие организации (ИП) должны представить в территориальный орган СФР отчетность по форме ЕФС-1 за 9 месяцев 2024 года в следующем составе:

- подраздел 1.1 подраздела 1 Раздела 1 «Сведения о трудовой (иной) деятельности...» – если в сентябре 2024 года зарегистрировано кадровое мероприятие, в связи с которым возникает обязанность представлять эту отчетность;

- подраздел 3 Раздела 1 «Сведения о застрахованных лицах, за которых перечислены и уплачены дополнительные страховые взносы на накопительную пенсию...»;

- Раздел 2 «Сведения о начисленных страховых взносах на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний».

Государственные (муниципальные) учреждения в составе отчетности за 9 месяцев 2024 года по форме ЕФС-1 также представляют подраздел 1.3 Раздела 1 «Сведения о заработной плате работников государственных (муниципальных) учреждений».

ЕФС-1 и порядок ее заполнения утверждены приказом СФР от 17.11.2023 №2281. Формат электронного представления ЕФС-1 утвержден приказом СФР от 23.11.2023 №2315.

В составе регламентированных отчетов разделы (подразделы) формы ЕФС-1 формируются отдельно (например, в зависимости от срока представления, вида страхования и др.).

Расчет 6-НДФЛ

Не позднее 25.10.2024 налоговые агенты должны представить в ИФНС расчет исчисленных и удержанных сумм налога на доходы физических лиц за 9 месяцев 2024 года по форме 6-НДФЛ. Форма, электронный формат и порядок заполнения расчета по форме 6-НДФЛ, а также форма справки о полученных физическим лицом доходах и удержанных суммах НДФЛ утверждены приказом ФНС России от 19.09.2023 №ЕД-7-11/649@ (в ред. приказа от 09.01.2024 №ЕД-7-11/1@).

Для проверки расчета 6-НДФЛ следует использовать контрольные соотношения, направленные письмом ФНС России от 20.12.2023 №БС-4-11/15922@ (с изменениями, внесенными письмами ФНС России от 28.02.2024 №БС-4-11/2234@, от 05.04.2024 №БС-4-11/4009@). В решениях 1С указанные КС поддержаны.

Если зарплата рассчитывается в «1С:Бухгалтерии 8», то НДФЛ налогового агента, удержанный с доходов сотрудников, учитывается на ЕНС при проведении документов, отражающих фактическую выплату зарплаты или дивидендов (Списание с расчетного счета или Выдача наличных).

Если учет зарплаты ведется в «1С:Зарплате и управлении персоналом 8» редакции 3, то НДФЛ учитывается на ЕНС при проведении документа Сведения об удержанном НДФЛ. Проводки по переносу на ЕНС задолженности по НДФЛ формируются не на дату выплаты дохода, а на дату наступления срока уплаты НДФЛ (28-е или 5-е число месяца в зависимости от даты удержания НДФЛ).

Видеозапись онлайн-лекции «НДФЛ: новое в 2025 году, актуальные вопросы подготовки отчетности в 2024 году» с участием замначальника Управления налогообложения доходов физических лиц и администрирования страховых взносов ФНС России Владислава Волкова.

Статистическая отчетность

Федеральным законом от 29.11.2007 №282-ФЗ для организаций и ИП предусмотрена обязанность представлять статистические формы в Росстат, а также иным субъектам официального статистического учета (ФТС, Банк России, СФР и др.).

Начиная с версии 3.0.152 в «1С:Бухгалтерии 8» задачи организации по подготовке статистической отчетности формируются с учетом индивидуального перечня форм на основании данных Росстата. Получение данных Росстата выполняется по ОКПО и ИНН, указанных в реквизитах организации (ИП). Список форм статистики, которые должна представлять конкретная организация (ИП) в Росстат, загружается в программу автоматически и регулярно обновляется.

В материале использованы фото: EZ-Stock Studio / Dean Drobot / Shutterstock / Fotodom.